Таблица выплат в пользу работника

Таблицу 1 расчета 4 ФСС придется заполнить в любом случае. Так как эта часть отчета считается обязательной для всех категорий страхователей. Унифицированный формуляр закреплен в Приложении № 1 к Приказу ФСС РФ от 26.09.2016 N 381 (ред. от 07.06.2017).

Работайте по актуальному бланку:

Порядок составления отчетного документа, также не изменялся. Используйте шпаргалку по заполнению. Также распечатайте образец готового отчета – для наглядного примера заполнения.

Или заполните бесплатно онлайн в программе “Бухсофт”. Программа поможет заполнить форму в полуавтоматическом режиме, а потом проверит на ошибки по алгоритмам фонда.

Заполнить 4-ФСС онлайн

Перед заполнением отчета

Прежде, чем приступить к заполнению отчетности в Соцстрах, следует подготовиться. Бухгалтеру важно проверить следующие вопросы:

- Выверите правильность начисления заработной платы за апрель-июнь 2019 года. Если начисление производится в специализированной бухгалтерской программе, то проконтролируйте, все ли первичные, учетные и расчетные документы внесены и проведены должным образом.

- Проверьте банковские выписки. Нет ли ошибок в платежных поручениях по оплате страхового обеспечения на травматизм. Особое внимание обратите на КБК в платежке.

- Проконтролируйте начисление пособий, больничных и отпусков. Проверьте, правильно ли отражены начисления по среднему в программе.

Завершив контрольные мероприятия, можно приступать к заполнению расчета. Обязательно подготовьте расчет 4-ФСС за 1 квартал 2019 года. Он требуется для переноса задолженностей по расчетам.

Расчет базы для начисления пособий для заполнения таблицы 1

Приступаем к заполнению таблицы № 1 расчета. Какие документы потребуются. Расчетно-платежные ведомости, отчет 4-ФСС за 1 квартал. Платежные поручения на перечисление, оборотная ведомость по счету 70 «Расчеты с персоналом по оплате труда».

Приведем шпаргалку по заполнению таблицы № 1 расчета 4-ФСС:

Показатель отчета | Где взять информацию | Инструкция, что указывать |

4-ФСС таблица 1 строка 1 | Расчетно-платежная ведомость за апрель, май и июнь. Отчет 4-ФСС за 1 квартал. Журнал-ордер № 6 по заработной плате по отчетным месяцам. | Это все категории выплат, начисленных и выплаченных в пользу работников компании в расчетном периоде. Сведения необходимо распределить по месяцам. То есть, данные о начислениях за апрель впишите в графу 4 (1 месяц), май — графа 5 (2 месяц) и июнь — графа 6 (3 месяц). Итог графы № 3 подсчитайте как сумму начислений за апрель, май и июнь, а также прибавьте сумму начислений за 1 квартал (графа 3 4-ФСС таблица 1 строка 1). |

4-ФСС строка 2 таблица 1 | Это сумма выплат в пользу застрахованных лиц, которые не относятся к облагаемым выплатам. Такие доходы обозначены в статье 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ. Важно! Показатель строки 2 расчета не может превышать значение строки 1. То есть, сумма необлагаемых доходов не может быть больше, чем начислено выплат в пользу работников в отчетном месяце. Причем правило должно соблюдаться, как в отношении помесячной разбивки отчета, так и по итоговым значениям. То есть, строка 1 больше или равно строки 2 таблицы 1 расчета 4-ФСС. | |

Виды вознаграждений, которые следует указывать в 4 ФСС таблица 1 строка 2, что входит, укажем отдельно:

| ||

Строка 3 | Определяется расчетным путем | Показатели строки 3 представляют собой базу для начисления страховых взносов на травматизм. Сумма исчисляется как разница между общими начислениями и необлагаемыми вознаграждениями. По сути, это разница между строкой 1 отчета и строкой 2. База для расчета может иметь либо положительное значение, либо равна нулю. Отрицательный показатель не допускается. |

4 фсс таблица 1 строка 4 | Расчетно-платежная ведомость за отчетные периоды. Выборка по начислениям работников. Личные карточки работников по начислению заработной платы | Сумма облагаемых выплат, начисленных в пользу работающих инвалидов. Для подсчета показателя необходимо определить, имеются ли в штате компании сотрудники с инвалидностью. Если таковых в организации не имеется, то строка остается пустой (ставим прочерк). Если работники с инвалидностью присутствуют, то подсчитайте сумму облагаемых вознаграждений, выплаченных в их пользу. |

Строка 5-9 | Информация ФСС о присвоении тарифа страхового обеспечения на соответствующий календарный год. | Строка 5 определяет основной тариф компании, который ФСС присвоила с учетом профессионального риска основного вида деятельности. В строке 6 следует отразить размер скидки, если таковая предусмотрена на отчетный период. Строчка 7 указывает на наличие дополнительных надбавок к тарифу, установленных в отношении компании. Причем в строчке 8 необходимо указать реквизиты Приказа Соцстраха о назначении надбавки к основному тарифу. Последняя строка — итоговое значение по тарифу. Расчетное значение определяется, как сумма строк 5 и 7, за минусом строчки 6. Показатели указывают в процентах. Отражают два десятичных знака после запятой. |

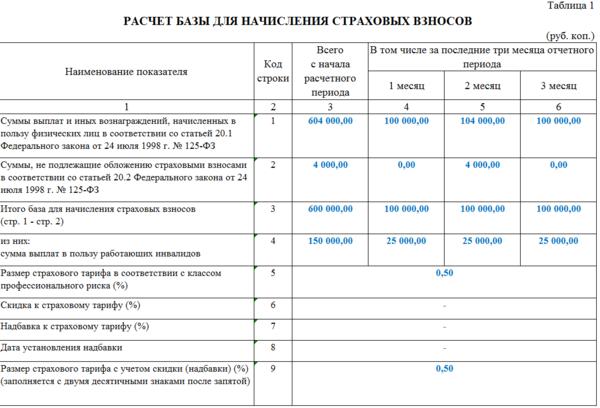

Пример заполнения таблицы 1

Определим на конкретном примере, как заполнить таблицу № 1 расчета 4-ФСС. Данные для составления следующие:

Начисления за 1 квартал — 300 000 рублей.

Начисления 2 квартала:

- Апрель — 100 000 рублей.

- Май — 104 000 рублей.

- Июнь — 100 000 рублей.

В мае была начислена необлагаемая материальная помощь в 4 000 рублей. В компании трудится 1 инвалид. Его заработная плата составляет 25 000 рублей в месяц.

Тариф компании, согласно классу профессионального риска — 0,50%. Скидок и надбавок не предусмотрено. Таблица № 1 расчета 4 ФСС будет выглядеть следующим образом:

До конца недели!

Полгода подписки на «Упрощенку»

за 5 610 рублей

9 306 рублей

.

Журнал “Упрощёнка” открыл канал в Яндекс.Дзен

Наш журнал открыл канал в Яндекс.Дзен. Подпишитесь, чтобы узнавать все самые важные новости для бухгалтерам, руководителя и ИП. Законодательство меняется каждый час!

Подписаться на канал

Автор: Анастасия Кононова, ассистент аудитора компании Acsour

Облагать или не облагать? – извечный спор. В таблице кратко поименованы основные выплаты с указанием необходимости облагать НДФЛ и страховыми взносами. Ниже представлены ссылки на обосновывающие законодательные документы и письма госорганов.

Выплаты | НДФЛ | Страховые взносы |

| Да | Да, кроме взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) |

| Да | Да |

| Да | Да |

| Да | Да |

| Да | Да |

| Да | Да |

| Да | Да |

| Да | Да |

| Да | Да |

| Да | Да |

| Нет | Нет |

| Нет, в пределах 700 руб./день при командировках по России, 2500 рублей – заграницу | Нет, в пределах 700 руб./день при командировках по России, 2500 рублей – заграницу |

| Да | Нет |

| Да | Нет |

| Да | Да |

| Нет | Нет |

| Нет | Нет |

| Нет | Нет |

| Нет | Нет |

| Да, кроме выплат, перечисленных ниже | Да, кроме выплат, перечисленных ниже |

| Да | Да |

| Нет | Нет |

| Нет | Нет |

| Да | Да |

| Нет | Да |

| Нет | Нет |

| Да | Да |

| Да | Да |

| Нет, в пределах трехкратного среднего месячного заработка (для работников Крайнего Севера шестикратный размер) | Нет, в пределах трехкратного среднего месячного заработка (для работников Крайнего Севера шестикратный размер) |

| Да | Да |

| Да | Да |

Договор на оказание работ/услуг. Выплаты по договорам гражданско-правового характера (ГПХ) являются доходами физического лица от осуществления трудовой деятельности и облагаются НДФЛ (ст. 208 п.1 пп.6, ст. 209, ст.210 НК РФ). Суммы выплат в пользу подрядчика облагаются страховыми взносами на обязательное пенсионное страхование (ОПС), обязательное медицинское страхование (ОМС) и страхование от несчастных случаев на производстве. Обратите внимание, что лица, работающие по договорам ГПХ, не являются объектами социального страхования на случай временной нетрудоспособности и в связи с материнством (ВНиМ) (п. 1 ст. 420 НК РФ, п. 1 ст. 7 Закона от 15.12.2001 N 167-ФЗ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Оклад (по дням/по часам) –часть заработной платы сотрудников, работающих по трудовым договорам, которая облагается НДФЛ и страховыми взносами (ст. 208 п.1 пп.6, ст. 209, ст.210, п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

За работу в праздничные и выходные дни можно получить дополнительный выходной день или оплату, которая облагается НДФЛ и страховыми взносами в общем порядке (пп. 6 п. 1 ст. 208, ст. 209, ст.210, пп. 1 п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Доплата за совмещение полагается сотруднику, если он выполняет дополнительную работу сверх той, что прописана у него в должностной инструкции. Выплаты облагаются НДФЛ и страховыми взносами в общем порядке (пп. 6 п. 1 ст. 208, ст. 209, ст.210, пп. 1 п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Доплата за сверхурочную работу облагается НДФЛ и страховыми взносами в общем порядке, так как выплачивается в рамках трудовых отношений (ст. 208 п.1 пп.6, ст. 209, ст.210, п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ, Письмо Минфина РФ от 04.06.2007 N 03-04-06-01/174).

Оплата ночных часов работы производится в повышенном размере и облагается НДФЛ и страховыми взносами (ст. 208 п.1 пп.6, ст. 209, ст.210, п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ, Письмо Минфина РФ от 04.06.2007 N 03-04-06-01/174).

Доплата за вредные условия труда полагается работникам, занятым на опасном (вредном) производстве и облагается НДФЛ и страховыми взносами (ст. 208 п.1 пп.6, ст. 209, ст.210, п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ, Письмо Минфина РФ от 04.06.2007 N 03-04-06-01/174, Письмо Минфина РФ от 19.06.2009 N 03-04-06-02/46) Письмо Минфина России от 02.02.2018 N 03-04-05/6142).

Доплата до среднего заработка – это сумма, выплачиваемая работнику в виде компенсации разницы между средним заработком и командировочными, отпускными или выплатам по временной нетрудоспособности (болезнь, беременность и др.). Поскольку сумма доплаты не относится к государственным пособиям, то она облагается НДФЛ и страховыми взносами в общем порядке (ст. 209, п. 1 ст. 217 НК РФ, пп. 1 п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Отпускные облагаются НДФЛ и страховыми взносами в общем порядке, так как выплачиваются в рамках трудовых отношений (пп. 6 п. 1 ст. 208, ст. 209, ст. 210 НК РФ пп. 1 п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Командировочные. Согласно Постановлению Правительства РФ от 13.10.2008 N 749, за весь период нахождения сотрудника в командировке за ним сохраняется средний заработок. Выплаченные суммы относятся к части оплаты труда и, следовательно, облагаются НДФЛ и страховыми взносами в общем порядке (пп. 6 п. 1 ст. 208, ст. 209, ст.210, пп. 1 п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

К расходам сотрудника в командировке относятся проживание, проезд до места командировки/аэропорта/вокзала, провоз багажа, сборы за услуги аэропортов, комиссионные и визовые сборы. Фактически произведенные и документально подтвержденные затраты освобождаются от НДФЛ и страховых взносов. Если расходы на проживание документально не зафиксированы, то они будут облагаться НДФЛ свыше 700 рублей в сутки при командировке по России и 2500 рублей – заграницей, страховыми взносами свыше сумм, зафиксированных в коллективном, трудовом договоре или локальном нормативном акте (п. 3 ст. 217, п. 2 ст. 422 НК РФ, п. 2 ст. 20.2 Закона N 125-ФЗ).

Суточные, выплачиваемые сотруднику в командировке, не облагаются НДФЛ и страховыми взносами на ОПС, ОМС и ВНиМ в следующих размерах (п. 3 ст. 217 НК РФ, Письма Минфина от 05.06.2017 N 03-04-06/35510, от 16.03.2017 N 03-15-06/15230, ФНС от 15.03.2016 N ОА-4-17/4241@):

700 рублей за каждый день нахождения в командировке на территории России;

2 500 рублей за каждый день нахождения в командировке за границей.

С суточных выше законодательно закрепленных лимитов необходимо удержать НДФЛ и начислить страховые взносы.

Взносы на травматизм не начисляются с суточных, если они не превышают размер, установленный локальным нормативным актом организации (Письмо ФСС от 17.11.2011 N 14-03-11/08-13985).

Больничный. Пособие по временной нетрудоспособности исключено из списка необлагаемых НДФЛ государственных выплат (п. 1 ст. 217 НК РФ). Однако страховые взносы на суммы больничного не начисляются (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ). Если работодатель компенсирует сотруднику суммы утраченного им среднего заработка за период нетрудоспособности, то эти выплаты облагаются НДФЛ и страховыми взносами как «Доплата до среднего».

Пособие по уходу за больным ребенком исключено из списка необлагаемых НДФЛ государственных выплат(п. 1 ст. 217 НК РФ). Однако страховые взносы не следует начислять (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ).

Премия. Любые виды премий относятся к стимулирующим выплатам и облагаются НДФЛ и страховыми взносами в общем порядке. (ст. 208 п.1 пп.6, ст. 209, ст.210, п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ). Однако существует судебная практика, согласно которой страховые взносы на разовые премии к юбилеям и праздникам начислять не следует, в связи с тем, что данные выплаты не связаны с трудовой деятельностью.(Определения ВС РФ от 27.12.2017 N 310-КГ17-19622, от 06.04.2017 N 306-КГ17-2349, от 13.10.2016 N 306-КГ16-13002). Минфин данную позицию не поддерживает (Письмо от 07.02.2017 N 03-15-05/6368).

Единовременное пособие при рождении ребенка относится к государственным пособиям и не облагается НДФЛ и страховыми взносами, если не превышает законодательно установленных лимитов – с 1 февраля 2018 года размер данного пособия 16759,09 рублей (п. 1 ст. 217 НК РФ, пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ).

Единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, относится к государственным пособиям и не облагается НДФЛ и страховыми взносами, если не превышает законодательно установленных лимитов – с 1 февраля 2018 года размер данного пособия 628,47 рублей (п. 1 ст. 217 НК РФ, пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ).

Пособие по беременности и родам относится к государственным пособиям и не облагается НДФЛ и страховыми взносами (п. 1 ст. 217 НК РФ, пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ).

Пособие по уходу за ребенком до 1,5 лет/3 лет относится к государственным пособиям и не облагается НДФЛ и страховыми взносами (п. 1 ст. 217 НК РФ, пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ). Выплаты сотруднику по уходу за ребенком до 3х лет установлены в размере 50 рублей в месяц и не облагаются только в пределах этой суммы.

Материальная помощь не облагается НДФЛ и страховыми взносами, если она выплачивается (п.8 ст.217 НК РФ, пп. 3 п. 1 ст. 422 НК РФ):

работнику в течение первого года с момента, как он стал родителем, опекуном ребенка или усыновителем, в сумме не свыше 50 000 рублей на одного ребенка;

работнику в связи со смертью члена семьи;

физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством;

физическим лицам, пострадавшим от террористических актов на территории Российской Федерации.

Страховые взносы также не начисляются, если общая сумма материальной помощи за календарный год не превышает 4 000 рублей.

Во всех остальных случаях НДФЛ и страховые взносы начисляются в общем порядке.

Компенсацию занятий спортом для сотрудников необходимо облагать НДФЛ и страховыми взносами в связи с тем, что данные расходы компании не связаны с выполнением работниками их трудовых обязанностей (Письмо Минфина России от 13.10.2017 N 03-04-06/67116).

Компенсация мобильной связи. При использовании личного мобильного телефона в служебных целях работодатель может возмещать расходы сотруднику в размере фактически понесенных или в фиксированной сумме (ст. 188 ТК РФ). В любом случае для компенсации необходимо предоставить документы, доказывающие рабочий характер «звонков». Подтвержденные расходы освобождаются от НДФЛ и страховых взносов (Письмо Минфина от 14.12.2017 N 03-04-06/83831).

Компенсация использования личного автомобиля сотрудника для служебных целей освобождается от НДФЛ и страховых взносов, если данные выплаты предусмотрены в трудовом договоре или в дополнительном соглашении к нему, а также имеются документы, подтверждающие собственность автомобиля и использование его в интересах работодателя (п. 3 ст. 217, пп. 2 п. 1 ст. 422 НК РФ, Письмо Минфина России от 23.01.2018 N 03-04-05/3235, Письмо Минфина России от 24.11.2017 N 03-04-05/78097).

Компенсация питания, которая выплачивается сотрудникам на основании коллективного, трудового договора или локального нормативного акта, облагается НДФЛ и страховыми взносами в обычном порядке (п. 1 ст. 20.1 Закона N 125-ФЗ, Письмо ФНС от 16.05.2018 N БС-4-11/9257).

Компенсация за задержку выплат освобождается от НДФЛ на основании п.3 ст.217 НК РФ (Письма ФНС от 04.06.2013 N ЕД-4-3/10209, Минфина от 23.01.2013 N 03-04-05/4-54). Однако страховые взносы на данные выплаты необходимо начислить (пп. 1 п. 1 ст. 420 НК РФ, ст. 3, п. 1 ст. 20.1 Закона N 125-ФЗ, Письмо Минфина России от 21.03.2017 N 03-15-06/16239).

Компенсация расходов на переезд включает в себя оплату проезда, провоз багажа и расходы по обустройству и не облагается НДФЛ и страховыми взносами, если выплаты не превышают сумм, указанных в трудовом, коллективном договоре или локальном нормативном акте (п. 3 ст. 217, пп. 2 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ, Письмо Минздравсоцразвития РФ от 05.08.2010 N 2519-19). Возмещение расходов на найм жилья при переезде не относится к расходам на переезд и облагается в общем порядке.

Компенсация расходов на съемное жилье при переезде или по предварительной договоренности с работодателем не относится к расходам на переезд и не освобождается от НДФЛ и страховых взносов (п. 3 ст. 217, пп. 1 п. 1 ст. 420 НК РФ, пп. 1 п. 1 ст. 20.2 Закона N 125-ФЗ, Письмо ФНС России от 17.10.2017 N ГД-4-11/20938, Письмо Минздравсоцразвития России от 05.08.2010 N 2519-19).

Компенсация неиспользованного отпуска при увольнении. Согласно п. 3 ст. 217 НК РФ данный вид выплат при увольнении исключен из списка необлагаемых. Страховые взносы следует начислять в общем порядке (п. 3 ст.217, пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Закона N 125-ФЗ).

Выходное пособие по соглашению сторон не облагается НДФЛ и страховыми взносами в пределах трехкратного среднемесячного заработка (для работников Крайнего Севера – шестикратный размер) (п. 3 ст. 217, пп. 2 п. 1 ст. 422 НК РФ). С сумм, превышающих законодательно установленный необлагаемый лимит, необходимо удержать НДФЛ и начислить страховые взносы.

Доход в натуральной форме возникает при получении заработной платы в неденежной форме, оплате за сотрудника товаров и услуг и подлежит обложению НДФЛ и страховыми взносами в общем порядке (ст. 208 п.1 пп.6, ст. 209, ст.210, п. 1 ст. 420, п. 7 ст. 421 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Компенсация НДФЛ с оклада (gross up) – возмещение НДФЛ в целях получения сотрудником необходимой суммы дохода. Gross up являются частью заработной платы и облагается НДФЛ и страховыми взносами, поэтому размер выплаты рассчитывается с учетом последующего удержания НДФЛ (ст. 208 п.1 пп.6, ст. 209, ст.210, п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Рекомендуйте статью коллегам:

Комментировать

Обсудить на форуме

Последние статьи по теме:

Горячие темы. Эти статьи обсуждают: