Польза от отчетность по мсфо

Фото Бориса Мальцева, ИА «Клерк.Ру»

Фото Бориса Мальцева, ИА «Клерк.Ру»Прежде чем погружаться в тему, давайте попробуем ответить на вопрос: почему многие компании задумываются о внедрении или уже используют МСФО?

Как правило, отчетность по МСФО требуется контрагентам и партнерам для лучшего и единообразного понимания финансового положения компании. Поэтому, в первую очередь, МСФО необходимо для привлечения инвестиций в компанию. Многие инвесторы необходимым условиям предоставления средств считают наличие отчетности МСФО, так как это дает уверенность в прозрачности и надежности показателей компании.

Если у компании среди акционеров есть иностранцы, составление отчетности по МСФО считается необходимостью, так как нужно отчитываться перед акционерами о финансовом состоянии компании согласно международным стандартам.

Также МСФО необходимо для банков, так как наличие МСФО снижает риски предоставления кредитов. Даже российские банки, как правило, снижают ставку процента на 2-3 при наличии у компании отчетности по МСФО, что помогает экономить средства.

Для иностранных банков наличие отчетности по МСФО считается необходимым условием выдачи кредитов. Это обеспечивает возможность анализа финансового положения компании с учетом международных стандартов.

Если компания решила участвовать в тендерах, то предоставление отчетности будет необходимым, так как во многих тендерах это является условием проверки надежности поставщика. При этом важны сроки составления отчетности. Так, одна компания решила участвовать в тендере, но не смогла его выиграть, так как сроки составления отчетности были нарушены, и она не смогла предоставить отчетность по МСФО вовремя.

Также в России существует Федеральный закон № 208-ФЗ «О консолидированной финансовой отчетности» , который служит основой для применения Международных стандартов для составления отчетности общественно значимых компаний. Согласно данному закону, консолидированная финансовая отчетность в соответствии в МСФО должна публиковаться:

– кредитными организациями,

– страховыми организациями,

– иными организациями, ценные бумаги которых допущены к организованным торгам путем их включения в котировальный список, начиная с отчетности за 2012 г.

Отсрочка до 2015 г. предоставляется организациям, составляющим отчетность по иным, отличным от МСФО международно признанным правилам, а также организациям, облигации которых допущены к обращению на торгах фондовых бирж и (или) иных организаторов торговли на рынке ценных бумаг.

Согласно ФЗ № 208-ФЗ организации, попадающие в сферу его действия, должны составлять, а также публиковать консолидированную отчетность.

Также есть и внутренние причины, когда собственник или руководство компании настаивает на наличии отчетности по МСФО. Зачастую международные стандарты позволяют более точно отразить финансовое положение компании, а значит дает возможность более эффективно принимать решения.

В этой короткой статье мы привели всего несколько самых очевидных случаев, когда востребована отчетность по МСФО. Конечно, перечень случаев открытый и мы предлагаем делиться вашими кейсами на форуме “МСФО, GAAP, управленческий учет”

Также напоминаем о возможности участия в бесплатном семинаре, посвященном трансформации финансовой отчетности согласно МСФО, на котором детально рассмотрим вопрос постановки процесса трансформации, расскажем о стандартных поправках в отдельные статьи, затронем отраслевые особенности, ответим на вопросы.

Для того, чтобы попасть на бесплатный семинар нужна регистрация:

Международные стандарты финансовой отчетности (МСФО) – это набор международных стандартов бухгалтерского учета, в которых указывается, как конкретные виды операций и другие события должны отражаться в финансовой отчетности. МСФО публикуются Советом по международным стандартам финансовой отчетности, и они точно определяют, как бухгалтеры должны вести и презентовать счета. МСФО были созданы для того, чтобы иметь «общий язык» бухгалтерского учета, потому что стандарты бизнеса и ведение учета могут отличаться как от компании к компании, так и от страны к стране.

Целью МСФО является поддержание стабильности и прозрачности в финансовом мире. Это позволяет предприятиям и индивидуальным инвесторам принимать квалифицированные финансовые решения, поскольку они могут точно видеть, что происходит с компанией, в которую они хотят инвестировать.

МСФО являются стандартными во многих частях мира, включая Европейский Союз и многие страны Азии и Южной Америки, но не в Соединенных Штатах. Комиссия по ценным бумагам и биржам (SEC) находится в процессе принятия решения о принятии стандартов в Америке. Страны, которые больше всего выигрывают от стандартов, – это те, которые ведут международный бизнес и инвестируют в него. Эксперты предполагают, что глобальное внедрение МСФО позволит сэкономить деньги на альтернативных сравнительных издержках, а также позволит более свободно передавать информацию.

В странах, которые приняли МСФО, как компаниям, так и инвесторам, выгодно использовать эту систему, поскольку инвесторы с большей вероятностью вкладывают деньги в компанию, если деловая практика компании прозрачна. Кроме того, стоимость инвестиций при этом обычно ниже. Компании, которые ведут международный бизнес, больше всего выигрывают от МСФО.

Стандарты МСФО

Ниже приведен список действующих стандартов МСФО:

| Концептуальные основы финансовой отчетности | |

|---|---|

| МСФО/IAS 1 | Представление финансовой отчетности |

| МСФО/IAS 2 | Запасы |

| МСФО/IAS 7 | Отчет о движении денежных средств |

| МСФО/IAS 8 | Учётная политика, изменения в бухгалтерских оценках и ошибки |

| МСФО/IAS 10 | События после окончания отчётного периода |

| МСФО/IAS 12 | Налоги на прибыль |

| МСФО/IAS 16 | Основные средства |

| МСФО/IAS 17 | Аренда |

| МСФО/IAS 19 | Вознаграждения работникам |

| МСФО/IAS 20 | Учёт государственных субсидий, раскрытие информации о государственной помощи |

| МСФО/IAS 21 | Влияние изменений обменных курсов валют |

| МСФО/IAS 23 | Затраты по займам |

| МСФО/IAS 24 | Раскрытие информации о связанных сторонах |

| МСФО/IAS 26 | Учёт и отчетность по пенсионным планам |

| МСФО/IAS 27 | Отдельная финансовая отчетность |

| МСФО/IAS 28 | Инвестиции в ассоциированные и совместные предприятия |

| МСФО/IAS 29 | Финансовая отчетность в гиперинфляционной экономике |

| МСФО/IAS 32 | Финансовые инструменты: представление информации |

| МСФО/IAS 33 | Прибыль на акцию |

| МСФО/IAS 34 | Промежуточная финансовая отчетность |

| МСФО/IAS 36 | Обесценение активов |

| МСФО/IAS 37 | Резервы, условные обязательства и условные активы |

| МСФО/IAS 38 | Нематериальные активы |

| МСФО/IAS 40 | Инвестиционное имущество |

| МСФО/IAS 41 | Сельское хозяйство |

| МСФО/IFRS 1 | Первое применение МСФО |

| МСФО/IFRS 2 | Платёж, основанный на акциях |

| МСФО/IFRS 3 | Объединения бизнеса |

| МСФО/IFRS 4 | Договоры страхования |

| МСФО/IFRS 5 | Долгосрочные активы, предназначенные для продажи, и прекращённая деятельность |

| МСФО/IFRS 6 | Разведка и оценка запасов полезных ископаемых |

| МСФО/IFRS 7 | Финансовые инструменты: раскрытие информации |

| МСФО/IFRS 8 | Операционные сегменты |

| МСФО/IFRS 9 | Финансовые инструменты |

| МСФО/IFRS 10 | Консолидированная финансовая отчётность |

| МСФО/IFRS 11 | Совместная деятельность |

| МСФО/IFRS 12 | Раскрытие информации об участии в других предприятиях |

| МСФО/IFRS 13 | Оценка справедливой стоимости |

| МСФО/IFRS 14 | Счета отложенных тарифных разниц |

| МСФО/IFRS 15 | Выручка по договорам с покупателями |

| SICs/IFRICs | Постановления об интерпретации стандартов |

| МСФО для малых и средних предприятий |

Представление финансовой отчетности в соответствии с МСФО

МСФО охватывают широкий спектр учетных операций. Существуют определенные аспекты деловой практики, для которых МСФО устанавливают обязательные правила. Основы МСФО – это элементы финансовой отчетности, принципы МСФО и виды основных отчетов.

Элементы финансовой отчетности в соответствии с МСФО: активы, обязательства, капитал, доходы и расходы.

Принципы МСФО

Основополагающие Принципы МСФО:

- принцип начисления. В соответствии с этим принципом события отражаются в том периоде, когда они произошли, независимо от движения денежных средств.

- принцип непрерывности деятельности, который подразумевает, что компания продолжит работу в ближайшем будущем, и у руководства нет ни планов, ни необходимости сворачивать деятельность.

Отчетность в соответствии с МСФО должна содержать 4 отчета:

Отчет о финансовом положении: он также называется балансом. МСФО влияют на то, как взаимосвязаны между собой компоненты баланса.

Отчет о совокупном доходе: это может быть одна форма, или ее можно разделить на отчет о прибылях и убытках мсфо и отчет о прочих доходах, включая имущество и оборудование.

Отчет об изменениях капитала: также известен как отчет о нераспределенной прибыли. Он отражает изменения в прибыли за данный финансовый период.

Отчет о движении денежных средств: в этом отчете суммируются финансовые транзакции компании за данный период, при этом денежные потоки разделяются на потоки по операционной деятельности, инвестициям и финансированию. Рекомендации по данному отчету содержатся в МСФО 7.

В дополнение к этим базовым отчетам, компания также должна представить приложения со сводкой своей учетной политики. Полный отчет часто рассматривается в сравнении с предыдущим отчетом, чтобы показать изменения в прибыли и убытках. Материнская компания должна создавать отдельные отчеты для каждой из своих дочерних компаний, а также консолидированную финансовую отчетность МСФО.

Сравнение стандартов МСФО и американских стандартов (GAAP)

Существуют различия между МСФО и общепринятыми стандартами бухгалтерского учета других стран, которые влияют на расчет финансового соотношения. Например, МСФО не так строги при определении выручки и позволяют компаниям быстрее сообщать о доходах, поэтому, следовательно, баланс в рамках этой системы может показывать более высокий поток доходов. МСФО также имеют другие требования к расходам: например, если компания тратит деньги на разработку или инвестиции на будущее, она не обязательно должна показывать их как расход (т.е. их можно капитализировать).

Еще одна разница между МСФО и ГААП заключается в определении порядка учета запасов. Есть два способа отслеживать запасы: FIFO и LIFO. FIFO означает, что самая последняя единица запасов остается непроданной до продажи предыдущих запасов. LIFO означает, что самая последняя единица запасов будет продана первой. МСФО запрещают LIFO, в то время как американские и другие стандарты позволяют участникам свободно их использовать.

История МСФО

МСФО возникли в Европейском союзе с намерением распространить их на всем континенте. Идея быстро распространилась по всему миру, поскольку «общий язык» финансовой отчетности позволил расширить связи по всему миру. Соединенные Штаты еще не приняли МСФО, так как многие рассматривают американские ОПБУ как «золотой стандарт». Однако, поскольку МСФО становятся более глобальной нормой, ситуация может измениться, если SEC примет решение о том, что МСФО подходят для американской инвестиционной практики.

В настоящее время около 120 стран используют МСФО, и 90 из них требуют, чтобы отчетность компаний полностью была представлена в соответствии с требованиями МСФО.

МСФО поддерживаются Фондом МСФО. Миссия Фонда МСФО (IFRS) – «обеспечить прозрачность, подотчетность и эффективность на финансовых рынках по всему миру». Фонд МСФО (IFRS) не только обеспечивает и контролирует стандарты финансовой отчетности, но также делает различные предложения и рекомендации тем, кто отклоняется от практических рекомендаций.

Целью перехода на МСФО является максимальное упрощение международных сопоставлений. Это сложно, потому что каждая страна имеет свой собственный набор правил. Например, US GAAP отличаются от канадских GAAP. Синхронизация стандартов бухгалтерского учета во всем мире является непрерывным процессом в международном сообществе бухгалтерского учета.

Трансформация финансовой отчетности в соответствии с МСФО

Один из основных методов подготовки финансовой отчетности в соответствии с требованиями МСФО – это трансформация.

Основные этапы трансформации финансовой отчетности в соответствии с МСФО:

- Разработка учетной политики;

- Выбор функциональной валюты и валюты представления;

- Расчет начальных балансов;

- Разработка модели трансформации;

- Оценка корпоративной структуры компании с целью определения дочерних, ассоциированных, аффилированных и совместных предприятий, включенных в бухгалтерский учет;

- Определение особенностей бизнеса компании и сбор информации, необходимой для расчета корректировок трансформации;

- Перегруппировка и реклассификация финансовых отчетов по национальным стандартам до МСФО.

Автоматизация МСФО

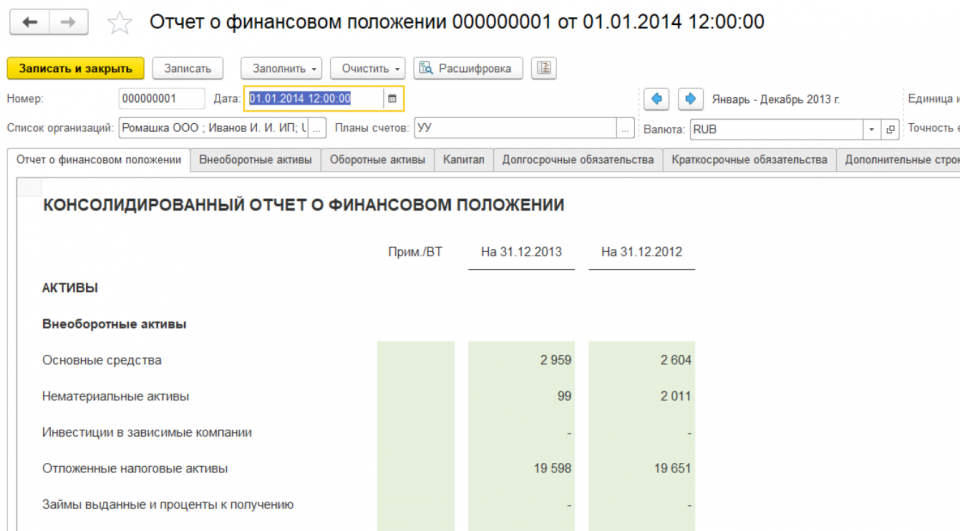

Трансформацию финансовой отчетности МСФО на практике сложно представить без ее автоматизации. Существуют различные программы на платформе 1С, которые позволяют автоматизировать данный процесс. Одним из таких решений является «WA:Финансист». В нашем решении существует возможность транслировать данные бухгалтерского учета, осуществлять мэппинг на счета плана счетов МСФО, делать различные корректировки и реклассификации, осуществлять элиминацию внутригрупповых оборотов при консолидации отчетности. Кроме того, настроены 4 основных отчета МСФО:

Фрагмент Отчета о финансовом положении МСФО в «WA: Финансист»: закладка мсфо «Основные средства».

За годы, прошедшие от начала реформирования бухгалтерского учета и внедрения национальных стандартов, ориентированных на аналогичные стандарты, принятые в международной практике, мы успели неплохо освоить новые учетные методики и настолько к ним привыкнуть, что уже не называем этот учет новым. Казалось бы, хорошо. Увы, не совсем так. Потому что учет этот не просто не нов, но уже успел порядком устареть, так же как устарели по многим пунктам национальные ПБУ (СБУ). Как раз в сравнении с теми стандартами, на которые они ориентированы. Международные стандарты не есть нечто, один раз и навсегда данное: в них вносятся изменения и дополнения, некоторые, до недавнего времени действующие, отменяются, другие вводятся в действие, соответственно, меняются и Интерпретации к этим стандартам.

Так, в декабре 2003 г. прошли самые значительные за многие годы изменения в международных стандартах бухгалтерского учета (International Accounting Standards – IAS), и наряду с этим даже вышло несколько совершенно новых стандартов финансовой отчетности (International Financial Reporting Standards – IFRS). В последующие годы так же вносились изменения и выпускались новые стандарты. Пересмотр международных стандартов продолжается и в настоящее время.

Но с чего все начиналось? Зачем понадобилась стандартизация учета и отчетности на международном уровне?

А начиналось с признания особенностей консолидированного баланса. И даже автор консолидированного баланса известен: Артур Льюис Дикинсон, разработавший принципы его составления в 1906 году. В основу консолидированного баланса (а равно и пакета консолидированной отчетности в целом) положена концепция экономического единства взаимодействующих компаний. Таким образом, все составляющие группу компании показываются в отчете как единое целое. Так было положено начало тому, что в наши дни называется холдингом. Консолидированный баланс группы, состоящей из компаний, расположенных в разных странах, создал предпосылки для разработки единых стандартов бухгалтерской отчетности.

От идеи до её воплощения прошло несколько десятилетий, и реальная разработка международных стандартов началась лишь в 1973 году, с созданием Международного Комитета по бухгалтерским стандартам (International Accounting Standards Committee – IASC) на базе профессиональных общественных организаций ряда стран.

На региональном же уровне, начиная с 1961 г., сопоставимость финансовой отчетности стран – членов Европейского экономического сообщества (с 1993 г. – Евросоюза) регулировалась и регулируется Директивами ЕС. Директивы ЕС представляют собой свод законов сообщества, в которые страны-участницы интегрируют свои национальные законы. Так, основные положения финансового учета, обязывающие вести учет методом двойной записи, составлять отчеты и раскрывать особенности учетной политики предписывает принятая в 1978 году 4-я директива ЕС. В 1983 году была принята 7-я директива ЕС, регулирующая правила составления консолидированной отчетности. 4-я и 7-я директивы стали для стран ЕС основой регулирования бухгалтерского учета и отчетности на своем, региональном уровне.

В 1997 году в составе IASC был создан Постоянный комитет по интерпретациям (Standing Interpretations Committee – SIC), дополняющим и разъясняющим отдельные пункты IAS. Работа над основными стандартами была завершена в 1998 году. К тому времени потребность в стандартизации значительно расширилась и вышла далеко за рамки потребности, связанной с консолидацией отчетов. Обособленные корпорации,1 принявшие решение о выходе на международные рынки капитала, не смогли бы этого сделать, если их публичная финансовая отчетность не соответствовала международным стандартам, т. е. если она не переведена на язык, понятный международным финансовым институтам.

Таким образом, если компания, в силу определенных обстоятельств, принимает решение придерживаться международных стандартов, то по этим стандартам должна составляться и консолидированная, и индивидуальная, и промежуточная, и сегментарная отчетность. Международные стандарты либо принимаются целиком и для всех видов отчетности, либо не принимаются вовсе. Говорят, международные стандарты не обязательны и не должны восприниматься всеми компаниями как руководство к действию. Да, это так, но необязательны они настолько, насколько необязателен для вас выход на международные рынки капитала. Если же компания приняла решение в таких торгах участвовать – она обязана отчитываться строго по стандартам, принятым в международном бухгалтерском сообществе. И с 2005 года это уже не оспаривается.

В 2000 году Комитет по бухгалтерским стандартам был реорганизован, и уже в апреле 2001 года его заменил Совет по Международным стандартам бухгалтерского учета (International Accounting Standards Board – IASB), а издаваемые Советом стандарты стали называться уже не стандартами бухгалтерского учета (IAS), а стандартами финансовой отчетности (IFRS). Создание IASB было обусловлено необходимостью сближения (т. н. конвергенции) Принципов бухгалтерского учета США (Generally Accepted Accounting Principles – GAAP) с Международными стандартами бухгалтерского учета (IAS). Изданные Советом Международные стандарты финансовой отчетности (IFRS) как раз и воплощают в себе такую конвергенцию. Та же направленность на сближение сохранится и в будущем, т. е. рано или поздно все IAS будут заменены на IFRS. Однако поскольку тем же Советом многие IAS были значительно обновлены, причем с учетом той же конвергенции, то ожидать тотальной замены следует скорее позже, чем раньше. Поэтому на сегодняшний день и IAS, и IFRS, и Интерпретации к ним – это единый пакет документов, регулирующий учет и отчетность по международным правилам.

В 2002 году Европейская комиссия принимает Директиву ЕС о том, что все компании, чьи акции котируются на биржах, обязаны, начиная с 2005 года, составлять консолидированную отчетность по IAS/ IFRS. То же правило принято и в США, и в других странах, где активно действуют профессиональные бухгалтерские организации, являющиеся членами Международной федерации бухгалтеров (International Federation of Accountants – IFAC).

С ростом количества международных холдингов и других компаний, обязанных публиковать финансовые отчеты в соответствии с международными стандартами, все более возрастает спрос на специалистов, владеющих приемами и методами учета и составления финансовой отчетности по IFRS/IAS.

Международные стандарты финансовой отчетности (IFRS), как и изданные ранее, но действующие наряду с ними Международные стандарты бухгалтерского учета (IAS), предполагают не столько сугубо стандартизацию определенного набора методик, сколько использование метода профессионального суждения, пусть даже субъективного, что для отечественной бухгалтерии еще недавно считалось неприемлемым. Между тем следует уяснить, что субъективное суждение, основанное на грамотном анализе обстоятельств – это есть профессиональное суждение. Содержание стандартов сжато и не содержит подробных инструкций по каждому обстоятельству. Во-первых, потому что их невозможно предусмотреть, во-вторых, потому что международные стандарты должны быть (и являются) в достаточной мере гибкими, чтобы охватывать как можно больше национальных стандартов разных стран. Руководствуясь Стандартами, бухгалтер должен анализировать, обобщать, делать выводы, затем принимать решение о выборе тех или иных методик, что должно дать ему уверенность в том, что свое мнение он сможет отстоять, если потребуется. Именно такого, без преувеличения – творческого, подхода требуют IFRS/IAS.2

Международные стандарты, несмотря на их кажущуюся смысловую разрозненность, корреспондируют друг к другу. Например, в учете основных средств руководствоваться только положениями IAS 16 Property, Plant and Equipment недостаточно – нужны другие стандарты, корреспондирующие с IAS 16 в этих вопросах. Так,

в учете операций приобретения основных средств в процессе объединения бизнеса, бухгалтеру понадобится согласовать отдельные положения IAS 16 с соответствующими параграфами IFRS 3 Business Combinations;

в учете операций приобретения основных средств посредством кредитов и займов, IAS 16 следует согласовать с IAS 23 Borrowing Costs;

в учете операций приобретения основных средств за счет правительственных грантов (целевого финансирования), кроме IAS 16 нам потребуется IAS 20 Accounting for Government Grants and Disclosure of Government Assistance;

в учете операций покупки-продажи основных средств в обмен на акции не обойтись без IFRS 2 Share-based payment.

Учет арендных операций целиком регулируется отдельным стандартом – IAS 17 Leases. Так же отдельным стандартом (IAS 41 Agriculture) регулируется учет таких видов основных средств как биологические активы. А перед тем как совершить операцию продажи основных средств мы должны перенести такие объекты в отдельную статью долгосрочных активов, удерживаемых для продажи, руководствуясь при этом IFRS 5 Non-current Assets Held for Sale and Discontinued Operations. Кроме того, есть IAS 36 Impairment of Assets – это едва ли не главный стандарт для учета всех долгосрочных активов: материальных, нематериальных и финансовых. И во многих аспектах учета основных средств без этого стандарта просто не обойтись.

Аналогичные примеры можно привести и для других объектов бухгалтерского учета и элементов отчетности: есть основной (профильный) стандарт, к которому обязательно находятся корреспондирующие. А, например, для таких элементов отчета как обязательства и резервы, профильных стандартов несколько: IAS 19 Employee Benefits, IAS 20 Accounting for Government Grants and Disclosure of Government Assistance, IAS 26 Accounting and Reporting by Retirement Benefit Plans, IFRS 2 Share-based payment, IAS 32 Financial Instruments: Presentation, IAS 39 Financial Instruments: Recognition and Measurement with the addition of the provisions on the use of the fair value option, и IAS 37 Provisions, Contingent Liabilities and Contingent Assets, IFRS 7 Financial Instruments: Disclosures.

Финансовый учет, налоговый учет и управленческий учет. У каждого из трех видов учета свои пользователи. Финансовая отчетность (Баланс, Отчет о прибыли и убытках, Отчет о денежных потоках etc.) – для инвесторов и кредиторов, налоговый учет – для налогового ведомства, управленческий учет (управление затратами, оценка инвестиций, планирование и бюджетирование etc.) – для менеджеров предприятия. Финансовый и управленческий учет базируется, прежде всего, на IFRS/IAS. Отсюда их востребованность в качестве предмета изучения (обучения). Знание этих стандартов создает прочную основу для работы с любыми национальными стандартами учета, как бы часто те не изменялись.

Существует точка зрения (по мнению автора, глубоко ошибочная), что Международные СФО и Национальные ПБУ (СБУ) – это для разных целей: первые – для составления отчетности, вторые – для ведения бухгалтерского учета. Точка зрения весьма распространенная. Но всего лишь потому, что среди специалистов (надо признать это честно) мало кто занимался глубоким изучением IFRS/IAS, – обходились преимущественно вторичной информацией. Так из публикации в публикацию, от автора к автору кочует одна и та же мысль: международные стандарты – только для отчета, но не для учета, потому что в них нет проводок. Между тем проводки в IFRS/IAS есть, но приводятся описательно. Точно так же, описательно, они приводятся и в ПБУ (РСБУ). Наглядно же проводки могут приводиться только в инструкциях к планам счетов, если последние утверждаются официально. IFRS/IAS и ПБУ (РСБУ) – это стандарты одного порядка, но разных уровней. Отчета без учета не бывает, и задача Стандартов – направлять и регулировать (да, да, регулировать!) бухгалтерский учет так, чтобы на базе полученных таким образом данных предоставить пользователям правдивую, полную и непредвзятую информацию в надлежаще оформленных финансовых отчетах. Это и есть цель бухгалтерского учета, как на международном уровне, так и на национальном. Достижение этой цели обуславливается выбором учетной политики, а учетная политика – неотъемлемая составляющая всего комплекса действий, где последним этапом является составление пакета финансовой отчетности. Вопрос выбора учетной политики настолько важен, что в системе IFRS/IAS ему отводится отдельный стандарт – IAS 8 Accounting Policies, Changes in Accounting Estimates and Errors. Одним словом: проводок в IAS/IFRS можно увидеть сколько угодно много, и автор в ближайшее время намерена это показать.

Конечно, международные стандарты не без недостатков. Только для того, чтобы судить о недоработках IFRS/IAS, надо хорошо сей предмет знать. Но, уже выйдя хотя бы за пределы минимального, базового уровня, каждый отметит, что достоинств там все-таки больше. Не надо также упускать из виду, что международные стандарты непрерывно совершенствуются. Можно не сомневаться, что соответствующие этим усовершенствованиям изменения будут, в конце концов, внесены и в национальные ПБУ (СБУ). Однако с теми изменениями, которые уже внесены в IFRS/IAS, каждый, кого это касается и кому это интересно, могут ознакомиться уже сейчас.

1 Не имеющие в своем составе дочерних.

2 По сложившейся с недавних пор традиции, у нас их принято называть: МСФО. Хотя это не совсем верно, т. к. на сегодняшний день только восемь из более чем 40 Международных стандартов являются IFRS (МСФО), остальные – все еще числятся как IAS (МСБУ).