Перевести средства в пользу банка

При переводе денег из одного банка в другой хотелось бы, чтобы не было комиссии. А кейсов, когда нужно выполнить подобную операцию, масса. Как минимум другу или члену семьи на карманные расходы. Как максимум при открытии вклада или накопительного счёта, чтобы не носить наличные из одного банка в другой. К счастью, это возможно сделать при соблюдении двух правил. И возможность могла быть развита сильнее.

Почти в любой банк — до 100 000 руб. в месяц по номеру телефона

С января 2019 года в России активировалась система быстрых платежей. Эта возможность — ещё один шаг к совершенствованию банковской системы. Пользователи получили возможность переводить деньги с карты на карту в разных банках в системах VISA и Mastercard.

Так, вы можете переводить деньги со Сбербанка на “Альфу”, с “Тинькофф” на “Райффайзен”, с Промсвязьбанка на “Открытие” и так далее без комиссии. Это можно сделать на сайте или в приложении банков. Причём в странах Запада уже давно была такая возможность, система быстрых платежей — её аналог.

При переводе устанавливаются два ограничения:

1) вы переводите средства именно по номеру телефона, а не номеру карты;

2) общая сумма переводов на карты других банков не превышает 100 000 руб. За бóльшие суммы банки могут взять комиссию до 0,5%, но она не должна превышать 1500 рублей.

Во всех банках, кроме одного, вам не нужно заходить в настройки, активировать возможность и прочее. Выбрали “Перевести в другой банк”, выбрали банк, ввели номер телефона, отправили. Готово.

Что не так со Сбербанком? Кажется, он тормозит прогресс

Этот банк — главный противник системы быстрых платежей. Сначала он игнорировал её год и подключил только после штрафа от ЦБ. Но даже после этого Сбербанк работает с системой быстрых платежей с ограничениями и максимально усложняет жизнь клиентам.

Во-первых, функцию нужно активировать. Для этого пройдите в иконку профиля —> Настройки —> “Соглашения и договоры” —> “Система быстрых платежей” —> дайте согласие на обработку персональных данных —> подключите “Входящие переводы” и “Исходящие переводы”.

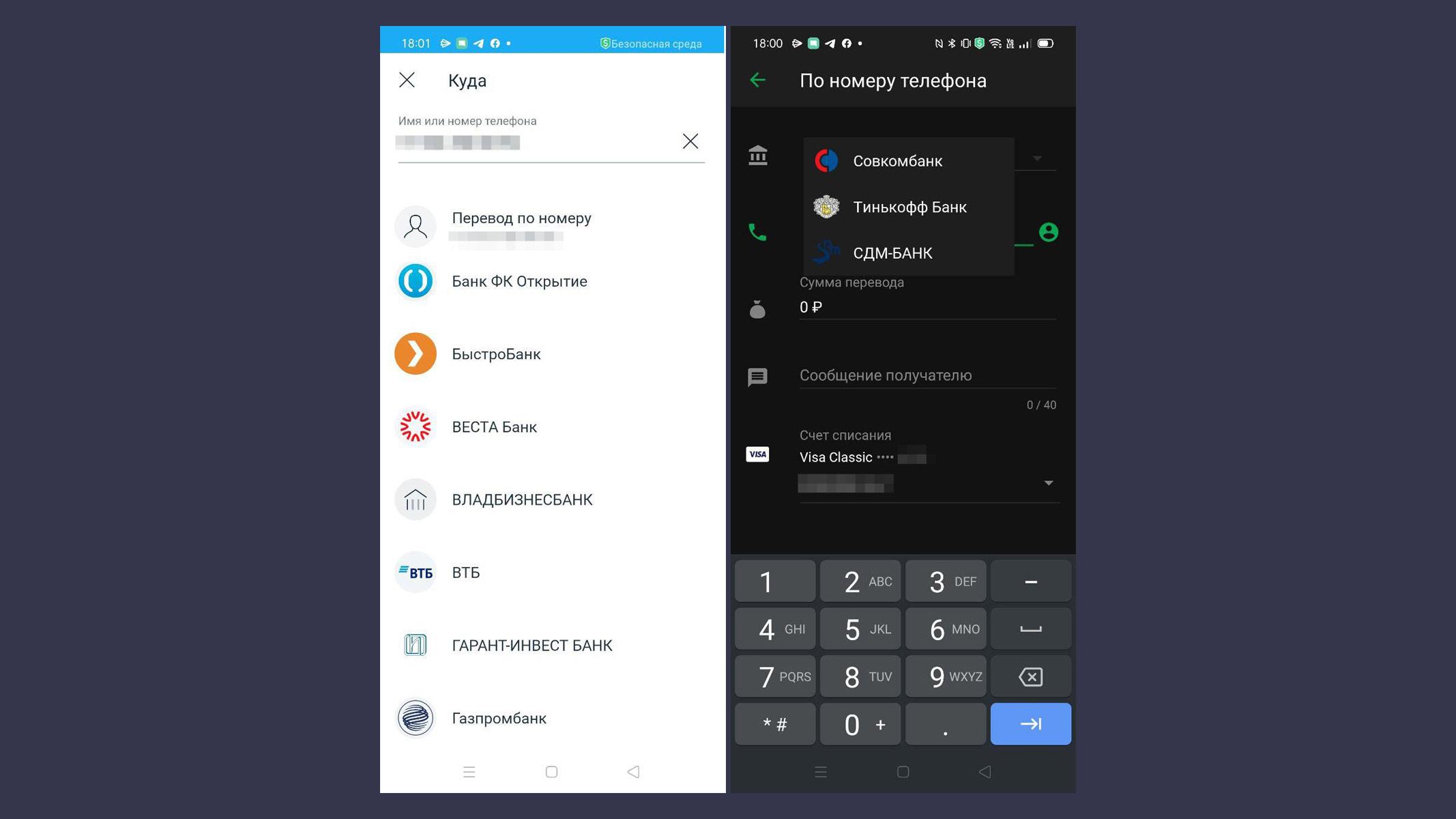

Во-вторых, возможность перевода по СБП спрятана. Если зайти в “Перевод в другой банк” и выбрать “по номеру телефона”, вам отобразятся три банка. Чтобы выбрать перевод по СБП, выберите раздел “Платежи” и в самом низу найдите “Перевод по системе быстрых платежей”. Функцию интуитивно трудно найти.

“Альфа-банк” (слева) даёт возможность перевести средства в десятки других банков, Сбербанк (справа) только в три. Скрин © LIFE

В другие банки можно переводить деньги только по номеру карты. А там сохранилась комиссия в размере 1,5%, независимо от количества переводов и суммы.

То есть Сбербанк мешает прогрессу банковской индустрии. Это “где получали, туда и идите” от мира мобильных приложений.

Параллельно другие банки позволяют переводить деньги без комиссии на сторонние карты даже по номеру самой карты, а не сотовому. Как минимум эта возможность есть у трёх крупных игроков рынка. Достаточно зайти на их сайт и выбрать соответствующую возможность.

“Тинькофф”

Переводы без комиссии: с карты до 20 000 руб. в месяц в любой банк.

Одно из условий дебетовой карты Tinkoff Black — перевод на пластик любого другого банка без комиссии до 20 000 руб. в месяц. Это значит, что вы сможете отправлять деньги как вам удобно — по номеру телефона или карты. Разница заключается лишь в ограничении по максимальной сумме.

“Альфа-банк”

Переводы без комиссии: на карту “Альфа-банка” с карты любого другого банка. Правда, ваш банк может взимать комиссию по усмотрению.

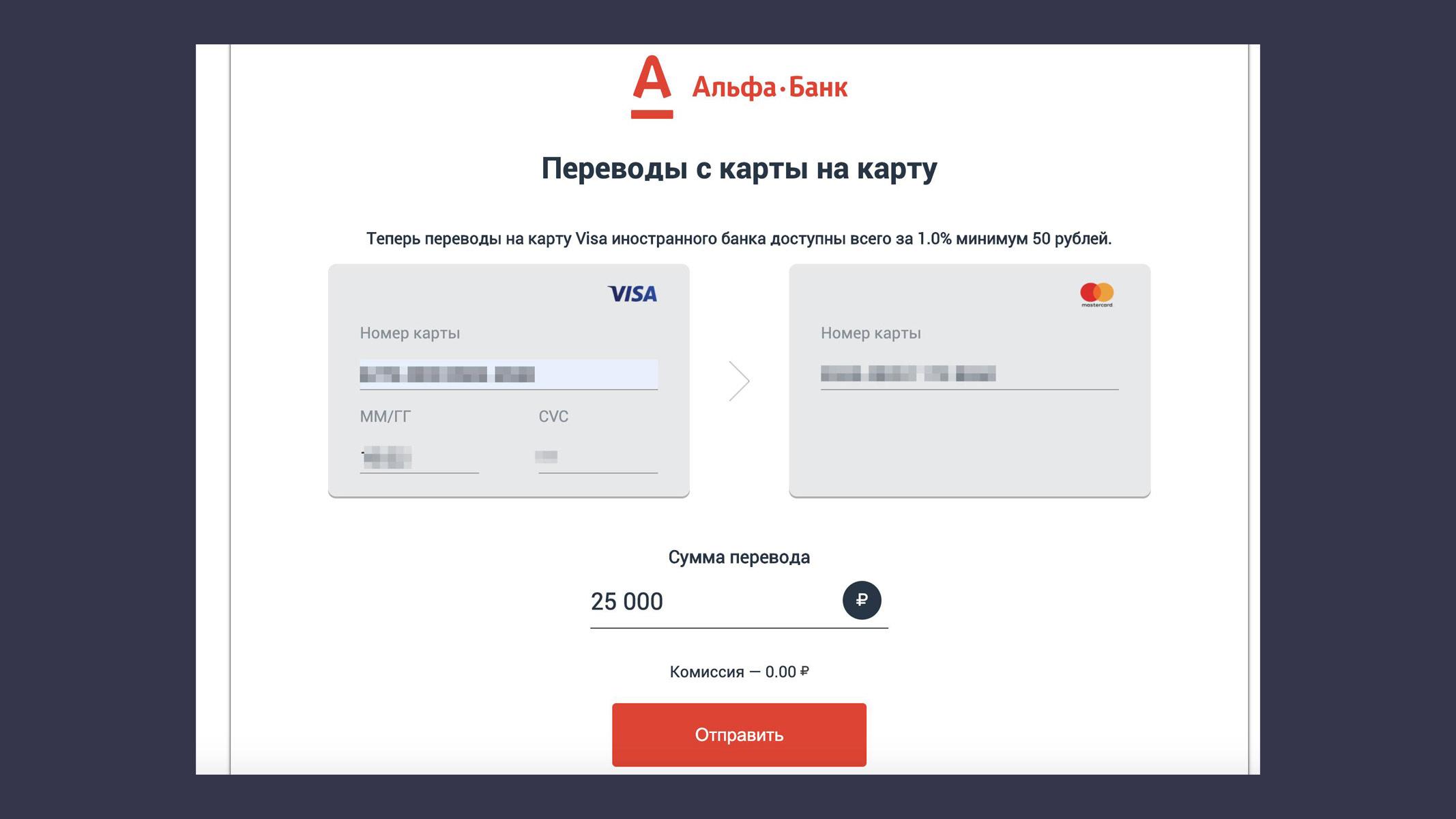

Перевод с карты любого российского банка на “Альфа-банк”. Скрин © LIFE

Банк предоставляет услугу “Онлайн-перевод с карты на карту”. С ней вы можете перевести деньги с пластика любого банка на “Альфу” без комиссии.

Вбейте в поиске “Альфа-банк онлайн перевод с карты на карту”, пройдите по первой ссылке на сайт компании, выберите “Осуществить перевод”, заполните данные свои и получателя. Комиссия взимается в зависимости от усмотрения вашего банка. Как минимум она не устанавливается со стороны “Альфы”.

ВТБ

Переводы без комиссии: на карту с карты любого банка не более 100 тыс. руб. за один перевод и не более 300 тыс. руб. в сутки.

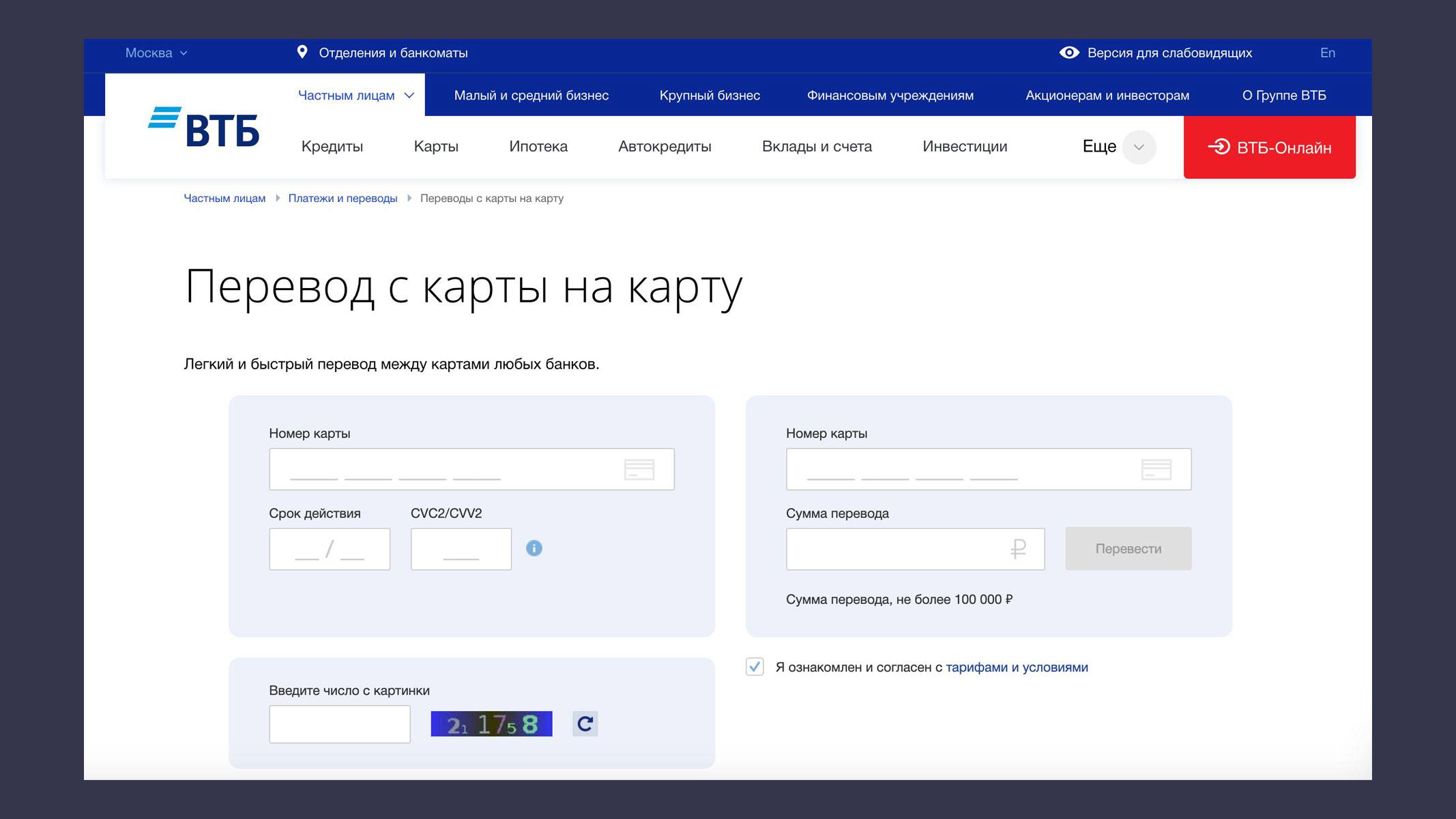

Перевод с карты любого российского банка на ВТБ. Скрин © LIFE

Этот банк также позволяет переводить деньги своим клиентам с карт чужих банков на сайте. С вас не спишется комиссия, если вы не превысите установленные лимиты.

Войдите в ВТБ-онлайн. Пройдите по “Переводы” —> “С карты на карту”. Введите реквизиты собственной карты и номер карты получателя. Готово.

Система быстрых платежей (СБП) — важнейший инфраструктурный проект национального значения, направленный на содействие конкуренции, повышение качества платежных услуг, расширение финансовой доступности, снижение стоимости платежей для населения.

Система быстрых платежей (СБП) — сервис, который позволяет физическим лицам мгновенно (в режиме 24/7) переводить деньги по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей.

Список банков, подключенных к Системе быстрых платежей, а также другую полезную информацию про СБП можно посмотреть здесь

Доступ к системе возможен через мобильные приложения банков, подключенных к СБП, как со смартфона или планшета, так и с компьютера. Чтобы сделать мгновенный перевод, нужно в мобильном приложении своего банка выбрать в меню перевод через СБП, счет, с которого надо сделать платеж, указать номер мобильного телефона получателя и сумму перевода. В течение нескольких секунд после подтверждения операции плательщиком деньги будут переведены и станут доступны получателю.

Система быстрых платежей разработана Банком России и НСПК. Она была запущена в промышленную эксплуатацию с 28 января 2019 года.

Чтобы сделать перевод в СБП

01

Откройте приложение банка и выберите функцию перевода через СБП

02

Укажите номер телефона получателя. Если перевод между своими счетами — введите свой номер

03

Выберите банк, на счет в котором нужно перевести деньги

04

Введите сумму перевода

05

Проверьте данные, ознакомьтесь с информацией о комиссии банка и подтвердите перевод

Платежи через СБП

В настоящее время в СБП реализована возможность совершать переводы между счетами граждан, а также платежи в пользу юридических лиц, например, за товары и услуги, в том числе с использованием QR-кодов.

Инфраструктура

Банк России — оператор и расчетный центр

НСПК — операционный платежный и клиринговый центр

Тарифы для банков

С 01.01.2020 по 31.03.2020*

тариф — от 0,05 до 3 рублей

С 01.04.2020 до 30.06.2022*

тариф — 0 рублей

* При осуществлении перевода денежных средств физическими лицами в пользу физических лиц.

Более подробная информация о тарифах здесь

Тарифы банков для пользователей

С 01.05.2020 Банком России установлены следующие максимальные ставки комиссий банков для их клиентов:

при переводе средств физическими лицами в пользу физических лиц:

- на сумму до 100 тыс руб в месяц — плата не взимается;

- свыше 100 тыс руб в месяц — не более 0,5% от суммы перевода, но не более 1,5 тыс рублей за перевод.

Более подробная информация о максимальных ставках комиссий банков здесь

Список банков, подключенных к Системе быстрых платежей, а также другую полезную информацию про СБП можно посмотреть здесь

Последнее обновление страницы: 26.03.2020

Я всегда думал, что при переводах денег между разными банками в какой-то момент времени есть грузовик с наличностью. Не укладывалось у меня никак в голове, как деньги из одного банка телепортируются в другой. Не очень уложилось и сейчас, но уже кое-что знаю.

Заранее прошу прощения, если среди моих подписчиков есть те, кто разбирается в банковском деле, сегодняшняя тема не для вас. Кстати, если есть замечания и поправки по изложенному – очень прошу не держать в себе, а высказать все это мне прямо в Телеграм. От этого выиграли бы все: вам – повышение ЧСВ, мне – ценный урок, а остальным подписчикам по итогу – более качественная информация.

А для остальных сегодня начну рассказывать о том, как на самом деле банки перебрасываются деньгами между собой. Насколько я знаю, не так много людей понимают этот процесс. Это не совсем относится к технологиям, о которых мы говорим на нашем канале, но понимать это и нужно и интересно.

Тривиальный случай (перечисление по счетам внутри одного банка)

Предприниматель Акакий и ООО “Альпы” имеют счета в одном банке, и им надо перевести деньги друг другу. Акакий хочет совершить оплату ста кубометров альпийского воздуха безналичным расчетом. Тут все просто. Каким-то образом на балансе Акакия уже есть какая-то сумма (что отражается цифрой в базе данных банка напротив номера расчетного счета Акакия). Допустим, чтобы эта сумма там оказалась, Акакий сначала принес наличные деньги в кассу банка.

Банк пересчитал купюры Акакия и положил их в свою кучку наличных денег. Напротив счета Акакия банк написал сумму на чуть-чуть меньше. Да, а вы как думали? Ведь банк совершил над Акакием Расчетно-Кассовое Обслуживание (РКО), и потому взял за это свой процент. Кстати, это разумно – ведь для обработки наличности банку приходится держать серьезную инфраструктуру. И сейфы, и хранилища, и броне-кассовые окна, и кассирам зарплату платить, и т.д. и т.п. Кстати, инкассация оплачивается отдельно. Так вот, все это – расходы, и оплачивает их в итоге Акакий, который старательно и регулярно свою наличную выручку сдает в банк.

Дальше Акакий формирует платежное поручение. По этому документу банк делает три вещи. Во-первых, уменьшает баланс на расчетном счету Акакия на чуть большую сумму (конечно, над Акакием ведь опять совершили РКО!). Во-вторых, увеличивает расчетный счет “Альп” на чуть меньшую сумму (время совершать РКО над Альпами!). Третьим действием банк увеличивает баланс одного из своих внутренних счетов на сумму совершенных РКО над Акакием и Альпами.

Тривиальность этого случая в том, что деньги не выходили за стены банка. Вся работа сводится к изменениям циферок на счетах участников, сумма всех этих изменений не превышает того количества наличности, которое Акакий смиренно принес в банк.

Комиссии за РКО, кстати, в этом случае ниже других вариантов. А величина процента за прием и обработку наличности обычно выше, чем за перечисление между счетами.

Перечисления между банками внутри страны

Усложним сиутацию. Акакий держит свой расчетный счет в ЖадиБанке, а ООО “Альпы” – в СохраниБанке. И Акакий хочет совершить безналичный перевод на расчетный счет ООО “Альп”. Первые шаги те же самые, наличка – увеличение баланса на счету Акакия. А вот дальше надо как-то так сделать, чтобы деньги из ЖадиБанка переместились в СохраниБанк.

И тут возможны пара случаев. Самый простой, и, кстати, вполне себе используемый – это вот какой. ЖадиБанк открывает свой собственный счет в СохраниБанки и каким-то образом помещает на него какую-то сумму денег (пока не будем выяснять, как). Но счет этот не простой расчетный, а имеет специальное название – корреспондентский. Потому что он для взаимодействия между финансовыми институтами.

Перевод теперь происходит так. Акакий приносит платежное поручение в ЖадиБанк, а ЖадиБанк по своим банковским каналам просит СохраниБанк совершить перевод с коррсчета ЖадиБанка (открытого в СохраниБанке) на счет ООО “Альпы”. СохраниБанк любезно (а может быть, не очень любезно) уменьшает баланс коррсчета ЖадиБанка на запрошенную сумму и увеличивает баланс на счете “Альп” на чуть меньшую сумму (и Альпы не увернулись от РКО! Величина процента обратно пропорциональна любезности). На эту разницу СохраниБанк увеличивает свой внутренний счет доходов. В принципе, СохраниБанк может какую-то сумму с коррсчета ЖадиБанка дополнительно списать в свою пользу, но тут я свечку не держал, особенности этих взаимоотношений мне неизвестны. Сказал на всякий случай, ведь технически это возможно.

Есть и второй вариант перечисления

На сцене возникает Банк Банков – ЦуперБанк. В России это ЦентроБанк. ЖадиБанк открывает свой счет в одном из РКЦ (Расчетно-Кассовый Центр – это отделение ЦентроБанка). СохраниБанк открывает свой счет в каком-нибудь другом РКЦ. Но по итогу оба они имеют счета в ЦуперБанке. И расчет происходит так.

По платежному поручению Акакия ЖадиБанк просит свой РКЦ переправить денег СохраниБанку. РКЦ уменьшает баланс на счету ЖадиБанка и увеличивает баланс на счету СохраниБанка, параллельно передавая сообщение о том, что это изменение вызвано платежным поручением Акакия в пользу Альп. СохраниБанк увеличивает баланс на счету Альп, уменьшая его на своем счету в ЦуперБанке.

Честно говоря, тут для меня пошли высшие финансовые материи, и в реальности, подозреваю, там все не совсем так (или совсем не так). Но суть примерно такая, деньги как бы остаются в стенах каждого из этих банков, а через механизм корреспондентских счетов происходят взаиморасчеты. Пишу “как бы”, потому что чем выше по финансовой иерархии, тем эфемернее становятся деньги. Там появляются разные финансовые инструменты по типу межбанковских кредитов, учета стоимости ценных бумаг, кредитной эмисии (когда банки дорисовывают деньги на счетах) и т.д. Разобраться вроде бы интересно, но я испытываю подспудную неприязнь к финансовому рынку. У меня начинаются интеллекутальные спазмы, когда деньги появляются из пустоты (а на финансовых рынках и в банковской сфере это происходит весьма часто). Поэтому, простите, углубиться здесь я и не могу, и для наших целей в этом нет необходимости. Отмечу только, что, по моей информации, одним из главных условий нормальной работы всей этой системы являются высокоинтенсивные обороты по счетам. Ни Акакий, ни даже Альпы погоды тут не делают, но свои маленькие струйки в общую Волгу вливают.

Перечисления между банками разных стран

Если поверхностно взглянуть, то механизм остается примерно тем же самым. По итогу деньги как бы остаются в рамках каждого банка, и в пределах каждой страны. А чтобы “переправить” деньги через границу, нужны некоторые дополнительные участники рынка. Я, к сожалению, не владею информацией о всех возможных вариантах, но объяснить техническую возможность попробую на примере одного из них.

Клиент ЖадиБанка Акакий хочет перечислить денег мистеру Смиту, клиенту BurzhuyBank в Афропе. Клиент БуржуйБанка хочет получить денег в валюте Афро, а у Акакия – родные нам хрустящие рубли. ЖадиБанк уже имеет коррсчет, номинированный в Афро в каком-нибудь Ж’упель-Банке, находящемся в Афропе. И по платежному поручению Акакия просит Ж’упель-Банк сделать межбанковский перевод для мистера Смита в БуржуйБанк. Сумму в Афро вычисляет сам ЖадиБанк, исходя из своего внутреннего, коммерческого курса Афро к Рублю. Ж’упель-Банк уменьшает баланс коррсчета ЖадиБанка и увеличивает баланс коррсчета БуржуйБанка (в этом случае БуржуйБанк открывал коррсчет в Ж’упель-Банке). Или они оба имеют счета в Афропейском ЦуперБанке и тогда через этот механизм меняют циферки на счетах. Надеюсь, в этой части уже стало более-менее понятно, расписывать не будем. По итогу БуржуйБанк имеет увеличившийся баланс на одном из своих коррсчетов, и за счет этих средств увеличивает баланс расчетного счета мистера Смита.

Все это стало возможным потому, что ЖадиБанк имеет коррсчет в каком-нибудь Афропейском банке, и на нем лежит кругленькая сумма в Афро. Когда платежи идут из ЖадиБанка в какой-то иной афропейский банк, сумма на этом счету уменьшается. Когда кто-то, наоборот, перечисляет сумму в ЖадиБанк – баланс этого счета увеличивается.

А мне в какой-то момент стало интересно, как же эта кругленькая сумма Афро могла оказаться на счету в Ж’упель-Банке. Так вот, тут тоже масса всяких вариантов (не забываем, что банки любят еще и друг друга покредитовать и заработать на этом). Но один из них таков.

ЖадиБанк когда-то обратился на биржу с желанием купить пару миллиардов Афро, имея пару сотен миллиардов рублей для этого (курс один к ста, для примера). Операцию эту выполнил для него биржевой брокер. Вот этот участник и решил задачку о телепортации денег. Всё дело в том, что чтобы стать брокером, у него должно быть два счета – один в рублях, другой в афро. Условно говоря, у него есть пара миллиардов афро в одном из афропейских банков, и есть рублевый счет где-то в российском банке. ЖадиБанк закидывает уже одним из известных способов ему денег на рублевый счет, а брокер переводит со своего афропейского счета пару миллиардов афро на коррсчет ЖадиБанка в Ж’упель-банке.

На самом деле там все может быть (и есть!) еще более многоступенчато, а брокер и вовсе может работать на заёмных (нарисованных на его счетах) средствах…

Да-да, вот в таких местах у меня и начинаются интеллектуальные спазмы при попытке осознать Абсолютную Финансовую Пустоту… Но как видите, по итогу деньги как бы остаются в пределах исходных банков и в пределах исходных стран.

Так что же на счет самолета с долларами?

На самом деле, логика подсказывает, что такое время от времени случается. Оборот наличной иностранной валюты существует, но в России доллары не печатают, значит, их как-то нужно привезти. Привозят, конечно, и сограждане из дальних путешествий в своих бумажниках, и иностранцы приезжают понежиться на крымских курортах 🙂 Но этого наличного потока, подозреваю, сильно недостаточно. По всему выходит, что новенькие доллары надо иногда завозить в Широкую и Родную. Но сумма эта многократно меньше безналичного оборота, и нужна именно для целей обслуживания оборота наличных средств. Да, безналичных денег в мире во много раз больше, чем наличных… Но тут опять загадочная финансовая материя, которую, боюсь, мне не постичь никогда, да и Бог с ней.

А еще внутри стран существуют специальные организации, которые, при необходимости, могут перевозить наличные деньги из ЦентроБанка в обычные банки (и в обратном направлении). В России это – РосИнкас. Кстати, им резрешено использование оружия. Одна из задач такой перевозки наличности – это замена ветхих купюр на свеженарисованные. Потому что обычно в банке есть какой-то баланс приходящей и исходящей наличности, и пополнять запас не требуется. Пополнить наличную оборотку можно, купив ее в ЦентроБанке. Но часто будешь покупать – ЦентроБанк обратит внимание 🙂 Банковская сфера, по крайней мере, в России, штука очень сильно зарегулированная. Кто знает, почему ЖадиБанк часто покупает наличку? У него какая-то финансовая болезненность, пора ему укоротить лицензию? Или увлекается преступным обналом? Кстати, зарегулированность совершенно не мешает выполнять странные операции, по результату которых банки могут работать годами на отрицательных балансах…

Но к технологиям денег это уже не относится. Это относится к технологиям махинаций, и к мировой экономической (не)реальности, а наш канал не об этом 🙂

Подписывайтесь на канал “Технологии Денег” в Яндекс.Дзен и Телеграм! У меня много интересного материала!