Контракт в пользу иностранной компании

Внешнеэкономическая деятельность всегда связана с массой вопросов и страхов. Страхи вполне обоснованы, так как санкции за нарушение валютного законодательства очень высокие.

Первое, с чего начинается любая сделка — это договор. К экспортному контракту нужно подходить очень внимательно, так как риски того, что из-за неточных формулировок в договоре могут быть проблемы:

Основные положения, которые нужно учесть при составлении внешнеэкономического контракта.

В связи с тем, что мы будем представлять контракт в государственные органы на территории РФ (на таможню, в банк и в налоговую) у вас обязательно должен быть экземпляр контракта на русском языке. Это может быть перевод Вашего контракта, составленного на иностранном языке. Но обычно контракты составляются на двух языках сразу и разделены на 2 колонки. Именно такой формат удобен обеим сторонам внешнеэкономической деятельности

Любой контракт начинается с даты, номера и места подписания. Не будет ошибкой, если вы присвоите контракту номер в соответствии со стандартами Вашей фирмы. Но на эту тему было давнее письмо Центробанка от 15 июля 1996 года № 300 «О рекомендациях по минимальным требованиям к обязательным реквизитам и форме внешнеторговых контрактов». В нём рекомендовано указывать унифицированный номер контракта, состоящий из трех групп знаков6

Дата подписания контракта оформляется следующим образом: ДД.ММ.ГГ, где первая пара цифр — день, вторая пара цифр — месяц, третья пара цифр — две последние цифры года.

В контракте также необходимо указывать место подписания контракта, полные официальные наименования организаций Продавца и Покупателя, полное наименование страны иностранного партнера и страны назначения товара и их трехзначный код в соответствии с международным классификатором «Страны мира».

Структура внешнеэкономического контракта, как и любого российского строго не регламентирована, но любой контракт должен содержать существенные условия для того или иного вида сделки.

Пример 1:

«1.1. Покупатель покупает, а Продавец продает ___________________ (далее Товар).

1.2. Поставка товара осуществляется партиями. Каждая партия поставляемого Товара должна соответствовать ассортименту и количеству, в инвойсах и товарно-транспортных накладных на данную поставку.»

Пример 2:

«Продавец обязуется поставить, а Покупатель принять и оплатить Товар в количестве, по техническим характеристикам и ценам, зафиксированным в Приложениях/Спецификациях, являющихся неотъемлемой частью настоящего Контракта.

Также можно сделать ссылку на Приложение или Спецификацию, в которых будет написано точное наименование и характеристики товара. В зависимости от этого в дальнейшем будет определяться код ТНВЭД для расчета таможенных пошлин.

В данном разделе необходимо не только отразить цену Товара за единицу, но и общую стоимость Товара. Необходимо указать базиса поставки в соответствии с международными правилами Инкотермс. Указать на то, кто и в каком порядке оплачивает налоговые и таможенные платежи.

Указание четких сроков оплаты в данном случае необходимо, так как именно они потребуются в дальнейшем для расчета срока действия контракта при оформлении в банке документов по валютному контролю. И это требование, установленное ФЗ «О валютном регулировании и валютном контроле»

Обязательно прописываются фактические ожидаемые сроки поступления товара по импорту либо денежных средств по экспорту. Не условный срок, а фактический, т.е. либо конкретное количество дней, либо конкретная дата! Формулировки «в течение двух месяцев» или «по мере готовности» не подойдут.

Пример:

«2.1 Цены за Товар указываются в инвойсах, составляющих неотъемлемую часть Контракта. Инвойсы составляются отдельно на каждую поставку. Цены за Товар устанавливаются в ЕВРО.

2.2. Платежи по Контракту будет производиться в ЕВРО в форме банковского перевода средств со счета Покупателя на счет Продавца.

2.3. Товар оплачивается Покупателем на условии 100% предоплаты, в соответствии с инвойсом в течение 7 дней с момента получения инвойса.

2.4. Таможенные пошлины, а также другие выплаты в стране Продавца, связанные с выполнением настоящего Контракта, производятся и оплачиваются за счет Продавца. Таможенные пошлины, а также другие выплаты в стране Покупателя, связанные с выполнением настоящего Контракта, производятся и оплачиваются за счет Покупателя.

2.5. Каждая Сторона соглашается о том, что любой инвойс, выставленный по настоящему Контракту должен соответствовать применимому праву и нормам местного налогообложения. ….. »

2.6. Условия поставки согласно Инкотермс-2010 указываются в инвойсах и могут различаться.

В соответствии со статьёй 19 Федерального Закона «О валютном регулировании и валютном контроле» № 173-ФЗ во внешнеторговых контрактах обязательно нужно прописать условие и сроки, когда будет возвращена предоплата в случае, если поставка Товара по каким-либо причинам не состоится. Формулировка может быть следующей:

Пример:

«В случае не поставки Товара Продавцом в пункт отгрузки в течение 20 (двадцати) календарных дней после истечения срока поставки, указанногов Разделе 6 настоящего Контракта, Продавец обязуется по письменному требованию Покупателя в течение последующих 1 0 (десяти) календарных дней вернуть всю оплаченную Покупателем сумму»

Оформление договора оказания услуг с иностранной компанией (как и любых иных сделок) осуществляется в соответствии с законодательством стран, к которым принадлежат стороны сделки. Кроме того, учитываются нормы международного права, которые применимы к условиям конкретного договора и которые стороны посчитали возможным применить. Поскольку любой договор с иностранной компанией относится к категории внешнеэкономических сделок, нужно руководствоваться специальными правилами, установленными для таких контрактов.

Подготовка к заключению сделки

Если для сторон или для одной из сторон заключение договора с иностранной компанией – первый опыт участия в такой сделки, подготовительная стадия – очень важный этап для понимания всех юридических тонкостей. Аналогичное можно сказать и о крупных сделках или долгосрочных контрактах. Но дело не только в различных формальностях, которые нужно будет соблюсти.

Если для сторон или для одной из сторон заключение договора с иностранной компанией – первый опыт участия в такой сделки, подготовительная стадия – очень важный этап для понимания всех юридических тонкостей. Аналогичное можно сказать и о крупных сделках или долгосрочных контрактах. Но дело не только в различных формальностях, которые нужно будет соблюсти.

Стандартный подход к заключению и исполнению внешнеэкономической сделки – юридическое и финансовое сопровождение контракта, с привлечением своих штатных или аутсорсинговых специалистов.

К внешнеэкономическим контрактам в части расчетов применяются правила валютного контроля. В ряде случаев необходима постановка контракта на учет в рамках валютного контроля (ранее – оформление паспорта сделки). Нужно заранее предусмотреть, как контракт и его исполнение будут отражаться в данных бухгалтерского учета, каким образом они повлияют на налогообложение сторон сделки и подготовку финансовой отчетности. Как правило, решение этих вопросов поручается финансовому отделу (бухгалтерии), который взаимодействует с юридическим подразделением.

Юридическое сопровождение подразумевает решение всех правовых вопросов, возникающих при подготовке к сделке, ее оформлении и исполнении. При заключении сделки целесообразно проводить правовую экспертизу контракта. Это позволит выявить риски и предусмотреть варианты их устранения или минимизации.

Общая схема подготовки к сделке:

- Определяется вид договора, которым будет оформлена сделка (следует учитывать, что в разных странах подходы к классификации сделок и, соответственно, их правовому регулированию различаются, поэтому общепринятая практика – брать за основу международный подход).

- Анализируются и определяются рабочие моменты:

- термины и определения, используемые в договоре (если свои – нужно включать в договор соответствующий раздел, если стандартные – используется справочник «Инкотермс»);

- валюта сделки (для России валюта – рубль, а если используется другая – должен быть предусмотрен эквивалент в российских рублях);

- язык (языки) договора;

- схема взаиморасчетов;

- необходимость прохождения таможни и оформления таможенных операций (для внешнеторговых контрактов);

- необходимость оформления паспорта сделки (сейчас он отменен – вместо оформления паспорта, требуется регистрация сделки);

- законодательство, на основании которого будут разрешаться противоречия (стандартный подход – применяется законодательство той страны, на территории которой происходят основные процессы исполнения договора);

- суд, который стороны определяют для разрешения в судебном порядке вытекающих из договора споров.

- Исходя из вида и условий договора, определяется нормативно-правовая база, которая будет регулировать правоотношения.

- Разрабатываются условия договора.

- Готовится проект договора, который согласовывается сторонами при личном контакте или посредством переписки. При необходимости составляется протокол согласования контракта.

Для тех, кто впервые заключает контракт с иностранной компанией, будет полезным ознакомиться с важной информацией относительно осуществления внешнеэкономической деятельности и ее правового регулирования. Это можно сделать на Портале внешнеэкономической информации Минэкономразвития.

Новичкам обязательно следует изучить:

- Закон «Об экспортном контроле» (№183-ФЗ от 18.07.99);

- Закон «Об основах государственного регулирования внешнеторговой деятельности» (№164-ФЗ от 08.12.2003);

- Венскую конвенцию ООН (внешнеторговая деятельность);

- Раздел VI «Международное частное право» Гражданского кодекса РФ, часть 3.

Форма и содержание договора

В соответствии со ст. 1209 ГК РФ, к форме сделки с иностранной компанией предъявляются требования, установленные законодательством страны, которое применяется к самой сделке. Таким образом, то право, которому стороны подчиняют сделку в условиях договора, и будет определять форму сделки. Исключение – сделки с недвижимостью. В этом случае применяется законодательство страны, где находится недвижимость. Как правило, это важно для порядка оформления сделки – необходимость нотариального удостоверения и (или) государственной регистрации.

К самой форме контракта общепринятый подход – составлять договор письменно. Иначе просто невозможно будет что-либо доказать и получить эффективную судебную защиту. Кроме того, есть риск признания сделки недействительной, что прямо установлено ст. 162 ГК РФ. Согласно статье 434 ГК РФ письменный договор считается заключенным и в том случае, если он заключен путем обмена документами посредством различных видов связей, например электронной. Единственное условие – наличие возможности достоверно установить, что документ был отправлен стороной договора. Во избежание рисков, условие об электронном обмене документами и указание адресов электронной почты сторон сделки включаются в текст договора.

Обязательные реквизиты контракта можно взять из Письма Центробанка РФ от 15.07.96 года №300. Несмотря на то, что этот акт уже отменен, общее представление о том, что должно быть в договоре, оно даст.

Содержание договора должно соответствовать предмету сделки и, соответственно, виду контракта. Текст разрабатывается индивидуально. Как правило, это работа юристов, иначе легко допустить ошибки или упустить что-то важно.

Стандартными считаются следующие разделы:

- Дата и место заключение договора.

- Наименование сторон, полномочия подписантов.

- Предмет договора.

- Права и обязанности сторон.

- Цена сделки, сумма, валюта.

- Условия расчетов.

- Условия исполнения договора (что и в каком порядке осуществляется каждая из сторон во исполнение сделки).

- Срок договора.

- Форс-мажор.

- Прочие условия сделки.

- Рассмотрение и разрешение споров.

- Санкции за неисполнение обязательств (неустойка, штраф и пр.).

- Реквизиты сторон (наименование, адрес, банковские реквизиты, контактная информация).

- Подписи сторон.

Упрощает задачу подготовки контракта образец. Его можно скачать на нашем сайте. Обязательно следует проверить, чтобы образец соответствовал виду и характеру сделки. Образец нельзя использовать как есть. Это лишь пример, ориентир. Лучше всего, если все условия договора и его текст разрабатывают юристы. Образец можно использовать для самостоятельной подготовки контракта, но затем проект нужно все равно обязательно показать юристам.

Стороны сами решают, на каком языке (языках) следует составлять текст договора. Это может быть русский, английский (как международный вариант) или язык второй стороны сделки. Стандартный подход – использовать два языка, если стороны – из стран, где говорят на разных языках. При использовании двух языков практикуется такой подход: страница делится на две колонки, где в одной – текст на одном языке, а во второй – аналогичный текст на втором языке. Но возможно составление нескольких экземпляров контракта – каждый на определенном языке. В этом случае нужно указать в тексте договора (в каждом языковом варианте), что используется такой подход и все экземпляры равнозначны.

Зачастую проект договора готовит одна из сторон, а вторая – анализирует, соглашается со всем или предлагает свои изменения/дополнения. Это тоже допустимо. Но обязательно нужно убедиться, что учтены права и интересы всех сторон сделки, нет злоупотреблений и кабальных условий.

Валютный контроль в 2020 году

С 1 января 2018 года требование об оформлении паспорта сделки трансформировалось в требование регистрации контракта. Но, как и прежде, ключевой момент – сумма обязательств по контракту.

Регистрация необходима, если цена контракта на импорт – от 3 млн. рублей, а цена контракта на экспорт – от 6 млн. рублей. К сделкам к валюте нужно применять официальный курс Центробанка РФ на дату заключения контракта или дату внесения последних изменений.

Регистрируют договоры, как и ранее паспорта сделок, банки. Это делается в течение рабочего дня. Подробнее о процедуре можно узнать в своем банке – там, где находится и обслуживается расчетный счет.

Центр

структурирования бизнеса и налоговой безопасности

taxCOACH

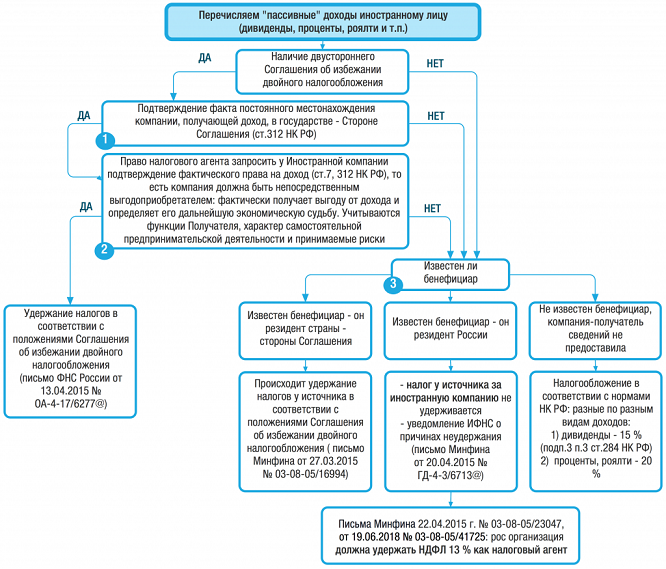

Сотрудничая с иностранными компаниями, необходимо адекватно отслеживать, какие налоговые последствия могут возникнуть при перечислении доходов в их пользу.

В статье речь пойдет о концепции «фактического права на доход» (ФПД), и смеем Вас уверить, что Вам нужно прочитать ее, если:

небезразличные Вам российские юридические лица выплачивают «пассивные» доходы (дивиденды, проценты, роялти) иностранным партнерам;

Ваши компании покупают товары у иностранных поставщиков, в высокой степени независимости которых можно усомниться;

Вы задумываетесь о том, что интересного в плане налогообложения можно получить, включив иностранную компанию в структуру своего бизнеса.

В общем смысле, суть правила о ФПД сводится к следующему: льготы в соответствии с Соглашением об избежании двойного налогообложения распространяются ТОЛЬКО на налоговых резидентов договаривающихся стран, являющихся конечными выгодоприобретателями выплачиваемого дохода, а не промежуточным звеном (посредником, подставным лицом).

Традиционно считается, что правила ФПД должны учитываться только теми российскими компаниями, которые выплачивают зарубеж «пассивные» доходы (дивиденды, проценты, роялти). В момент выплаты они должны определить, надо ли удерживать в качестве налогового агента налог с доходов иностранной компании. Активные же иностранные компании, то есть ведущие традиционную торговую деятельность, не подпадают под действие правил о ФПД.

Смуту в эту ставшую привычной «расстановку сил» внесла Федеральная налоговая служба в очередном грозящим стать эпохальным письме: [1]

Правила ФПД применяются «как в спорах, касающихся правомерности применения налоговых льгот (пониженных налоговых ставок, освобождений от налогообложения) российскими компаниями, выплачивавшими за рубеж пассивные доходы, так и при выявлении схем по выводу из-под налогообложения доходов от деятельности на территории РФ путем перевода в оффшорные или низконалоговые юрисдикции.

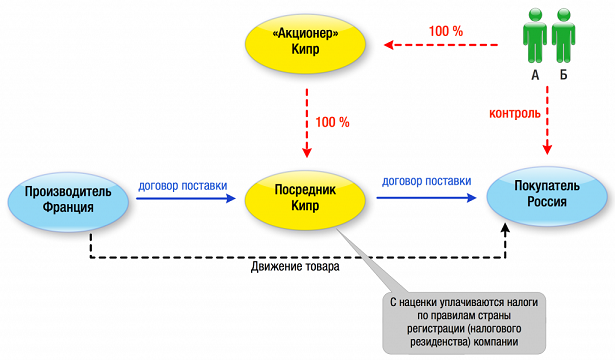

Иными словами, случаи перевода части рентабельности в низконалоговые юрисдикции за счет использования, например, торгового посредника также подпадают под оценку сквозь призму этих правил.

Признаки фактического получателя дохода

Минфин и ФНС в своих циркулярах регулярно ужесточают перечень требований, которым должен соответствовать фактический получатель дохода.[2]

В соответствии с последними разъяснениями ФНС РФ для применения льгот, установленных Соглашением, необходимо доказать:

Деловую цель и соответствие формы сделки ее истинному содержанию и намерениям сторон;

Традиционно – самостоятельность получателя в распоряжении полученным доходом.

Таким образом, хотя само понятие ФПД неразрывно связано исключительно со вторым пунктом («самостоятельность получателя»), налоговая служба неразрывно оценивает и сделку, в рамках которой происходит движение денежных средств.

Оценка деловой цели сделки

Очевидно, что оценке деловой цели и оценке взаимоотношений сторон сейчас и в будущем будет уделяться не меньше внимание, нежели признакам несамостоятельности («кондуитности»).

Основной целью сделок не должно быть выведение дохода, полученного в России, из-под налогообложения и формальное совершение операций в целях использования преимуществ по международному соглашению.

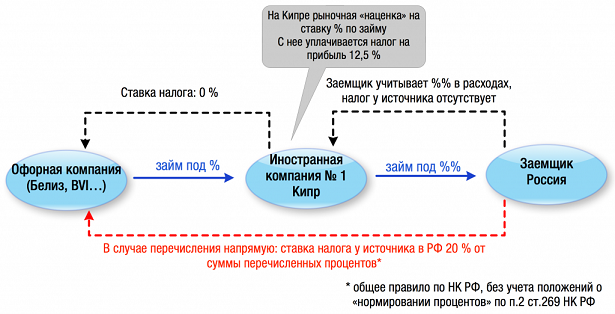

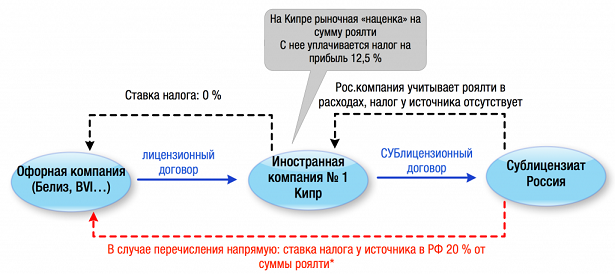

Среди «пассивных» доходов под угрозу попадают прежде всего проценты по займам и роялти:

займы могут быть признаны искусственными и переквалифицированы в долгосрочные инвестиции (вклады в уставный капитал), по котором начисление процентов не производится. О таких случаях мы писали здесь.

а роялти – необоснованными, например, в связи с тем, что товарный знак давно использовался налогоплательщиком и лишь формально принадлежит иностранной компании.

Кроме того, ФНС упоминает:

оплату консультационных услуг, оказываемых иностранной компанией;

перепродажу долей/акций/иного имущества в короткий промежуток времени, когда основная наценка оседает в иностранной юрисдикции и выпадает из-под налогообложения в РФ.

Оценка «самостоятельности» иностранного контрагента

На сухом «налоговом» языке это значит, что налогоплательщик должен доказать, что иностранный контрагент не является кондуитной компанией, то есть не является «всего лишь посредником».

Итак, при выплате дохода в пользу иностранной компании, российский налогоплательщик должен запросить у нее доказательства того, что она является ФПД, то есть имеет право самостоятельно пользоваться и (или) распоряжаться этим доходом. Получатель дохода не должен обладать признаками всего лишь посредника, который прикрывает настоящего выгодоприобретателя выплачиваемого дохода.

Льготы по налоговому соглашению должны предоставляться лишь компаниям:

имеющим экономическое присутствие в стране резидентства;

обладающим широкими полномочиями по распоряжению доходом;

использующим доход в предпринимательской деятельности иностранной компании (получающим экономическую выгоды от дохода).

За последние годы сложился некий алгоритм, по которому налоговые органы анализируют деятельность иностранной компании:

1. Обстоятельства создания иностранной компании. Например, налоговый орган непременно упомянет, если компания зарегистрирована непосредственно перед заключением договора с российским контрагентом, а ее директором и секретарем являются сотрудники какой-либо консалтинговой компании, оказывающей услуги по регистрации и обслуживанию юридических лиц. Иногда эти же лица возглавляют сотни других организаций;

2. Имеющиеся материальные, нематериальные и трудовые ресурсы. Также как в России, отсутствие офиса (арендных, коммунальных платежей, расходов на связь и т.п.), солидного штата сотрудников наталкивают на мысль, что компания является «полочной», то есть не ведет самостоятельную деятельность.

3. Анализ денежных потоков с точки зрения «транзитности» платежей, распоряжения полученным доходом. Классическими вариантами «транзитных» перечислений стали выплаты по лицензионным договорам, договорам займа или распределение прибыли в пользу компаний, которые зарегистрированы в классических офшорных территориях.

Дивиденды

Проценты

Роялти

На сегодняшний день такие варианты все больше становятся нежизнеспособными.

К слову, кипрские власти, понимая ускользающие доходы от финансовых услуг и тенденции международного налогового контроля, на протяжении последних лет вносят в законодательство изменения, стимулирующие отказаться от «транзитных» структур.[3] В этом случае весь доход оседает в кипрских компаниях.

4. Анализ характера финансово-хозяйственной деятельности иностранной компании.

Не всякая предпринимательская деятельность иностранной компании подтверждает ее самостоятельность.

Например, «деятельность, осуществляемая только в виде инвестиций и финансирования компаний группы (холдинга) или взаимозависимых, аффилированных компаний, не свидетельствует об осуществлении самостоятельной предпринимательской деятельности».

Следующие виды дохода от предпринимательской деятельности также не будут признаны существенными:

доход от оказания информационно-консультационных услуг,

доход в виде положительной курсовой разницы от купли-продажи иностранной валюты,

доход в виде высокой процентной ставки по вкладам,

разовая покупка привилегированных акций,

владение акциями и долями аффилированных компаний.

Письмо Федеральной налоговой службы от 28 апреля 2018 г. N СА-4-9/8285@

Российские налоговые органы не согласятся с тем, что иностранная компания ведет самостоятельную предпринимательскую деятельность, если:

основная прибыль иностранной компании формируется за счет перечисленного дохода с территории РФ;

доход складывается только из дивидендов и процентов по займам, выданным аффилированным организациям;

или иные основания получения дохода носят незначительный характер;

большая часть дохода перенаправляется дальше по цепочке учредителям или компаниям, входящим в группу;

у компании отсутствуют существенные финансовые, коммерческие риски;

- отсутствуют платежи, характерные для нормальной хозяйственной деятельности, либо объем операционных расходов является незначительным и компания несет только административные расходы, обусловленные формальным выполнением требований страны инкорпорации (регистрационные взносы, содержание офиса, минимальные социальные отчисления).

5. Анализ налоговых обязательств иностранной компании в отношении полученного дохода и при его дальнейшем (транзитном) перечислении

Так, например, на Кипре отсутствует «налог у источника» при перечислении «пассивных» доходов в пользу офшорных территорий, в которых и вовсе налогообложение фактически отсутствует.

Еще пример нестандартного подхода налогового органа.

Прежде, чем перейти к нему, немного теории. Дело в том, что на Кипре есть специфичный налог – взнос на оборону, который подлежит уплате при получении некоторых видов доходов. В частности, если кипрская компания помимо своей основной операционной торговой деятельности единоразово выдала займ независимой компании, может возникнуть налог на оборону. Ставка составляет 30 %, при этом расходы не учитываются. То есть он уплачивается со всего размера полученных процентов.

Необходимость уплаты 30 % с полученного процентного дохода вряд ли можно назвать привлекательной перспективой. Однако законы Кипра предусматривают два основания для освобождения процентного дохода от налога на оборону:

Доход в виде процентов получен в рамках «обычной коммерческой деятельности». Иными словами, финансирование третьих лиц является основной деятельностью компании. Это процентный доход банков и прочих кредитных организаций, неустойка по договору поставки и пр.

Проценты при финансировании предприятий одной группы компаний.

Для освобождения от налога на оборону достаточно иметь заключение кипрского аудитора, который будет знать, что предприятия в реальности имеют общего бенефициара.

Итак, возвращаемся к примеру.[4]

Налоговый орган, доказывая, что кипрский займодавец не является фактическим получателем дохода, ссылался в том числе на отсутствие факта уплаты сбора на нужды обороны на Кипре с этого дохода. Логика предельно проста: чтобы иметь основания освобождения от этого сбора компания должна подтвердить один из двух фактов: (1) доход от заемного финансирования является для нее «обычным» или (2) осуществляется финансирование в рамках группы компаний. Кипрская компания – займодавец не включена в реестр финансовых и инвестиционных компаний, заявлена как «промышленная» компания, а это значит…

Это означает, утверждает налоговый орган, что оснований для освобождения от сбора на оборону не было. Тем самым, кипрский контрагент уклоняется от исполнения налоговых обязательств в своей стране, так как не считает доход «своим».

За кадром остается негласный вывод о том, что сбор на оборону не был уплачен как раз по причине «финансирования предприятий одной группы компаний», что является косвенным доказательством подконтрольности иностранного займодавца и российского заемщика одному бенефициару.

Анализ деятельности иностранной компании по такому алгоритму должен создать у налогового органа и суда уверенность, что эта компания представляет собой отдельную бизнес-единицу с самостоятельной целью. Если же она является технической, обслуживает интересы собственной группы и аффилированных с ней лиц, ей может быть отказано в использовании преимуществ международных соглашений об избежании двойного налогообложения.

Если иностранный контрагент не подтвердил статус ФПД…

Если после изучения представленных документов, российская компания придет к выводу, что ее иностранный контрагент не является конечным выгодоприобретателем дохода, то есть ФПД, она не применяет Соглашение при выплате «пассивного» дохода и действует по одному из следующих сценариев:

1) Если российское лицо знает, что конечным получателем дохода является российский резидент, то:

налог у источника (то есть налог за иностранную компанию) при выплате доходов не удерживается при условии обязательного уведомления налогового органа по месту своего нахождения о причинах неудержания (подп. 1 п. 4 ст. 7 НК РФ, Письмо ФНС России от 20.04.2015 г. № ГД-4-3/6713@);

налогообложение доходов конечного получателя доходов – резидента РФ происходит в соответствии с НК РФ. Если он является физическим лицом, ставка НДФЛ стандартная 13 %. Российская компания должна удержать налог по ставкам НДФЛ (13 %) как при непосредственной выплате дохода российскому физическому лицу (письма Минфина РФ от 22.04.2015 № 03-08-05/23047,от 29.05.2015 г. N 03-08-05/31315, от 19.06.2018 № 03-08-05/41725)

2) если конечный бенефициар известен и он является резидентом той же страны, что и место регистрации компании – контрагента, то российский налогоплательщик выплачивает доход, применяя соглашение с этой страной, то есть удерживая налог по тем же ставкам, если бы компания – непосредственный получатель подтвердила, что имеет фактическое право на доход (подп.2 п.4 ст.7 НК РФ, Письмо Минфина России от 27.03.2015 № 03-08-05/16994);

3) если фактический получатель дохода неизвестен, то российские компании с выплаченных иностранным компаниям процентов и роялти удерживают налог у источника по ставке налога на прибыль 20 %, с дивидендов – 15 %.

Еще раз про иностранных поставщиков

Налоговые органы не упускают из виду и импортные операции российских налогоплательщиков, понимая, что есть случаи необоснованного включения в цепочку поставок не только российских, но и иностранных посредников.

Например, в одном из дел [5] инспекция констатировала, что при поставке французских коньячных спиртов были введены посредники без реальной хозяйственной цели, исключительно с намерением завышения реальных цен закупаемого товара. Перечислим некоторые обстоятельства, установленные в ходе проверки:

на этапе посредника цена поставки увеличивалась в 2-3 раза (данные о ценах предоставил кипрский налоговый орган по запросу);

российский покупатель и иностранные посредники являются взаимозависимыми лицами, что не оспаривалось налогоплательщиком. В связи с этим невозможно было не знать о ценах закупа продукции у французского производителя;

французский налоговый орган в рамках «встречной проверки» предоставил контракт производителя с посредником, в качестве контактных адресов в котором указаны российские e-mail-адреса, связанные с налогоплательщиком;

все контракты заключены на русском и французском языках, что нелогично для кипрской и офшорной компаний. Полное совпадение условий контрактов по поставке от производителя посреднику и от посредника в Россию;

с банковских счетов компаний – посредников осуществлялись расходы в личных интересах бенефициаров. Информацию предоставил банк;

отсутствие у посредников штата сотрудником и иных торговых операций;

наличие сложившихся отношений с французским производителем коньячных спиртов за несколько лет до привлечения посредников.

В данном случае налоговые обязательства налогоплательщика были скорректированы на основе рыночной цены товара, которая соответствовала ценам французского производителя и нескольких аналогичных предприятий.

Вместе с тем, c августа 2017 года, если налоговый орган установит подобную совокупность признаков, свидетельствующих о невозможности поставщика (российского или иностранного) исполнить сделку самостоятельно, в признании расходов по налогу на прибыль может быть отказано в полном объеме (ст.54.1 НК РФ).

Выводы:

Подводя итог, повторим, что российские налоговые органы вынуждают все более тщательно анализировать иностранных контрагентов с точки зрения наличия у них «фактического права на доход».

Во-первых, уже недостаточно формального пакета документов, подтверждающих факт регистрации, налогового резидентства иностранной компании. Важно убедиться в наличии у нее самостоятельной бизнес-функции.

Во-вторых, такой интерес должен быть проявлен не только при выплате «пассивных» доходов (дивидендов, процентов, роялти), но и в рамках торговых операций, когда есть основания полагать, что непосредственный поставщик не является производителем импортируемой продукции.

[1-Письмо Федеральной налоговой службы от 28 апреля 2018 г. N СА-4-9/8285@ “О практике рассмотрения споров по применению концепции лица, имеющего фактическое право на доход (бенефициарного собственника)”]

[2-Например, Письма Минфина РФ от 27.03.2015 г. № 03-08-05/16994 и от 28.12.2016 г. № 03-08-05/78852 , Письмо Федеральной налоговой службы от 17 мая 2017 г. N СА-4-7/9270@]

[3-Это тема отдельного разговора, но для понимания упомянем такие примеры:

(1) В 2015 г. на Кипре появилось новое правило о предоставлении кипрской компании условного вычета процентов на новый акционерный капитал, введенный в кипрскую компанию. То есть при выдаче кипрской компанией займа за счет собственных денежных средств, внесенных ранее в ее уставный капитал, доход в виде процентов, полученных по такому займу, будет уменьшаться на указанный условный процентный вычет.

Размер условного вычета процентов рассчитывается на основании «эталонной процентной ставки», определяемой по формуле: доходность 10-летних государственных облигаций РФ, в которую инвестируются новые средства, + 3 %.

При этом размер условных процентов, подлежащих вычету, не может превышать 80 % налогооблагаемого дохода кипрской компании за год до вычета этих условных процентов.

(2) До 2016 года на Кипре действовал крайне интересный режим IP-box, при котором налогом на прибыль облагалось только 20 % от полученных лицензионных платежей. Таким образом, эффективная ставка налога составляла (12,5% налог на прибыль * 0,2) = 2,5 %. С 2016 года этот режим был скорректирован и теперь распространяется только на патенты, полезные модели, ПО.]

[4-Постановление Двадцатого арбитражного апелляционного суда от 16 февраля 2018 г.по делу № А62-3777/2017]

[5-Судебные акты по делу № А40-189344/14]