Вознаграждения в пользу работников это

Стандарт МСФО (IAS) 19 «Вознаграждения работникам» предписывает правила признания и раскрытия информации о различных видах вознаграждений, которые работодатели предоставляют своим сотрудникам.

Например, вы могли читать или слышать о вознаграждениях, которые Google предоставляет своим сотрудникам. Назовем несколько из них (помимо привычных зарплат): бесплатные стрижки, изысканная кухня, высокотехнологичные туалеты, медицинская помощь на месте, страхование путешествий, забавные вещи рядом с офисом, оплачиваемый отпуск по беременности и родам и т.д.

Google даже предоставил «пособие в случае смерти на рабочем месте» – если сотрудник Google умирает во время работы, его супруга или супруг продолжает получать 50% годового оклада сотрудника в течение следующего десятилетия.

Но теперь взглянем на все это с точки зрения финансового директора. Проблем с учетом такого вознаграждения, как заработная плата или бесплатные стрижки нет. Но как насчет этого посмертного пособия?

Проблема здесь в том, что вознаграждение не выплачивается, пока сотрудник работает в компании … только потом. И Google действительно не знает, когда умирают сотрудники, и, следовательно, когда обязательство подлежит оплате.

И здесь IAS 19 играет свою решающую роль. В нем рассказывается, как учитывать различные виды вознаграждений сотрудникам и как их представлять в финансовой отчетности.

[см. также полный текст стандарта IAS 19]

Почему IAS 19?

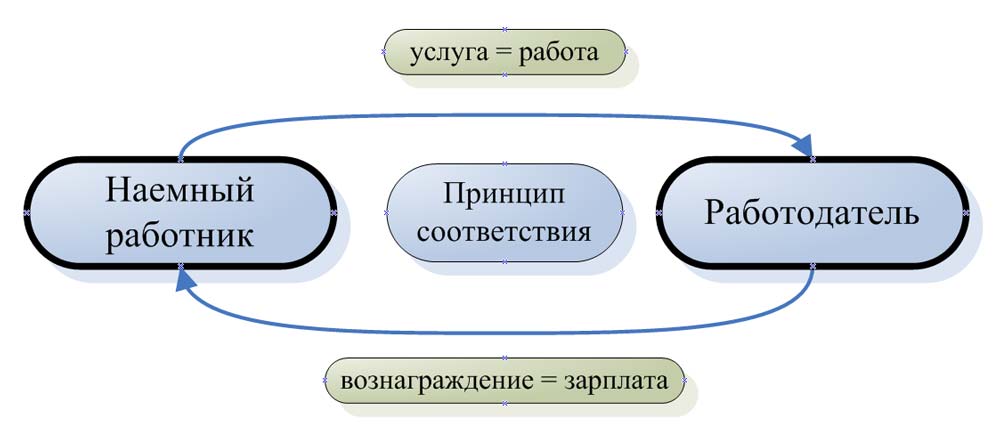

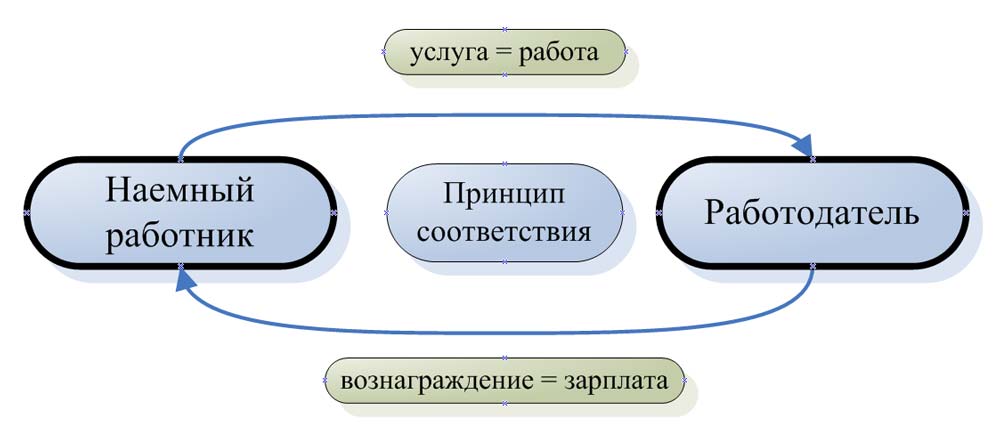

Основная задача МСФО (IAS) 19 – определить правила учета и раскрытия информации о вознаграждениях сотрудников. IAS 19 требует, чтобы компания признала:

- обязательство, если работник оказал услугу в обмен на вознаграждение c выплатой его в будущем; а также

- расходы, если компания извлекает экономическую выгоду от услуг, оказанных работником в обмен на вознаграждение.

[см. параграф IAS 19:1]

Это явная демонстрация принципа соответствия (‘matching principle’) – признание расходов в период признания соответствующего дохода.

Таким образом, Google должна признать:

- обязательство за свое посмертное вознаграждение, когда работник действительно работает (а не когда он умирает);

- расход, когда потребляются результаты работы сотрудника.

Классификация вознаграждений работникам.

МСФО (IAS) 19 классифицирует вознаграждения работникам по 4-м основным категориям:

- Краткосрочные вознаграждения;

- Вознаграждения по окончании трудовой деятельности;

- Прочие долгосрочные вознаграждения;

- Выходные пособия.

[см. параграф IAS 19:5]

Крактосрочные вознаграждения работникам (‘short-term employee benefits’) = вознаграждения работникам (кроме выходных пособий), которые, как ожидается, будут полностью предоставлены до истечения 12-месячного срока после окончания годового отчетного периода, в котором сотрудники оказали соответствующую услугу.

Вознаграждения по окончании трудовой деятельности (‘post-employment benefits’) = вознаграждения работникам (кроме выходных пособий и текущих вознаграждений работникам), которые подлежат выплате после окончания трудовой деятельности.

Прочие долгосрочные вознаграждения (‘other long-term benefits’) = все вознаграждения работникам, кроме текущих вознаграждений работникам, вознаграждений по окончании трудовой деятельности и выходных пособий.

Выходные пособия (‘termination benefits’) = вознаграждения работникам, предоставляемые в случае прекращение работы работника в данной компании в результате:

- (a) решения компании уволить работника до нормальной даты его выхода на пенсию; или

- (б) решения работника принять предложенное вознаграждение в обмен на прекращение работы в компании.

Теперь, как вы думаете, в какую категорию попадает посмертное вознаграждение Google? Выясним это далее.

Что такое краткосрочные вознаграждения работникам?

[см. параграфы IAS 19:9 – 25]

Краткосрочные вознаграждения работникам включают все нижеперечисленные пункты (если они подлежат оплате в течение 12 месяцев после окончания отчетного периода):

- заработная плата, оклады и взносы на социальное страхование;

- ежегодный оплачиваемый отпуск и оплачиваемый по болезни отпуск;

- программы участия работников в прибыли компании (‘profit-sharing’) и бонусы (премии); а также

- неденежные вознаграждения (такие как медицинское обслуживание, жилье, автомобили и бесплатные или субсидируемые товары для сотрудников).

Все расходы Google на бесплатные стрижки или изысканные блюда, вероятно, относятся к последней категории.

Как учитывать краткосрочные вознаграждения работникам?

Компания признает краткосрочные вознаграждения работникам как расходы в составе прибыли или убытка (кроме случаев, когда другой стандарт МСФО предписывает или разрешает включение вознаграждения в стоимость актива).

Расходы признаются в сумме краткосрочных вознаграждений работникам, которые, как ожидается, будут выплачены.

Бухгалтерская проводка выглядит следующим образом:

- Дебет. Расходы на вознаграждение работникам (прибыль или убыток) или стоимость другого актива (отчет о финансовом положении).

- Кредит. Обязательство перед сотрудниками или начисленные расходы или денежные средства, если они выплачены.

Краткосрочные оплачиваемые отпуска: ожидаемая стоимость текущего оплачиваемого отпуска признается:

- когда работник оказывает услуги, что дает ему право накапливать будущие оплачиваемые отпуска (в случае накопления неиспользованных оплачиваемых отпусков);

- или когда работник воспользовался отпуском.

Участие работников в прибыли и бонусы: компания должна признать обязательство по участию в прибыли и бонусам, если

- у компании есть юридическое или конструктивное (подразумеваемое ею) обязательство произвести такие выплаты; и

- может быть сделана надежная оценка этого обязательства.

Вышеуказанное обязательство существует тогда и только тогда, когда у компании нет фактической альтернативы, кроме как выплатить вознаграждение по этому обязательству.

Что такое вознаграждения по окончании трудовой деятельности?

[см. параграфы IAS 19:26 – 49]

Вознаграждения по окончании трудовой деятельности включают такие вознаграждения, как различные пенсии, пособия по выходу на пенсию, страхование жизни и медицинская помощь после выхода на пенсию.

Существует два основных вида пенсионных программ:

- Программы с установленными взносами;

- Программы с установленными выплатами

Крайне важно понимать разницу между ними и правильно классифицировать вашу пенсионную программу, так как порядок учета каждого из них совершенно разный.

(см. также: МСФО (IAS) 26 «Учет и отчетность по пенсионным программам»)

Что такое пенсионные программы с установленными взносами?

Программы с установленными взносами представляют собой программы выплат по окончании трудовой деятельности, в соответствии с которыми компания платит фиксированные взносы в отдельную организацию (пенсионный фонд).

При этом компания не берет на себя юридическое или конструктивное обязательств делать дополнительные взносы, если у фонда не окажется достаточных активов для оплаты всех причитающихся работникам вознаграждений за услуги работников в текущем и прошлых периодах.

Как учитывать пенсионные программы с установленными взносами?

Работодатель должен признать свои взносы в программу с установленными взносами в качестве расхода в составе прибыли или убытка (за исключением случаев, когда другой стандарт МСФО предписывает или разрешает включение вознаграждения в стоимость актива).

Если ожидается, что взносы не будут полностью погашены до истечения 12 месяцев после окончания отчетного периода, их нужно дисконтировать.

Что такое пенсионные программы с установленными выплатами?

Программы с установленными выплатами – это программы выплат по окончании трудовой деятельности, которые не являются программами с установленными взносами. В соответствии с такой программой работодатель обязан выплатить определенную сумму вознаграждения работнику, и все инвестиции и актуарный риск, таким образом, ложатся на предприятие.

Здесь мы и подошли к ответу на вопрос о Google: без каких-либо дальнейших подробностей можно предположить, что посмертное вознаграждение Google отражается в учете как пенсионная программа с установленными выплатами в соответствии с МСФО (IAS) 19, потому что:

- она выплачивается по окончании трудовой деятельности (после того, как работник умирает);

- обязательство Google не ограничивается взносами в какой-либо фонд; вместо этого обязательство Google зависит от будущей заработной платы, и поэтому актуарный риск падает на Google.

Учет программ с установленными выплатами, вероятно, является одним из наиболее сложных вопросов в МСФО, поскольку он предполагает включение актуарных допущений в оценку обязательств и расходов. Поэтому возникают актуарные прибыли и убытки.

Кроме того, обязательства оцениваются с учетом временной стоимости денег, поскольку они могут быть погашены через много лет после того, как сотрудники оказали соответствующие услуги.

Как учитывать пенсионные программы с установленными выплатами?

Работодатели должны выполнить следующие шаги для учета программы с установленными выплатами:

Шаг 1: Определение дефицита или профицита.

Дефицит или профицит представляет собой разницу между текущей стоимостью обязательства с установленными выплатами и справедливой стоимостью активов программы по состоянию на конец отчетного периода. Чтобы определить ее, компания должна:

- оценить конечную стоимость вознаграждения.

- использовать метод прогнозируемой условной единицы для оценки того, сколько работники заработали за свою работу в текущем и предыдущем периодах и включить оценку демографических и финансовых переменных («актуарные допущения») в расчеты.

- дисконтировать сумму вознаграждения, чтобы определить приведенную стоимость обязательства и стоимость услуг в текущем периоде.

- вычесть справедливую стоимость любых активов программы из полученной приведенной стоимости обязательства.

Шаг 2. Определение суммы для отчета о финансовом положении.

Несмотря на то, что для учета программы с установленными выплатами достаточно определить суммы выплат, МСФО (IAS) 19 требует представить их как одну цифру в отчете о финансовом положении – чистую величину обязательства (актива) с установленными выплатами, которая в основном является дефицитом или профицитом, вычисленным на шаге 1, но скорректирована с учетом влияния предельной величины активов.

Предельная величина актива (‘asset ceiling’) представляет собой приведенную стоимость любых экономических выгод, получаемых за счет возврата сумм из программы или сокращения будущих взносов в программу.

Шаг 3: Определение суммы для отчета о прибылях и убытках.

Компания отражает следующие суммы в отчете о прибылях и убытках:

- Стоимость услуг текущего периода = увеличение приведенной стоимости обязательств с установленными выплатами в результате предоставления работниками услуг в текущем периоде;

- Cтоимость услуг прошлых периодов = изменение приведенной стоимости обязательства с установленными выплатами в предыдущие периоды в результате изменения или сокращения программы;

- Любые прибыли или убытки при погашении обязательства;

- Чистый процентный доход или расход по обязательству с установленными выплатами (активу).

Шаг 4: Определение переоценки для отчета о прочем совокупном доходе.

Компания отражает следующую переоценку в отчете о прочем совокупном доходе:

- Актуарные прибыли и убытки = изменения в приведенной стоимости обязательств с установленными выплатами в результате корректировки на основе опыта или из-за изменений в актуарных допущениях;

- Доход от активов программы, за исключением сумм, включенных в чистую величину процентов по чистому обязательству (активу) программы с установленными выплатами.

- Любые изменения влияния предельной величины активов.

Что такое прочие долгосрочные вознаграждения?

[см. параграфы IAS 19:153 – 158]

Прочие долгосрочные вознаграждения включают следующие пункты (если не ожидается, что они будут погашены в течение 12 месяцев после окончания периода, в течение которого работник оказывает соответствующую услугу):

- долгосрочные оплачиваемые отпуски, такие как творческий отпуск;

- юбилейные или прочие долгосрочные вознагржадения;

- долгосрочные пособия по нетрудоспособности;

- участие в прибыли и бонусы; а также

- отсроченное вознаграждение.

Как учитывать прочие долгосрочные вознаграждения?

Поскольку прочие долгосрочные вознаграждения не подвержены такой неопределенности, как программы с установленными выплатами, процедура бухгалтерского учета для них немного проще.

Однако предприятие должно выполнить те же шаги, что и для программ с установленными выплатами. Единственное различие заключается в том, что все статьи, такие как стоимость услуг работников и переоценки чистого обязательства (актива) с установленными выплатами, отражаются в составе прибылей и убытков. Поэтому они не отражаются в прочем совокупном доходе.

Что такое выходные пособия?

[см. параграфы IAS 19:159 – 171]

Преимущества прекращения представляют собой нечто совершенно иное, чем предыдущие 3 категории. Почему? Потому что они не предоставляются в обмен на услугу сотрудника; вместо этого они предоставляются в обмен на прекращение работы.

Однако будьте осторожны, потому что выходное пособие иногда включает в себя и вознаграждение за прекращение работы и вознаграждение за услуги сотрудника одновременно.

Например, компания закрывает одно из своих производственных предприятий и предлагает бонус в размере 1 000 д.е. всем сотрудникам, которые будут уволены. Но поскольку эта компания нуждается в квалифицированных сотрудниках для выполнения процедуры закрытия, она предлагает бонус в размере 3 000 д.е. каждому сотруднику, который останется в компании до момента закрытия.

В этом небольшом примере бонус в размере 1 000 д.е., уплаченный всем уволенным работникам, представляет собой выходное пособие, а дополнительные 2 000 д.е., уплаченные всем работникам, которые остаются до закрытия, представляют собой вознаграждения за услуги работника, в основном классифицированные как прочие долгосрочные в соответствии с МСФО (IAS) 19.

Как учитывать выходные пособия?

Основной вопрос здесь – КОГДА следует признать обязательство и расходы на выходные пособия. Это будет:

- когда компания больше не может отказаться от выплаты этих вознаграждений (существует либо программа по выходным пособиям, либо работник принимает предложение о выходном пособии),

- когда компания признает затраты на реструктуризацию (см. МСФО (IAS) 37), в связи с чем предлагает сотрудникам выплату выходных пособий.

Следующий вопрос – КАК признать выходные пособия. Это зависит от конкретных условий вознаграждений:

- если ожидается, что выходные пособия будут полностью выплачены в 12-месячный срок после окончания отчетного периода, тогда к ним применяются требования текущих вознаграждений работникам (поэтому они признаются как расходы в составе прибыли или убытка на недисконтированной основе);

- если ожидается, что выходные пособия не будут урегулированы полностью в 12-месячный срок после окончания отчетного периода, тогда к ним применяются требования других долгосрочных вознаграждений работникам (поэтому они признаются как расходы в составе прибыли или убытка на дисконтированной основе).

Добавить в «Нужное»

Актуально на: 18 мая 2018 г.

Правила учета и раскрытия информации о вознаграждениях работникам в соответствии с Международными стандартами финансовой отчетности установлены МСФО (IAS) 19 «Вознаграждения работникам». Этот стандарт введен на территории РФ Приказом Минфина от 28.12.2015 № 217н.

МСФО 19 применяется к учету всех вознаграждений работникам, кроме тех, для учета которых применяется МСФО (IFRS) 2 «Выплаты на основе акций».

МСФО 19: краткое содержание

Вознаграждения работникам в соответствии с МСФО 19 классифицированы по 4 группам:

| Группа вознаграждений работникам | Примеры |

|---|---|

| Краткосрочные вознаграждения работникам, выплата которых в полном объеме ожидается до истечения 12 месяцев после окончания годового отчетного периода, в котором работники оказали соответствующие услуги | — заработная плата и взносы на социальное обеспечение; — оплачиваемый ежегодный отпуск и оплачиваемый отпуск по болезни; — участие в прибыли и премии; — льготы в неденежной форме (такие как медицинское обслуживание, обеспечение жильем, автомобилями, предоставление товаров или услуг бесплатно или по льготной цене) для действующих работников |

| Вознаграждения по окончании трудовой деятельности | — пенсионные выплаты (например, пенсии и единовременные выплаты при выходе на пенсию); — прочие вознаграждения по окончании трудовой деятельности, такие как страхование жизни и медицинское обслуживание по окончании трудовой деятельности |

| Прочие долгосрочные вознаграждения работникам | — оплачиваемое время отсутствия долгосрочного характера, например отпуск за выслугу лет или творческий отпуск; — выплаты к юбилею или иные вознаграждения за выслугу лет; — выплаты при длительной потере трудоспособности |

| Выходные пособия | единовременное вознаграждение в обмен на расторжение трудового соглашения |

Вознаграждения работникам включают вознаграждения, предоставляемые как работникам, так и их иждивенцам и выгодоприобретателям.

Применительно к каждой из группы вознаграждений работникам в МСФО 19 раскрываются вопросы признания и оценки таких вознаграждений, а также их отражения в бухгалтерской отчетности. При этом в отношении вознаграждений по окончании трудовой деятельности указанные вопросы представлены отдельно для программ с установленными взносами и программ с установленными выплатами.

Признание, оценка и раскрытие информации о краткосрочных вознаграждениях

Типичными примерами краткосрочных вознаграждений работникам являются заработная плата и взносы на социальное обеспечение (страховые взносы), начисляемые от ее величины.

Услуги, которые работник оказывает организации в течение отчетного периода, организация должна признавать в размере недисконтированной величины краткосрочных вознаграждений, которая, как ожидается, будет выплачена в обмен на такие услуги. Следовательно, такие вознаграждения признаются:

- в качестве обязательства (начисленного расхода), после вычета уже выплаченной суммы;

- в качестве расхода, за исключением тех сумм вознаграждения, которые в соответствии с требованиями других МСФО включаются в первоначальную стоимость актива, т. е. капитализируются.

Что касается раскрытия, то МСФО 19 не требует специального раскрытия информации о краткосрочных вознаграждениях работникам. Однако это может быть необходимо в соответствии с иными МСФО. Например, согласно МСФО (IAS) 1 «Представление финансовой отчетности» раскрывается информация о сумме расходов на выплату вознаграждений работникам. Указанная сумма включает в себя и краткосрочные вознаграждения. А, скажем, МСФО (IAS) 24 «Раскрытие информации о связанных сторонах» требует раскрывать информацию о вознаграждениях ключевому управленческому персоналу.