Сделка в пользу иностранной компании

Центр

структурирования бизнеса и налоговой безопасности

taxCOACH

Сотрудничая с иностранными компаниями, необходимо адекватно отслеживать, какие налоговые последствия могут возникнуть при перечислении доходов в их пользу.

В статье речь пойдет о концепции «фактического права на доход» (ФПД), и смеем Вас уверить, что Вам нужно прочитать ее, если:

небезразличные Вам российские юридические лица выплачивают «пассивные» доходы (дивиденды, проценты, роялти) иностранным партнерам;

Ваши компании покупают товары у иностранных поставщиков, в высокой степени независимости которых можно усомниться;

Вы задумываетесь о том, что интересного в плане налогообложения можно получить, включив иностранную компанию в структуру своего бизнеса.

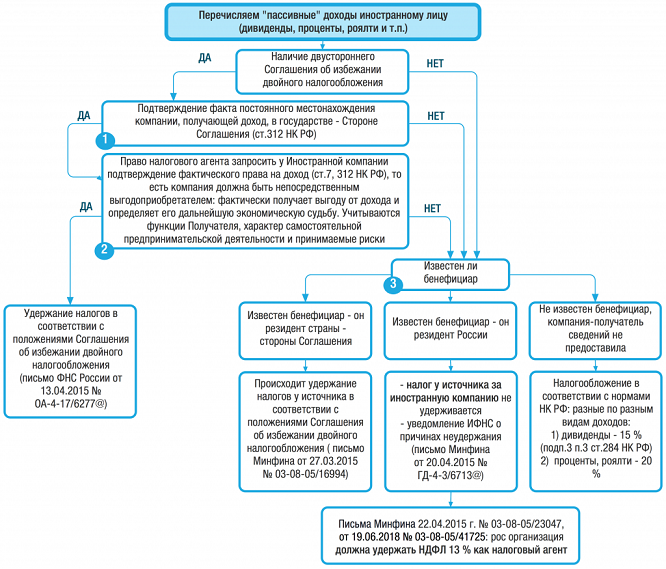

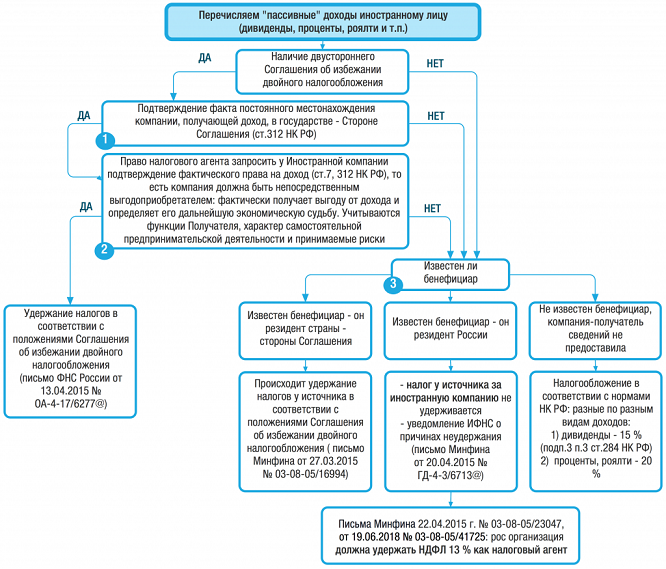

В общем смысле, суть правила о ФПД сводится к следующему: льготы в соответствии с Соглашением об избежании двойного налогообложения распространяются ТОЛЬКО на налоговых резидентов договаривающихся стран, являющихся конечными выгодоприобретателями выплачиваемого дохода, а не промежуточным звеном (посредником, подставным лицом).

Традиционно считается, что правила ФПД должны учитываться только теми российскими компаниями, которые выплачивают зарубеж «пассивные» доходы (дивиденды, проценты, роялти). В момент выплаты они должны определить, надо ли удерживать в качестве налогового агента налог с доходов иностранной компании. Активные же иностранные компании, то есть ведущие традиционную торговую деятельность, не подпадают под действие правил о ФПД.

Смуту в эту ставшую привычной «расстановку сил» внесла Федеральная налоговая служба в очередном грозящим стать эпохальным письме: [1]

Правила ФПД применяются «как в спорах, касающихся правомерности применения налоговых льгот (пониженных налоговых ставок, освобождений от налогообложения) российскими компаниями, выплачивавшими за рубеж пассивные доходы, так и при выявлении схем по выводу из-под налогообложения доходов от деятельности на территории РФ путем перевода в оффшорные или низконалоговые юрисдикции.

Иными словами, случаи перевода части рентабельности в низконалоговые юрисдикции за счет использования, например, торгового посредника также подпадают под оценку сквозь призму этих правил.

Признаки фактического получателя дохода

Минфин и ФНС в своих циркулярах регулярно ужесточают перечень требований, которым должен соответствовать фактический получатель дохода.[2]

В соответствии с последними разъяснениями ФНС РФ для применения льгот, установленных Соглашением, необходимо доказать:

Деловую цель и соответствие формы сделки ее истинному содержанию и намерениям сторон;

Традиционно – самостоятельность получателя в распоряжении полученным доходом.

Таким образом, хотя само понятие ФПД неразрывно связано исключительно со вторым пунктом («самостоятельность получателя»), налоговая служба неразрывно оценивает и сделку, в рамках которой происходит движение денежных средств.

Оценка деловой цели сделки

Очевидно, что оценке деловой цели и оценке взаимоотношений сторон сейчас и в будущем будет уделяться не меньше внимание, нежели признакам несамостоятельности («кондуитности»).

Основной целью сделок не должно быть выведение дохода, полученного в России, из-под налогообложения и формальное совершение операций в целях использования преимуществ по международному соглашению.

Среди «пассивных» доходов под угрозу попадают прежде всего проценты по займам и роялти:

займы могут быть признаны искусственными и переквалифицированы в долгосрочные инвестиции (вклады в уставный капитал), по котором начисление процентов не производится. О таких случаях мы писали здесь.

а роялти – необоснованными, например, в связи с тем, что товарный знак давно использовался налогоплательщиком и лишь формально принадлежит иностранной компании.

Кроме того, ФНС упоминает:

оплату консультационных услуг, оказываемых иностранной компанией;

перепродажу долей/акций/иного имущества в короткий промежуток времени, когда основная наценка оседает в иностранной юрисдикции и выпадает из-под налогообложения в РФ.

Оценка «самостоятельности» иностранного контрагента

На сухом «налоговом» языке это значит, что налогоплательщик должен доказать, что иностранный контрагент не является кондуитной компанией, то есть не является «всего лишь посредником».

Итак, при выплате дохода в пользу иностранной компании, российский налогоплательщик должен запросить у нее доказательства того, что она является ФПД, то есть имеет право самостоятельно пользоваться и (или) распоряжаться этим доходом. Получатель дохода не должен обладать признаками всего лишь посредника, который прикрывает настоящего выгодоприобретателя выплачиваемого дохода.

Льготы по налоговому соглашению должны предоставляться лишь компаниям:

имеющим экономическое присутствие в стране резидентства;

обладающим широкими полномочиями по распоряжению доходом;

использующим доход в предпринимательской деятельности иностранной компании (получающим экономическую выгоды от дохода).

За последние годы сложился некий алгоритм, по которому налоговые органы анализируют деятельность иностранной компании:

1. Обстоятельства создания иностранной компании. Например, налоговый орган непременно упомянет, если компания зарегистрирована непосредственно перед заключением договора с российским контрагентом, а ее директором и секретарем являются сотрудники какой-либо консалтинговой компании, оказывающей услуги по регистрации и обслуживанию юридических лиц. Иногда эти же лица возглавляют сотни других организаций;

2. Имеющиеся материальные, нематериальные и трудовые ресурсы. Также как в России, отсутствие офиса (арендных, коммунальных платежей, расходов на связь и т.п.), солидного штата сотрудников наталкивают на мысль, что компания является «полочной», то есть не ведет самостоятельную деятельность.

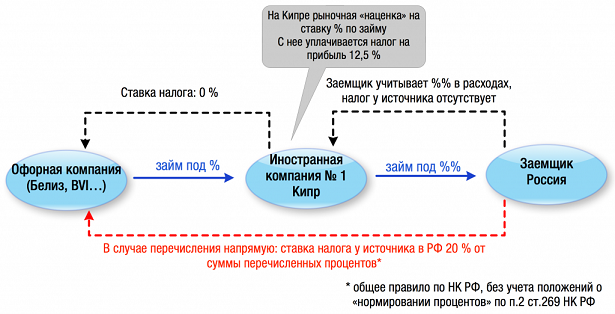

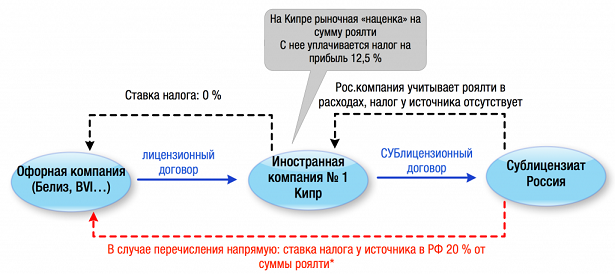

3. Анализ денежных потоков с точки зрения «транзитности» платежей, распоряжения полученным доходом. Классическими вариантами «транзитных» перечислений стали выплаты по лицензионным договорам, договорам займа или распределение прибыли в пользу компаний, которые зарегистрированы в классических офшорных территориях.

Дивиденды

Проценты

Роялти

На сегодняшний день такие варианты все больше становятся нежизнеспособными.

К слову, кипрские власти, понимая ускользающие доходы от финансовых услуг и тенденции международного налогового контроля, на протяжении последних лет вносят в законодательство изменения, стимулирующие отказаться от «транзитных» структур.[3] В этом случае весь доход оседает в кипрских компаниях.

4. Анализ характера финансово-хозяйственной деятельности иностранной компании.

Не всякая предпринимательская деятельность иностранной компании подтверждает ее самостоятельность.

Например, «деятельность, осуществляемая только в виде инвестиций и финансирования компаний группы (холдинга) или взаимозависимых, аффилированных компаний, не свидетельствует об осуществлении самостоятельной предпринимательской деятельности».

Следующие виды дохода от предпринимательской деятельности также не будут признаны существенными:

доход от оказания информационно-консультационных услуг,

доход в виде положительной курсовой разницы от купли-продажи иностранной валюты,

доход в виде высокой процентной ставки по вкладам,

разовая покупка привилегированных акций,

владение акциями и долями аффилированных компаний.

Письмо Федеральной налоговой службы от 28 апреля 2018 г. N СА-4-9/8285@

Российские налоговые органы не согласятся с тем, что иностранная компания ведет самостоятельную предпринимательскую деятельность, если:

основная прибыль иностранной компании формируется за счет перечисленного дохода с территории РФ;

доход складывается только из дивидендов и процентов по займам, выданным аффилированным организациям;

или иные основания получения дохода носят незначительный характер;

большая часть дохода перенаправляется дальше по цепочке учредителям или компаниям, входящим в группу;

у компании отсутствуют существенные финансовые, коммерческие риски;

- отсутствуют платежи, характерные для нормальной хозяйственной деятельности, либо объем операционных расходов является незначительным и компания несет только административные расходы, обусловленные формальным выполнением требований страны инкорпорации (регистрационные взносы, содержание офиса, минимальные социальные отчисления).

5. Анализ налоговых обязательств иностранной компании в отношении полученного дохода и при его дальнейшем (транзитном) перечислении

Так, например, на Кипре отсутствует «налог у источника» при перечислении «пассивных» доходов в пользу офшорных территорий, в которых и вовсе налогообложение фактически отсутствует.

Еще пример нестандартного подхода налогового органа.

Прежде, чем перейти к нему, немного теории. Дело в том, что на Кипре есть специфичный налог – взнос на оборону, который подлежит уплате при получении некоторых видов доходов. В частности, если кипрская компания помимо своей основной операционной торговой деятельности единоразово выдала займ независимой компании, может возникнуть налог на оборону. Ставка составляет 30 %, при этом расходы не учитываются. То есть он уплачивается со всего размера полученных процентов.

Необходимость уплаты 30 % с полученного процентного дохода вряд ли можно назвать привлекательной перспективой. Однако законы Кипра предусматривают два основания для освобождения процентного дохода от налога на оборону:

Доход в виде процентов получен в рамках «обычной коммерческой деятельности». Иными словами, финансирование третьих лиц является основной деятельностью компании. Это процентный доход банков и прочих кредитных организаций, неустойка по договору поставки и пр.

Проценты при финансировании предприятий одной группы компаний.

Для освобождения от налога на оборону достаточно иметь заключение кипрского аудитора, который будет знать, что предприятия в реальности имеют общего бенефициара.

Итак, возвращаемся к примеру.[4]

Налоговый орган, доказывая, что кипрский займодавец не является фактическим получателем дохода, ссылался в том числе на отсутствие факта уплаты сбора на нужды обороны на Кипре с этого дохода. Логика предельно проста: чтобы иметь основания освобождения от этого сбора компания должна подтвердить один из двух фактов: (1) доход от заемного финансирования является для нее «обычным» или (2) осуществляется финансирование в рамках группы компаний. Кипрская компания – займодавец не включена в реестр финансовых и инвестиционных компаний, заявлена как «промышленная» компания, а это значит…

Это означает, утверждает налоговый орган, что оснований для освобождения от сбора на оборону не было. Тем самым, кипрский контрагент уклоняется от исполнения налоговых обязательств в своей стране, так как не считает доход «своим».

За кадром остается негласный вывод о том, что сбор на оборону не был уплачен как раз по причине «финансирования предприятий одной группы компаний», что является косвенным доказательством подконтрольности иностранного займодавца и российского заемщика одному бенефициару.

Анализ деятельности иностранной компании по такому алгоритму должен создать у налогового органа и суда уверенность, что эта компания представляет собой отдельную бизнес-единицу с самостоятельной целью. Если же она является технической, обслуживает интересы собственной группы и аффилированных с ней лиц, ей может быть отказано в использовании преимуществ международных соглашений об избежании двойного налогообложения.

Если иностранный контрагент не подтвердил статус ФПД…

Если после изучения представленных документов, российская компания придет к выводу, что ее иностранный контрагент не является конечным выгодоприобретателем дохода, то есть ФПД, она не применяет Соглашение при выплате «пассивного» дохода и действует по одному из следующих сценариев:

1) Если российское лицо знает, что конечным получателем дохода является российский резидент, то:

налог у источника (то есть налог за иностранную компанию) при выплате доходов не удерживается при условии обязательного уведомления налогового органа по месту своего нахождения о причинах неудержания (подп. 1 п. 4 ст. 7 НК РФ, Письмо ФНС России от 20.04.2015 г. № ГД-4-3/6713@);

налогообложение доходов конечного получателя доходов – резидента РФ происходит в соответствии с НК РФ. Если он является физическим лицом, ставка НДФЛ стандартная 13 %. Российская компания должна удержать налог по ставкам НДФЛ (13 %) как при непосредственной выплате дохода российскому физическому лицу (письма Минфина РФ от 22.04.2015 № 03-08-05/23047,от 29.05.2015 г. N 03-08-05/31315, от 19.06.2018 № 03-08-05/41725)

2) если конечный бенефициар известен и он является резидентом той же страны, что и место регистрации компании – контрагента, то российский налогоплательщик выплачивает доход, применяя соглашение с этой страной, то есть удерживая налог по тем же ставкам, если бы компания – непосредственный получатель подтвердила, что имеет фактическое право на доход (подп.2 п.4 ст.7 НК РФ, Письмо Минфина России от 27.03.2015 № 03-08-05/16994);

3) если фактический получатель дохода неизвестен, то российские компании с выплаченных иностранным компаниям процентов и роялти удерживают налог у источника по ставке налога на прибыль 20 %, с дивидендов – 15 %.

Еще раз про иностранных поставщиков

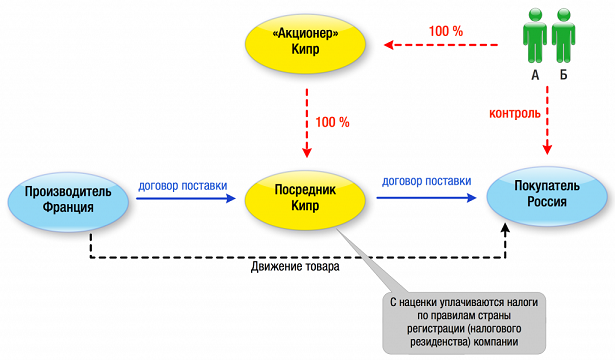

Налоговые органы не упускают из виду и импортные операции российских налогоплательщиков, понимая, что есть случаи необоснованного включения в цепочку поставок не только российских, но и иностранных посредников.

Например, в одном из дел [5] инспекция констатировала, что при поставке французских коньячных спиртов были введены посредники без реальной хозяйственной цели, исключительно с намерением завышения реальных цен закупаемого товара. Перечислим некоторые обстоятельства, установленные в ходе проверки:

на этапе посредника цена поставки увеличивалась в 2-3 раза (данные о ценах предоставил кипрский налоговый орган по запросу);

российский покупатель и иностранные посредники являются взаимозависимыми лицами, что не оспаривалось налогоплательщиком. В связи с этим невозможно было не знать о ценах закупа продукции у французского производителя;

французский налоговый орган в рамках «встречной проверки» предоставил контракт производителя с посредником, в качестве контактных адресов в котором указаны российские e-mail-адреса, связанные с налогоплательщиком;

все контракты заключены на русском и французском языках, что нелогично для кипрской и офшорной компаний. Полное совпадение условий контрактов по поставке от производителя посреднику и от посредника в Россию;

с банковских счетов компаний – посредников осуществлялись расходы в личных интересах бенефициаров. Информацию предоставил банк;

отсутствие у посредников штата сотрудником и иных торговых операций;

наличие сложившихся отношений с французским производителем коньячных спиртов за несколько лет до привлечения посредников.

В данном случае налоговые обязательства налогоплательщика были скорректированы на основе рыночной цены товара, которая соответствовала ценам французского производителя и нескольких аналогичных предприятий.

Вместе с тем, c августа 2017 года, если налоговый орган установит подобную совокупность признаков, свидетельствующих о невозможности поставщика (российского или иностранного) исполнить сделку самостоятельно, в признании расходов по налогу на прибыль может быть отказано в полном объеме (ст.54.1 НК РФ).

Выводы:

Подводя итог, повторим, что российские налоговые органы вынуждают все более тщательно анализировать иностранных контрагентов с точки зрения наличия у них «фактического права на доход».

Во-первых, уже недостаточно формального пакета документов, подтверждающих факт регистрации, налогового резидентства иностранной компании. Важно убедиться в наличии у нее самостоятельной бизнес-функции.

Во-вторых, такой интерес должен быть проявлен не только при выплате «пассивных» доходов (дивидендов, процентов, роялти), но и в рамках торговых операций, когда есть основания полагать, что непосредственный поставщик не является производителем импортируемой продукции.

[1-Письмо Федеральной налоговой службы от 28 апреля 2018 г. N СА-4-9/8285@ “О практике рассмотрения споров по применению концепции лица, имеющего фактическое право на доход (бенефициарного собственника)”]

[2-Например, Письма Минфина РФ от 27.03.2015 г. № 03-08-05/16994 и от 28.12.2016 г. № 03-08-05/78852 , Письмо Федеральной налоговой службы от 17 мая 2017 г. N СА-4-7/9270@]

[3-Это тема отдельного разговора, но для понимания упомянем такие примеры:

(1) В 2015 г. на Кипре появилось новое правило о предоставлении кипрской компании условного вычета процентов на новый акционерный капитал, введенный в кипрскую компанию. То есть при выдаче кипрской компанией займа за счет собственных денежных средств, внесенных ранее в ее уставный капитал, доход в виде процентов, полученных по такому займу, будет уменьшаться на указанный условный процентный вычет.

Размер условного вычета процентов рассчитывается на основании «эталонной процентной ставки», определяемой по формуле: доходность 10-летних государственных облигаций РФ, в которую инвестируются новые средства, + 3 %.

При этом размер условных процентов, подлежащих вычету, не может превышать 80 % налогооблагаемого дохода кипрской компании за год до вычета этих условных процентов.

(2) До 2016 года на Кипре действовал крайне интересный режим IP-box, при котором налогом на прибыль облагалось только 20 % от полученных лицензионных платежей. Таким образом, эффективная ставка налога составляла (12,5% налог на прибыль * 0,2) = 2,5 %. С 2016 года этот режим был скорректирован и теперь распространяется только на патенты, полезные модели, ПО.]

[4-Постановление Двадцатого арбитражного апелляционного суда от 16 февраля 2018 г.по делу № А62-3777/2017]

[5-Судебные акты по делу № А40-189344/14]

Ставка 0% действует по отношению к доходам в виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997 года включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации.

Ставка 20% применяется по доходам по иным долговым обязательствам российских организаций.

Указанный перечень доходов, полученных от источников в Российской Федерации, не является исчерпывающим. Так, к «иным аналогичным доходам», по мнению Минфина, высказанному в Письме от 11.07.2007 N 03-03-06/1/478, могут быть отнесены доходы от реализации на территории РФ импортных товаров на условиях договоров торгового посредничества иностранных организаций с российскими организациями и гражданами, доходы за предоставление иностранной организации персонала для работы на территории РФ в другой организации.

Не все однозначно и со ставками налога на прибыль, подлежащего уплате с таких доходов. Они не применяются, если зарубежный контрагент является резидентом государства, с которым наша страна заключила международный договор об избежании двойного налогообложения, и в этом договоре указаны пониженные ставки, либо и вовсе предусмотрено освобождение от налогообложения.

На сегодняшний день Российская Федерация заключила с другими странами свыше 80 международных договоров об избежании двойного налогообложения и предотвращения уклонения от уплаты налога на прибыль (далее – международные договоры об избежании двойного налогообложения). В число таких стран входят, в частности: Бразилия, Куба, Австралия, Новая Зеландия, Греция, Австрия, Таиланд, Грузия, Литва, Киргизия, Испания, Кипр, Туркменистан, Турция, КНДР, Египет, Азербайджан, Таджикистан, Индия, Армения, Нидерланды, Франция, Казахстан, Германия, Финляндия, Молдова, Италия, Чехия, Швейцария, Канада, Беларусь, Украина, Китай, Израиль, Венгрия, Узбекистан, Англия, Швеции, Вьетнам, США, Польша, Япония и другие. (Прим. автора: Более полную информацию о данных международных договорах, как, собственно, и сами тексты этих документов, вы можете найти в системе ГАРАНТ).

Еще один важный момент: все полученные иностранной организацией от источников в Российской Федерациидоходы являются объектом обложения по налогу на прибыль независимо от формы, в которой они были получены: в натуральной форме, путем погашения обязательств этой организации, в виде прощения ее долга или зачета требований к этой организации. Это правило предусмотрено в п. 3 ст. 309 НК РФ. Согласно п. 5 ст. 309 НК РФ налоговая база по вышеуказанным доходам и сумма удерживаемого с них налога на прибыль исчисляются в той валюте, в которой иностранная организация получает такие доходы. В свою очередь расходы, произведенные в другой валюте, также должны исчисляться в той же валюте, в которой был получен доход по официальному курсу Банка России на дату их осуществления. Налог с доходов, полученных иностранной организацией от источников в Российской Федерации, исчисляется и удерживается налоговыми агентами при каждой выплате этих доходов и перечисляется в федеральный бюджет одновременно с выплатой дохода.