Организацией произведены следующие начисления и выплаты в пользу работников

![Задача 31 по Налогам с решением [28.10.16]](https://studrb.ru/files/works_screen/3/14/25.png)

Тема: Задача 31 по Налогам с решением

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Задача | Размер: 7.31K | Скачано: 41 | Добавлен 28.10.16 в 03:32 | Рейтинг: 0 | Еще Задачи

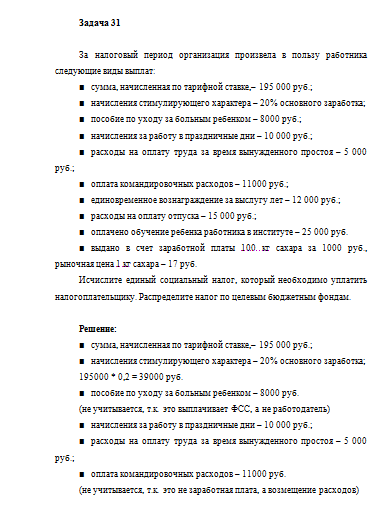

Задача 31

За налоговый период организация произвела в пользу работника следующие виды выплат:

- сумма, начисленная по тарифной ставке,– 195 000 руб.;

- начисления стимулирующего характера – 20% основного заработка;

- пособие по уходу за больным ребенком – 8000 руб.;

- начисления за работу в праздничные дни – 10 000 руб.;

- расходы на оплату труда за время вынужденного простоя – 5 000 руб.;

- оплата командировочных расходов – 11000 руб.;

- единовременное вознаграждение за выслугу лет – 12 000 руб.;

- расходы на оплату отпуска – 15 000 руб.;

- оплачено обучение ребенка работника в институте – 25 000 руб.

- выдано в счет заработной платы 100 кг сахара за 1000 руб., рыночная цена 1 кг сахара – 17 руб.

Исчислите единый социальный налог, который необходимо уплатить налогоплательщику. Распределите налог по целевым бюджетным фондам.

Решение:

- сумма, начисленная по тарифной ставке,– 195 000 руб.;

- начисления стимулирующего характера – 20% основного заработка;

195000 * 0,2 = 39000 руб.

- пособие по уходу за больным ребенком – 8000 руб.

(не учитывается, т.к. это выплачивает ФСС, а не работодатель)

- начисления за работу в праздничные дни – 10 000 руб.;

- расходы на оплату труда за время вынужденного простоя – 5 000 руб.;

- оплата командировочных расходов – 11000 руб.

(не учитывается, т.к. это не заработная плата, а возмещение расходов)

- единовременное вознаграждение за выслугу лет – 12 000 руб.;

- расходы на оплату отпуска – 15 000 руб.;

- оплачено обучение ребенка работника в институте – 25 000 руб.

(учитывается, если это в счет заработной платы)

- выдано в счет заработной платы 100 кг сахара за 1000 руб., рыночная цена 1 кг сахара – 17 руб.

195000 + 39000 + 10000 + 5000 + 12000 + 15000 + 25000 + 1000 = 302000 руб.

ЕСН всего 30 %: 302000 * 0,3 = 90600 руб.

В пенсионный фонд – 22 %: 302000 * 0,22 = 66440 руб.

В федеральный фонд обязательного медицинского страхования – 5,1 %: 302000 * 0,051 = 15402 руб.

В фонд социального страхования – 2,9 %: 302000 * 0,029 = 8752 руб.

Ответ: ЕСН 90600 рублей: в ПФ 66440 руб., в ФФОМС 15402 руб., в ФСС 8752 руб.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Бесплатная оценка

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Задачи на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Задачи для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Добавить работу

Если Задача, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Материальная помощь выплачивается за счет собственных средств предприятия, т.е. не относится на себестоимость продукции, работ, услуг.

Для обобщения информации обо всех видах расчетов с работниками организации, кроме расчетов по оплате труда и расчетов с подотчетными лицами, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России от 31.10.2000 N 94н) предписывает использовать счет 73 «Расчеты с персоналом по прочим операциям».

Финансисты неоднократно разъясняли, что расходы организации на осуществление культурно-просветительных мероприятий, отдыха, развлечений и другие, аналогичные расходы, к числу которых можно отнести и выплату материальной помощи, в соответствии с упомянутым пунктом 11 ПБУ 10/99 являются прочими расходами (письма Минфина России от 20.10.2011 N 07-02-06/204, от 19.06.2008 N 07-05-06/138, от 19.12.2008 N 07-05-06/260). В связи с чем такие расходы следует учитывать в корреспонденции со счетом 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»:

Дебет 91-2 Кредит 73 — начислена материальная помощь.

Многие работодатели выплачивают материальную помощь своим бывшим сотрудникам, отработавшими продолжительное время и вышедшим на пенсию. Расчеты с ними отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами»:

Дебет 91-2 Кредит 76 — начислена материальная помощь бывшему работнику.

В случае, когда выплата материальной помощи предусмотрена положением об оплате труда (например, выплата материальной помощи к отпуску для всех сотрудников), то ее начисление отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета затрат: 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т.д.:

Дебет 20 (26, 44) Кредит 70 — начислена материальная помощь к отпуску.

Начисление материальной помощи сотрудникам предприятия проводится в бухгалтерском учете следующей проводкой:

Дебет 91 «Прочие доходы и расходы» Кредит 70 «Расчеты с персоналом по оплате труда» — начислена материальная помощь.

Если акционерами или участниками общества было принято решение о расходовании прибыли (по сути, произведено распределение прибыли), то начисление материальной помощи — Дебет 84 «Прибыль предприятия» Кредит 70 «Расчеты с персоналом по оплате труда».

Начисленная материальная помощь может быть выплачена как вместе с заработной платой по единой ведомости, так и отдельно.

В случае выплаты материальной помощи вместе с заработной платой на ее выплату не нужно составлять отдельную ведомость. Если же материальная помощь выплачивается не в сроки выплаты заработной платы и ее получают одновременно трое и более человек, то необходимо составить платежную ведомость. В остальных случаях материальная помощь выплачивается по расходному кассовому ордеру.

Выплата материальной помощи сотруднику через кассу предприятия в бухгалтерском учете отражается следующей проводкой:

Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 50 «Касса» — выплачена материальная помощь работникам предприятия из кассы предприятия.

Если акционерами или участниками общества было принято решение о распределении части прибыли на выплату материальной помощи, то начисление материальной помощи бывшим сотрудникам предприятия, а также другим физическим лицам, не состоящим в трудовых отношениях с предприятием:

Дебет 84 «Прибыль предприятия» Кредит 76 «Расчеты с разными дебиторами и кредиторами» — начислена материальная помощь бывшим сотрудникам предприятия.

Выплата материальной помощи не сотрудникам предприятия может также производиться по ведомости или по расходному кассовому ордеру.

Выплата материальной помощи через кассу предприятия в бухгалтерском учете отражается следующей проводкой:

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 50 «Касса» — выплачена материальная помощь лицам, не являющимся работниками предприятия.

Выплата может быть произведена не только через кассу предприятия, но также путем перечисления денег с расчетного счета на лицевой счет в банке.

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 51 «Расчетный счет» — перечислена материальная помощь с расчетного счета предприятия лицам, не являющимся работниками предприятия.

Если начисляемая материальная помощь подлежит обложению налогом на доходы с физических лиц, то облагаемая часть материальной помощи приплюсовывается к основной зарплате, выплачиваемой данному сотруднику в этой организации, и облагается в общеустановленном порядке по ставке 13%. В учете начисление подоходного налога отражается следующими проводками:

Дебет 70, 76 Кредит 68, субсчет «НДФЛ» — удержан НДФЛ с материальной помощи.

Премии — это выплаты стимулирующего характера, которые выплачиваются работникам за добросовестное выполнение трудовых обязанностей или достижение определенных трудовых показателей. Премии выплачиваются в сроки, установленные коллективным договором или локальным нормативным актом вашей организации (ст. ст. 129, 191 ТК РФ, Письмо Минтруда от 14.02.2017 N 14-1/ООГ-1293, Информация Роструда).

В соответствии со ст. 144 ТК РФ — премирование может быть предусмотрено системой оплаты труда. Принятая на предприятии система оплаты труда может предусматривать выплату премий определенному кругу лиц на основании установленных конкретных показателей и условий премирования. Именно такие премии включаются при расчете среднего заработка. При выплате разовых премий круг премируемых лиц не определен в системе оплаты труда. Данные премии не включаются при определении среднего заработка. Премии начисляются на основании приказа о премировании.

Премии, предусмотренные системой оплаты труда, должны быть утверждены в локальным нормативным документом, то есть в положении о премировании, принятом в организации. Данное положение должно содержать: показатели премирования; условия премирования; размеры и шкалу премирования; круг премируемых работников; источник премирования. В соответствии с положением о премировании, конкретными результатами работы сотруднику определяется размер премии.

Вопрос: О начислении страховых взносов на выплаты, производимые организацией физлицам за счет средств гранта.

Ответ: Департамент налоговой и таможенной политики рассмотрел обращение Федерального государственного бюджетного учреждения науки (далее – организация) по вопросу о начислении страховых взносов на выплаты, производимые в пользу физических лиц за счет средств гранта, и сообщает следующее.

Исходя из обращения между грантодателем – Федеральным государственным бюджетным учреждением, грантополучателем в лице руководителя проекта и организацией заключен трехсторонний договор. Грантополучателями являются физические лица, как состоящие в трудовых отношениях с организацией, так и не состоящие в трудовых отношениях с организацией. По условиям трехстороннего договора грантодатель направляет средства гранта для выполнения работ по проекту на счет организации, которая производит расчеты с грантополучателями.

С 1 января 2017 года отношения, связанные с исчислением и уплатой страховых взносов в государственные внебюджетные фонды, регулирует глава 34 “Страховые взносы” Налогового кодекса Российской Федерации (далее – Налоговый кодекс).

В соответствии с пунктом 1 статьи 420 Налогового кодекса объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 Налогового кодекса), в частности в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Таким образом, объектом обложения страховыми взносами на основании подпункта 1 пункта 1 статьи 420 Налогового кодекса являются все выплаты в пользу физических лиц в рамках трудовых отношений, в том числе производимые как на основании положений трудовых договоров, так и при отсутствии положений о тех или иных выплатах в указанных договорах, но производимые в связи с наличием трудовых отношений между физическим лицом и организацией.

Учитывая, что согласно подпункту 1 пункта 1 статьи 419 Налогового кодекса плательщиками страховых взносов являются лица, производящие выплаты и иные вознаграждения физическим лицам, у организации, производящей данные выплаты, возникает обязанность по начислению и уплате страховых взносов с указанных выплат.

Следовательно, если организация производит выплаты физическим лицам, которые состоят с ней в трудовых отношениях, суммы таких выплат (за исключением сумм, поименованных в статье 422 Налогового кодекса) подлежат обложению страховыми взносами независимо от источника их финансирования, в том числе за счет средств гранта.

В случае если выплаты за счет средств гранта производятся организацией в пользу грантополучателя – физического лица, которое не состоит в трудовых отношениях и не заключило гражданско-правовых договоров на выполнение работ, оказание услуг с данной организацией, то такие выплаты объектом обложения страховыми взносами не признаются и обязанности по уплате страховых взносов с данных выплат не возникает.

Заместитель директора Департамента

Р.А.СААКЯН

24.08.2017

Читайте подробнее: Как начислять взносы на выплаты за счет грантов

Вопрос: О начислении страховых взносов на выплаты, производимые организацией физлицам за счет средств гранта.

Ответ: Департамент налоговой и таможенной политики рассмотрел обращение Федерального государственного бюджетного учреждения науки (далее – организация) по вопросу о начислении страховых взносов на выплаты, производимые в пользу физических лиц за счет средств гранта, и сообщает следующее.

Исходя из обращения между грантодателем – Федеральным государственным бюджетным учреждением, грантополучателем в лице руководителя проекта и организацией заключен трехсторонний договор. Грантополучателями являются физические лица, как состоящие в трудовых отношениях с организацией, так и не состоящие в трудовых отношениях с организацией. По условиям трехстороннего договора грантодатель направляет средства гранта для выполнения работ по проекту на счет организации, которая производит расчеты с грантополучателями.

С 1 января 2017 года отношения, связанные с исчислением и уплатой страховых взносов в государственные внебюджетные фонды, регулирует глава 34 “Страховые взносы” Налогового кодекса Российской Федерации (далее – Налоговый кодекс).

В соответствии с пунктом 1 статьи 420 Налогового кодекса объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 Налогового кодекса), в частности в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Таким образом, объектом обложения страховыми взносами на основании подпункта 1 пункта 1 статьи 420 Налогового кодекса являются все выплаты в пользу физических лиц в рамках трудовых отношений, в том числе производимые как на основании положений трудовых договоров, так и при отсутствии положений о тех или иных выплатах в указанных договорах, но производимые в связи с наличием трудовых отношений между физическим лицом и организацией.

Учитывая, что согласно подпункту 1 пункта 1 статьи 419 Налогового кодекса плательщиками страховых взносов являются лица, производящие выплаты и иные вознаграждения физическим лицам, у организации, производящей данные выплаты, возникает обязанность по начислению и уплате страховых взносов с указанных выплат.

Следовательно, если организация производит выплаты физическим лицам, которые состоят с ней в трудовых отношениях, суммы таких выплат (за исключением сумм, поименованных в статье 422 Налогового кодекса) подлежат обложению страховыми взносами независимо от источника их финансирования, в том числе за счет средств гранта.

В случае если выплаты за счет средств гранта производятся организацией в пользу грантополучателя – физического лица, которое не состоит в трудовых отношениях и не заключило гражданско-правовых договоров на выполнение работ, оказание услуг с данной организацией, то такие выплаты объектом обложения страховыми взносами не признаются и обязанности по уплате страховых взносов с данных выплат не возникает.

Заместитель директора Департамента

Р.А.СААКЯН

24.08.2017

Читайте подробнее: Как начислять взносы на выплаты за счет грантов

Вопрос: О начислении страховых взносов на выплаты, производимые организацией физлицам за счет средств гранта.

Ответ: Департамент налоговой и таможенной политики рассмотрел обращение Федерального государственного бюджетного учреждения науки (далее – организация) по вопросу о начислении страховых взносов на выплаты, производимые в пользу физических лиц за счет средств гранта, и сообщает следующее.

Исходя из обращения между грантодателем – Федеральным государственным бюджетным учреждением, грантополучателем в лице руководителя проекта и организацией заключен трехсторонний договор. Грантополучателями являются физические лица, как состоящие в трудовых отношениях с организацией, так и не состоящие в трудовых отношениях с организацией. По условиям трехстороннего договора грантодатель направляет средства гранта для выполнения работ по проекту на счет организации, которая производит расчеты с грантополучателями.

С 1 января 2017 года отношения, связанные с исчислением и уплатой страховых взносов в государственные внебюджетные фонды, регулирует глава 34 “Страховые взносы” Налогового кодекса Российской Федерации (далее – Налоговый кодекс).

В соответствии с пунктом 1 статьи 420 Налогового кодекса объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 Налогового кодекса), в частности в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Таким образом, объектом обложения страховыми взносами на основании подпункта 1 пункта 1 статьи 420 Налогового кодекса являются все выплаты в пользу физических лиц в рамках трудовых отношений, в том числе производимые как на основании положений трудовых договоров, так и при отсутствии положений о тех или иных выплатах в указанных договорах, но производимые в связи с наличием трудовых отношений между физическим лицом и организацией.

Учитывая, что согласно подпункту 1 пункта 1 статьи 419 Налогового кодекса плательщиками страховых взносов являются лица, производящие выплаты и иные вознаграждения физическим лицам, у организации, производящей данные выплаты, возникает обязанность по начислению и уплате страховых взносов с указанных выплат.

Следовательно, если организация производит выплаты физическим лицам, которые состоят с ней в трудовых отношениях, суммы таких выплат (за исключением сумм, поименованных в статье 422 Налогового кодекса) подлежат обложению страховыми взносами независимо от источника их финансирования, в том числе за счет средств гранта.

В случае если выплаты за счет средств гранта производятся организацией в пользу грантополучателя – физического лица, которое не состоит в трудовых отношениях и не заключило гражданско-правовых договоров на выполнение работ, оказание услуг с данной организацией, то такие выплаты объектом обложения страховыми взносами не признаются и обязанности по уплате страховых взносов с данных выплат не возникает.

Заместитель директора Департамента

Р.А.СААКЯН

24.08.2017

Читайте подробнее: Как начислять взносы на выплаты за счет грантов