Что такое социальные отчисления в свою пользу

Последнее обновление: 15.02.2020

Одним из обязательных условий трудового договора, заключаемого с вновь принятым работником, является обязательное социальное страхование. Кто из сторон трудовых отношений и куда должен делать отчисления на социальные нужды, поговорим подробнее.

Что такое социальные нужды?

Помимо заработной платы, компенсаций, стимулирующих премий и прочих гарантированных сотрудникам выплат, работодатель несет затраты, делая отчисления на социальные нужды. Это дает возможность при необходимости в предусмотренных законом ситуациях получать денежные пособия, пенсии.

Значение самого понятия «нужда» включает недостаток чего-то, порой жизненно важную потребность.

Следовательно, затраты работодателя на социальные нужды– это расходы, связанные с уплатой страховых взносов в фонды, которые смогут при необходимости выплатить человеку денежное пособие, оказать помощь.

Кроме того, материальная поддержка работников может быть предусмотрена локальными правовыми актами внутреннего пользования, например:

- дополнительные выплаты для оздоровления сотрудников;

- денежная помощь для организации похорон близких родственников;

- пособий при выходе на пенсию;

- другие.

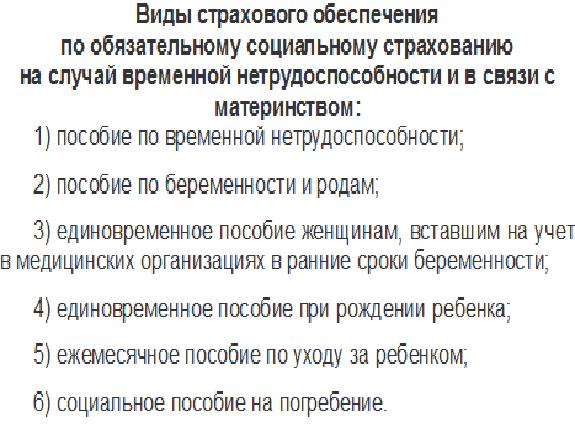

Отчисления на социальные нужды включают в себя:

Медицинское страхование

Трудовое законодательство гарантирует работающим гражданам сохранение рабочего места на время отсутствия:

- если есть подтверждение нахождения на лечении;

- когда человек проходит реабилитацию после полученных травм.

Дни нетрудоспособности оплачиваются по предоставленному должным образом оформленному больничному листу.

Помимо этого, застрахованные лица при ухудшении состояние здоровья, для профилактических мероприятий получают гарантированную базовой программой бесплатную медицинскую помощь.

Зачем нужно социальное страхование работников

Обязательное страхование работодателем вновь принятых сотрудников при трудоустройстве предусматривает защиту от ухудшения социального, или материального положения, при обстоятельствах, независящих от работающих лиц.

Застрахованные граждане имеют право получить социальную помощь при утрате возможности заработать средства для жизни по причине:

- наступления старости;

- нетрудоспособности в случае болезни;

- признания инвалидности в результате профессионального заболевания или после полученных травм;

- материнства;

- и так далее.

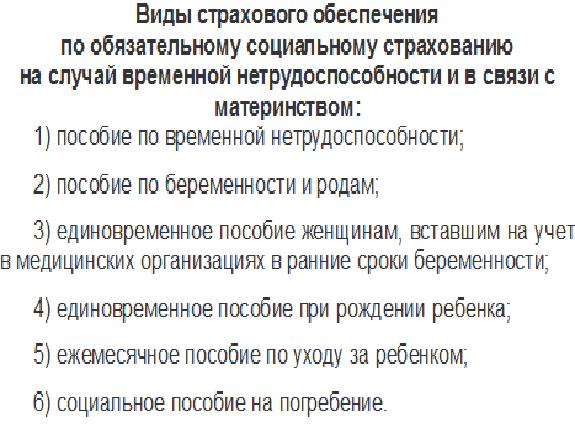

Пенсионное страхование

Позволяет человеку, достигнув пенсионного возраста или, утратив трудоспособность (частично, полностью) в связи с установленной инвалидностью, получать ежемесячно пенсионные выплаты.

Помимо того, такое право есть у лиц, находившихся на иждивении умершего кормильца.

Кто платит страховые взносы?

Страхователями, делающими отчисления на соц. нужды для работающих граждан, выступают:

- организации, предприятия в лице собственника или руководителя, представляющего интересы юридического лица;

- индивидуальные предприниматели, использующие труд наемных рабочих.

Формирование фондов социального страхования происходит за счет взносов, которые делаются предприятиями, организациями, предпринимателями.

Недостающие средства для покрытия расходов перечисляются из федерального бюджета страны.

С каких выплат необходимо делать отчисления?

Перед тем, как посчитать отчисления на социальные нужды, нужно определиться какие выплаты облагаются обязательными взносами.

Взносы должны быть удержаны из расчета выплаченных сумм:

- заработной платы официально трудоустроенным штатным сотрудникам;

- денежной компенсации за неиспользованный ежегодный отпуск при увольнении;

- за оказанные услуги по договорам гражданско-правового характера;

- авторских гонораров;

- пособий, если их размеры по усмотрению руководителя превышают установленные пределы.

Страховые взносы не начисляют на:

- суммы по оплате больничных листов, детских пособий;

- компенсационные выплаты по возмещению причинения вреда здоровью работников по вине работодателя;

- предоставление сотрудникам жилья, оплаты коммунальных услуг,

- оплату стоимости спецпитания;

- сумму гарантированного пособия при увольнении (по сокращению штата или численности сотрудников, по состоянию здоровья, других случаях);

- расходы работодателя, связанные с обучением (по данному направлению) специалистов и прохождением работниками курсов повышения квалификации;

- компенсацию работодателем затрат сотрудникам, связанных с переездом при переводе в структурное подразделение, находящееся на удаленном расстоянии;

- суммы оказываемой единовременной материальной помощи для возмещения материального ущерба или вреда их здоровью в результате стихийных бедствий, аварий, других чрезвычайных ситуаций;

- денежные выплаты разового характера при рождении (усыновлении) детей, если их размер не превышает 50 тыс. рублей;

- командировочные затраты (оплату проезда и суточных расходов), работникам, направленным по распоряжению руководителя в другие населенные пункты с целью выполнения поставленных производственных заданий;

- оказываемую по решению собственника материальную помощь подчиненным в пределах до 4 000 рублей;

- и другие выплаты и компенсации (ст.422 НК РФ).

Отчисления на социальные нужды – обязанность работодателя

Как рассчитывают сумму отчислений

Страхователь уплачивает взносы согласно действующим тарифам.

Отчисления на социальные нужды от фонда оплаты труда (фот) составляют процентное соотношение:

- 22% – для пенсионного обеспечения застрахованных работников;

- 2,9% – для выплат, связанных с временной нетрудоспособностью штатных сотрудников, включая гарантированные выплаты беременным женщинам при оформлении декретного отпуска, пособия при рождении (усыновлении) детей;

- 5,1% – на оказание медицинской помощи, профилактических мер охраны здоровья.

Расчет соц. отчислений можно провести двумя способами.

Вариант 1

Общая сумма всех обязательных взносов составляет

22% + 2,9% + 5, 1% = 30 %.

Умножив заложенную в смету сумму для расходов по заработной плате на 30%, получают размер положенных отчислений.

Вариант 2

Считают расходы, необходимые для ежемесячных выплат в расчетном периоде для каждого сотрудника.

Складывают результаты по всем работникам.

От полученной суммы высчитывают процентную часть обязательных страховых взносов.

Нюансы, о которых нужно знать

Взносы, регулярно уплачиваемые работодателями в фонды страхования, относятся к производственным затратам.

Это позволяет уменьшить показатели доходов.

Как следствие это позволит собственнику снизить налог на прибыль.

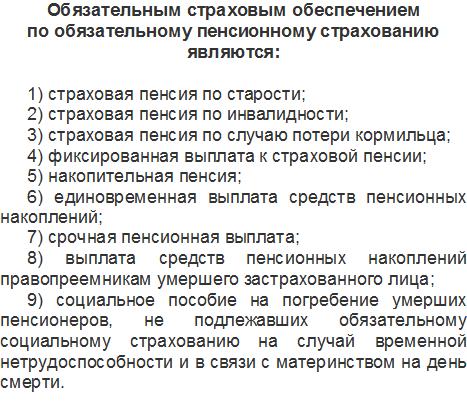

Законодательная база

Заказать бесплатную консультацию юриста

Социальные страховые взносы — это обязательные платежи, которые должны осуществлять все организации и индивидуальные предприниматели. Их уплата дает право работникам получать различные социальные гарантии. Например, оплату больничного, бесплатную медицинскую помощь, пенсионное обеспечение.

Глава 34 НК РФ регулирует вопросы, связанные с отчислениями на случай временной нетрудоспособности и материнства, на обязательное медицинское страхование и на обязательное пенсионное страхование. Что касается взносов на травматизм, эту сферу регламентируют Федеральный закон от 24.07.1998 №125-ФЗ и Федеральный закон от 22.12.2005 №179-ФЗ.

Кто должен платить

Платить социальные отчисления должны все работодатели. То есть организации и индивидуальные предприниматели, которые наняли хотя бы одного сотрудника, и физические лица, не имеющие статус ИП, но осуществляющие какие-либо выплаты наемным работникам. Кроме этого, такой обязанностью наделены ИП, которые работают на себя, например, адвокаты, нотариусы.

Довольно часто встречаются ситуации, когда одно лицо подпадает под несколько категорий плательщиков страховых отчислений. В таком случае делать страховые взносы необходимо по каждому основанию. Например, индивидуальный предприниматель, у которого есть наемные работники. В таком случае он платит и за себя, и за работников.

Страховые взносы на социальное обеспечение и их виды

Существуют четыре вида страховых соцвзносов:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- на случай временной нетрудоспособности и материнства;

- на случай травмы на производстве и профзаболевания.

Администрированием первых трех видов соцвзносов занимается ИФНС. За страховые платежи на травматизм отвечает ФСС. Суммарная ставка первых трех видов составляет 30%. Если предельная величина базы не превышает 1 292 000 руб. — для ОПС, и 912 000 руб. — для ВНиМ, то ставки по каждому страховому социальному отчислению будут составлять:

- ОПС — 22%;

- ОМС — 5,1%;

- ВНиМ — 2,9%.

Если величина базы превышает установленный лимит, страховые ставки будут следующими:

- ОПС — 10%;

- ВНиМ — 0%.

При этом взносы на обязательное медицинское страхование уплачиваются со всей суммы облагаемого дохода, так как лимитов по ОМС не предусмотрено.

Что касается платежей в ФСС, то их ставка колеблется от 0,2 до 8,5% в зависимости от класса профессионального риска, который подтверждают ежегодно.

Отчисления ИП за себя

Для ИП, осуществляющих страховые отчисления за себя, предусмотрены фиксированные суммы. На ОПС, если сумма дохода не превышает 300 000 рублей:

- 26 545 руб. — за 2018 г.;

- 29 354 руб. — за 2019 г.;

- 32 448 руб. — за 2020 г.

Если сумма дохода выше установленного лимита, придется доплатить 1% от суммы превышения, но не более:

- 212 360 руб. — за 2018 г.;

- 234 832 руб. — за 2019 г.;

- 259 584 руб. — за 2020 г.

Отчисления на ОМС вне зависимости от суммы дохода составляют:

- 5840 руб. — за 2018 г.;

- 6884 руб. — за 2019 г.;

- 8426 руб. — за 2020 г.

Что касается страховых платежей на случай ВНиМ, индивидуальный предприниматель вправе не делать их «за себя».

Изменения в страховом обеспечении из-за коронавируса

Для поддержки российского бизнеса в период эпидемии коронавируса в России, Президент и Правительство РФ вводят особые меры. Помощь предпринимателям и бизнесменам заключается сразу в нескольких привилегиях:

- Отсрочка по налогам и взносам.

- Снижение тарифа по страховому обеспечению до 15%.

- Отсрочки по сдаче отчетности, запрет проведения налоговых проверок.

- Запрет ФНС до 1 мая на блокирование счетов и принудительное взыскание задолженностей.

- Кредитные каникулы, льготное кредитование.

- Отмена арендных платежей (по государственному и муниципальному имуществу).

Все эти льготы предусмотрены для малого и среднего бизнеса. Причем правительство определило 22 отрасли экономики, которые наиболее пострадали от коронавируса. Бизнесмены из этих отраслей получат поддержку в первую очередь.

Налоговые каникулы из-за коронавируса

Представители малого и среднего бизнеса получат полугодовую отсрочку по всем налогам, кроме НДС и НДФЛ. Если же бизнесмен относится к категории микропредприятий, то ему полагается отсрочка по страховым взносам.

Новые сроки уплаты страховых взносов следующие:

| Вид страхового взноса | Продолжительность отсрочки для СМП | Комментарии |

|---|---|---|

За март, апрель и май 2020 г. | 6 месяцев | Условие действует только в отношении микропредприятий |

За июнь и июль 2020 г. | 4 месяца | |

ИП за самого себя, с суммы дохода, превышающей 300 000 руб. за 2019 г. (срок до 01.07.2020 по НК РФ) | 4 месяца | Штрафные санкции и пени за период отсрочки не начисляются |

Представителям малого и среднего бизнеса отсрочка предоставляется в беззаявительном порядке. Никаких заявлений и документов подавать в ИФНС не нужно. Не потребуется и соответствующего решения или уведомления от инспекции.

Снижение тарифа страховых взносов

Владимир Путин в своем обращении от 25.03.2020 г. заявил о снижении тарифа по страховым взносам с 30% до 15%. Привилегия предусмотрена только в отношении малых и средних предприятий. Причем льгота распространяется не на всю заработную плату и иные вознаграждения за труд. Снижение тарифа по взносам применяется по новым правилам:

- в отношении заработной платы, которая не превышает МРОТ, тариф по страховым взносам остается на прежнем уровне — 30%;

- в отношении части заработной платы, которая превышает МРОТ, тариф по страховому обеспечению снижается до 15%.

Пример:

ООО «Весна» субъект малого предпринимательства. Заработная плата менеджера компании 30 000 рублей. МРОТ с 01.01.2020 — 12 130 рублей. Считаем объем страхового обеспечения по-новому:

- начисляем по основному тарифу: 12 130 рублей * 30% = 3 639 рублей;

- считаем сумму заработка, превышающую МРОТ: 30 000 рублей – 12 130 руб. = 17 870 рублей;

- исчисляем величину страхования по сниженному тарифу: 17 870 рублей * 15% = 2 680,50 рублей.

Снижение тарифа — это не временная мера из-за пандемии коронавируса. Президент предложил ввести новый порядок исчисления страховых взносов для малого и среднего бизнеса на долгосрочную перспективу

Когда платить тем, на кого не распространяется отсрочка

Организации должны перечислять страховые соцвзносы ежемесячно, до 15 числа месяца, следующего за тем, в котором было начислено то или иное вознаграждение. Для ИП установлены другие сроки:

- ОПС, если доход менее 300 000 руб., — до 31 декабря текущего года;

- ОПС, если доход выше 300 000 руб., — до 1 июля следующего года;

- ОМС и ВНиМ — до 31 декабря текущего года.

Когда и куда отчитываться

Ниже представлена таблица, отражающая виды отчетности, ведомство-получатель и сроки подачи.

Ведомство | Тип отчетности | Периодичность | Сроки подачи |

|---|---|---|---|

ПФР | СЗВ-М | Ежемесячно | До 15 числа месяца, следующего за отчетным |

СЗВ-СТАЖ | Ежегодно | Не позднее 02.03.2020 за 2019 г. | |

ФСС | 4-ФСС | Ежеквартально | До 20 числа месяца, следующего за отчетным периодом — на бумаге, до 25 — в электронном виде |

ФНС | РСВ | Ежеквартально | До 30 числа месяца, следующего за отчетным периодом |

Социальные отчисления в 2020 году

Социальные отчисления (СО) — это обязательные денежные платежи в систему Государственного социального страхования. СО платит работодатель за свой счет, т. е. они не влияют на чистую зарплату (зарплату на руки). Если за вас уплачивали СО или вы сами уплачивали их за себя (если вы ИП), то это дает вам право на получение социальных выплат. Ставка социальных отчислений в 2020 году — 3.5%, подробнее в расчете СО.

Также для расчетов можно использовать калькулятор социальных отчислений или калькулятор зарплаты.

Сокращения: ОПВ — обязательный пенсионный взнос, ЕСП — единый совокупный платеж, ИП — индивидуальный предприниматель, НК РК — налоговый кодекс республики Казахстан, закон — закон об обязательном социальном страховании. Статья обновлена 21.02.2020 в связи с утратой силы старого закона от 2003 года о соц. страховании. Все цитаты и ссылки из закона заменены на актуальные.

СОДЕРЖАНИЕ

- Кто платит социальные отчисления?

- За кого СО платить, а за кого нет (кто подлежит гос. соц. страхованию)?

- За работника

- Формула расчета СО за работника

- Примеры расчета социальных отчислений в 2020 году с зарплаты (дохода работника)

- Для ИП «за себя»

- Сроки уплаты социальных отчислений, налоговая отчетность и перечисление

- Какими основными законами и постановлениями регулируется расчет и оплата социальных отчислений?

- Смотрите также:

- Социальный налог в РК

- ИПН в Казахстане

- ОСМС в РК

- НДС в Казахстане

- ИП на упрощенке в РК

Кто платит социальные отчисления?

Социальные отчисления уплачивает работодатель за работника. Кроме того, индивидуальные предприниматели платят СО «за себя» (в свою пользу). Плательщики ЕСП тоже выплачивают СО «за себя», так как социальные отчисления по умолчанию включены в размер единого совокупного платежа.

Подпункт 7) ст. 1 закона об обязательном социальном страховании. Общие положения (эта редакция действует до 2024 г.)

7) плательщик социальных отчислений (далее — плательщик) — работодатель, индивидуальный предприниматель, в том числе крестьянское или фермерское хозяйство, лицо, занимающееся частной практикой, а также физическое лицо, являющееся плательщиком единого совокупного платежа в соответствии со статьей 774 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), осуществляющие исчисление и уплату социальных отчислений в Государственный фонд социального страхования в порядке, установленном настоящим Законом;

[свернуть]

Кто подлежит государственному социальному страхованию?

Кратко — это работники, ИП, частнопрактикующие, в том числе иностранцы и лица без гражданства с ПМЖ в Казахстане, плательщики ЕСП — ст. 8 закона.

Статья 7 закона об обязательном социальном страховании. Лица, подлежащие обязательному социальному страхованию

Обязательному социальному страхованию подлежат:

1) работники, а также лица, имеющие иную оплачиваемую работу (избранные, назначенные или утвержденные);

2) индивидуальные предприниматели, в том числе главы крестьянских или фермерских хозяйств;

3) лица, занимающиеся частной практикой;

Подпункт 4 действует до 1 января 2024 года

4) физические лица, являющиеся плательщиками единого совокупного платежа в соответствии со статьей 774 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

5) иностранцы и лица без гражданства, а также оралманы, постоянно проживающие на территории Республики Казахстан и осуществляющие деятельность, приносящую доход на территории Республики Казахстан.

Лица, достигшие возраста, предусмотренного пунктом 1 статьи 11 Закона Республики Казахстан «О пенсионном обеспечении в Республике Казахстан», не подлежат обязательному социальному страхованию.

[свернуть]

За кого работодатель должен уплачивать социальные отчисления?

За всех работников, за исключением пенсионеров — ст. 8 закона (см. выше).

Расчет социальных отчислений, минимальный и максимальный размеры СО

За работника

Ставка социальных отчислений — 3.5% с дохода работника (зарплаты).

- Максимальный размер объекта исчисления — 7 МЗП.

- Минимальный размер объекта исчисления — 1 МЗП.

Это значит, что если доход работника (зарплата — частный случай «дохода работника») больше 7 МЗП, то СО рассчитываются как с 7 МЗП.

Если доход работника меньше 1 МЗП, то СО рассчитываются как с 1 МЗП.

Статья 14 Закона “об обязательном социальном страховании РК” (дальше – “закона”). Ставка социальных отчислений

Статья 14. Ставка социальных отчислений

1. Социальные отчисления, подлежащие уплате плательщиками в фонд за участников системы обязательного социального страхования и (или) в свою пользу, устанавливаются в размере 3,5 процента от объекта исчисления социальных отчислений, с 1 января 2025 года — 5 процентов от объекта исчисления социальных отчислений.

Пункт 2 действует до 1 января 2024 года

2. Для физических лиц, являющихся плательщиками единого совокупного платежа в соответствии со статьей 774 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс), размер социальных отчислений, уплачиваемых ими в свою пользу, составляет 20 процентов от объекта исчисления социальных отчислений.

[свернуть]

Пункт 5 статьи 15 закона. Объект исчисления социальных отчислений

5. Ежемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать 7-кратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

Действие части второй пункта 5 приостановлено до 1 января 2024 года.

В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, уплачиваются исходя из минимального размера заработной платы.

В период приостановления действует в редакции пункта 4 статьи 39:

3) части второй пункта 5 статьи 15 настоящего Закона, установив, что в период приостановления данная часть действует в следующей редакции:

«В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы, за исключением случая, предусмотренного пунктом 3 настоящей статьи.»;

[свернуть]

Простыми словами —

- минимальный размер социальных отчислений 3.5% от 1 МЗП (в 2020 году: 42500 * 0.035 = 1488 тг),

- а максимальный 3.5% от 7 МЗП (в 2020 году: 42500 * 7 * 0.035 = 10413 тг)

Формула расчета СО за работника

Упрощенная формула расчета СО = (зарплата — ОПВ) * 0.035

ОПВ (обязательный пенсионный взнос) = зарплата * 0.1

Основные исключения из этой формулы — расчет СО с зарплаты в размере 1 МЗП и меньше, а также расчет СО с зарплаты в размере 7 МЗП и больше.

- Размер СО с 1 МЗП и меньше = 1 МЗП * 0.035 = 1488 тенге

- Размер СО с 7 МЗП и больше = 7 МЗП * 0.035 = 10413 тг

Иными словами, минимальный и максимальный размер СО в 2020 году — соответственно от 1488 до 10413 тг.

Для обычных читателей подойдет и формула выше, но если хотите влезть в дебри, то ниже — формула и подробности для утонченных ценителей законов и кодексов.

Социальные отчисления = (доход, выплаченный работнику — пункт 2 ст. 319 НК РК кроме подпунктов 3) 4) — пункт 1 статьи 341 НК РК, кроме подпунктов 9), 10), 12), 14), абзаца шестого подпункта 22), подпунктов 26), 32), 53) — подпункт 1) пункта 3 ст. 484 НК РК ) * 0.035

При расчете социальных отчислений не применяется корректировка в размере 90% по ИПН

Пункт 5 главы 2. Порядок исчисления социальных отчислений. Постановление “Об утверждении Правил и сроков исчисления и перечисления социальных отчислений”

5. Социальные отчисления в Фонд не уплачиваются с доходов, установленных:

1) пунктом 2 статьи 319 Налогового кодекса, за исключением доходов, указанных в подпунктах 3), 4) пункта 2 статьи 319 Налогового кодекса;

Примечание РЦПИ!

Абзац первый подпункта 2) предусмотрен в редакции постановления Правительства РК от 08.05.2019 № 263 (вводится в действие с 01.01.2029).

2) пунктом 1 статьи 341 Налогового кодекса, за исключением доходов, указанных в подпунктах 9), 10), 12), 14), абзаце шестом подпункта 22), подпунктах 26), 32) и 53) пункта 1 статьи 341 Налогового кодекса.

При исчислении социальных отчислений не применяются корректировки к облагаемому доходу работника, указанные в подпункте 52) пункта 1 статьи 341 Налогового кодекса.

3) подпунктом 1) пункта 3 статьи 484 Налогового кодекса.

[свернуть]

Для лучшего понимания и структурирования информации — социальные отчисления не уплачиваются с этих доходов:

- пункт 2 ст. 319 НК РК (годовой доход физического лица), кроме подпунктов 3), 4) — https://adilet.zan.kz/rus/docs/K1700000120#z6091

- пункт 1 статьи 341 НК РК (корректировка дохода), кроме подпунктов 9), 10), 12), 14), абзаца шестого подпункта 22), подпунктов 26), 32), 53) — https://adilet.zan.kz/rus/docs/K1700000120#z6436

- подпункта 1) пункта 3 ст. 484 НК РК — https://adilet.zan.kz/rus/docs/K1700000120#z8740

Примеры расчета социальных отчислений в 2020 году с зарплаты (дохода работника)

Примечание, доход работника не равно понятию «зарплата», но основной компонент дохода работника — это таки зарплата.

Пример расчета СО:

- с дохода работника в 60000 тг

СО = (60000 — 6000_опв) * 0.035 = 1890 тг; - дохода работника 80000 тенге

СО = (80000 — 8000_опв) * 0.035 = 2520 тг; - дохода работника (условно — зарплата) в 1МЗП (в 2020 году — 42500 тг)

СО = (42500 * 0.035 = 1487.5 = 1488 (тиыны всегда округляются то тенге в большую сторону); - дохода работника в 30000 тг. Такое часто бывает, если работник работает на полставки.

СО = 42500 * 0.035 = 1487.5 — 1488 тг; - дохода работника в 340000 тг,

зарплата больше максимального объекта исчисления СО в 7МЗП (см. выше), т.е. вместо того, чтобы рассчитывать СО с 340000 тг, следует рассчитывать с 7МЗП (в 2020 году — это 297500),

СО = 297500 * 0.035 = 10412.4 = 10413 тг (тиыны всегда округляются то тенге в бОльшую сторону).

Для ИП «за себя».

ИП, неважно на общеустановленном порядке или упрощенке, обязаны выплачивать социальные отчисления не только за работника но и «за себя» (в свою пользу).

Расчет СО для ИП за себя не представляет сложностей. ИП сами выбирают с какой суммы платить социальные отчисления в пределах от 3.5% * 1МЗП до 3.5% * 7МЗП и не более фактического дохода (того, с которого вы платите подоходный налог).

Предвосхищая вопрос, если ИП — пенсионер, то выплачивать СО ему не нужно, так как пенсионеры не являются участниками системы социального страхования (ст. 7 закона о СО)

Также ИП не нужно платить СО если в соответствующем месяце не было дохода.

Пункт 1 статьи 14 закона “об обязательном соц. страховании в РК” (дальше – “закона”). Ставка социальных отчислений

1. Социальные отчисления, подлежащие уплате плательщиками в фонд за участников системы обязательного социального страхования и (или) в свою пользу, устанавливаются в размере 3,5 процента от объекта исчисления социальных отчислений, с 1 января 2025 года — 5 процентов от объекта исчисления социальных отчислений.

[свернуть]

Пункт 2 ст. 15 закона. Объект исчисления социальных отчислений

2. Объектом исчисления социальных отчислений для лиц, занимающихся частной практикой, индивидуальных предпринимателей, в том числе крестьянских или фермерских хозяйств, являются:

за себя — сумма получаемого дохода, определяемая ими самостоятельно для целей исчисления социальных отчислений в свою пользу, но не более дохода, определяемого для целей налогообложения в соответствии с Кодексом Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс);

за наемных работников — расходы, выплачиваемые работнику в виде доходов в качестве оплаты труда, за исключением доходов, с которых не уплачиваются социальные отчисления в фонд.

[свернуть]

Как правило, предприниматели, чтобы сэкономить выбирают минимально возможный размер СО — 3.5% от 1 МЗП

- Минимальный размер СО для ИП в 2020 году = 3.5% от 1МЗП = 1488 тг (42500 * 0.035)

- Максимальный размер СО для ИП в 2020 году = 3.5% от 7МЗП = 10413 тг (297500 * 0.035)

Сроки уплаты социальных отчислений, налоговая отчетность и перечисление

Сроки уплаты

Социальные отчисления перечисляются ежемесячно, как за работника, так и для ИП в свою пользу (за себя).

За 1-й месяц, не позже 15 числа 2-го месяца, за 2-й месяц, не позже 15 числа 3-го месяца и т.д.

Пункт 7 главы 3 постановления “Об утверждении правил и сроков исчисления и перечисления социальных отчислений”

7. Социальные отчисления в фонд уплачиваются плательщиком ежемесячно путем осуществления платежей через банковский счет государственной корпорации не позднее 25 числа месяца, следующего за отчетным, с указанием месяца, за который уплачиваются социальные отчисления, если иное не установлено настоящим пунктом, в безналичном порядке со своих банковских счетов с приложением списков участников системы обязательного социального страхования, за которых производятся социальные отчисления.

[свернуть]

Отчетность

Данные о суммах уплаченных социальных отчислений отображаются в

- форме 200, каждый квартал;

- исключение — ИП на упрощенке, которые указывают эти данные в форме 910 (как за себя, так и за работника);

- а также ИП по патенту — в форме 911 (за себя, работников у него быть не может).

Сроки сдачи налоговой отчетности для ИП на упрощенке, ИП по патенту смотрите по соответствующим ссылкам.

Все остальные сдают форму 200 ежеквартально:

- за 1 квартал 2020 года — до 15 мая 2020 года;

- за 2 квартал 2020 года — до 15 августа 2020 года;

- за 3 квартал 2020 года — до 15 ноября 2020 года;

- за 4 квартал 2020 года — до 15 февраля 2021 года.

Перечисление

Социальные отчисления перечисляются на счет государственной корпорации через банки второго уровня (любые банки кроме национального банка РК) — пункт 7 главы 3 «Правил и сроков перечисления и исчисления СО».

Какими основными законами и постановлениями регулируется расчет и оплата социальных отчислений?

- Ст. 7 закона об обязательном социальном страховании (далее просто «закона») — Лица подлежащие социальному страхованию — https://adilet.zan.kz/rus/docs/Z1900000286#z76

- Ст. 14 закона — Ставка социальных отчислений — https://adilet.zan.kz/rus/docs/Z1900000286#z174

- Ст. 15 закона — Объект исчисления социальных отчислений (с каких доходов платить СО) — https://adilet.zan.kz/rus/docs/Z1900000286#z177

- Ст. 16 закона — Порядок уплаты социальных отчислений (сроки уплаты) — https://adilet.zan.kz/rus/docs/Z1900000286#z177

- Постановление правительства РК «Об утверждении Правил и сроков исчисления и перечисления социальных отчислений в Государственный фонд социального страхования и взысканий по ним» (кратко правила исчисления (СО) — https://adilet.zan.kz/rus/docs/P040000683_ (основной документ, которым регулируется расчет СО, часто дублирует закон)

- Смотрите также:

- ИПН в Казахстане

- ОСМС в РК

- НДС в Казахстане

- ИП на упрощенке в РК

Навигация по записям

← МФО «Каз кредит лайн», условия займов: экспресс кредит, рефинансирование, под залог, для ИП. | Актуально на 2020-2021 года

Калькулятор ОСМС в Казахстане с зарплаты, для ИП, по договору ГПХ →

Сайт был вам полезен? Хотите отблагодарить? Поделитесь ссылкой на статью на каком-нибудь форуме или другом сайте.