Бесплатные платежи в пользу ип

ПЛАТЕЛЬЩИКИ СТРАХОВЫХ ВЗНОСОВ

Порядок исчисления и уплаты страховых взносов, как и размер тарифов, регулируются главой 34 Налогового кодекса Российской Федерации (далее – Кодекс).

Индивидуальные предприниматели самостоятельно исчисляют и уплачивают за себя суммы страховых взносов на обязательное пенсионное страхование и на обязательное медицинское страхование.

РАЗМЕР СТРАХОВЫХ ВЗНОСОВ ДЛЯ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

Взносы в фиксированном размере рассчитываются в соответствии с пунктом 1 статьи 430 Кодекса следующим образом:

| Расчетный период | Страховые взносы на обязательное пенсионное страхование | Страховые взносы на обязательное медицинское страхование |

| 2017 |

Общая сумма не должна превышать 187 200 руб. | 1 МРОТ х 5,1% х 12 (7500*5.1%*12 мес. = 4 590 руб.) |

2018 |

Общая сумма не должна превышать 212 360 руб. | в фиксированном размере 5 840 руб. |

2019 |

Общая сумма не должна превышать 234 832 руб. | в фиксированном размере 6 884 руб. |

2020 |

Общая сумма не должна превышать 259 584 руб. | в фиксированном размере 8 426 руб. |

ПОРЯДОК ИСЧИСЛЕНИЯ И УПЛАТЫ СТРАХОВЫХ ВЗНОСОВ

Индивидуальные предприниматели уплачивают за себя страховые взносы с доходов, не превышающих 300 000 руб., не позднее 31 декабря текущего календарного года.

Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 руб. за расчетный период, уплачиваются – не позднее 1 июля, следующего за истекшим расчетным периодом.

В случае прекращения физическим лицом деятельности индивидуального предпринимателя, уплата страховых взносов такими плательщиками осуществляется не позднее 15 календарных дней с даты снятия с учета в налоговом органе индивидуального предпринимателя.

Если индивидуальный предприниматель осуществляет предпринимательскую деятельность не с начала календарного года или прекратил ее до его окончания, то в этом случае сумма страховых взносов определяется пропорционально отработанным месяцам.

За неполный месяц осуществления деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя.

Для индивидуальных предпринимателей статьей 430 Кодекса предусматривается освобождение от уплаты страховых взносов за период:

- прохождения ими военной службы по призыву;

- ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет;

- ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства;

- проживания за границей супругов работников, направленных, в частности, в дипломатические представительства и консульские учреждения Российской Федерации, международные организации, перечень которых утверждается Правительством Российской Федерации;

и в течение которых ими не осуществлялась предпринимательская деятельность, при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов и подтверждающих документов.

Условия применения и полный список периодов, предусматривающих освобождение индивидуальных предпринимателей от уплаты страховых взносов, изложен в пункте 7 статьи 430 Кодекса.

Для индивидуальных предпринимателей, не имеющих наемных работников, представление отчетности по страховым взносам в налоговый орган законодательно не установлено.

Индивидуальный предприниматель может заплатить свои налоги и страховые взносы, не выходя из дома и без предварительного посещения инспекции. Оплата налогов ИП онлайн доступна всем, включая тех, кто не имеет профилей на портале государственных услуг или сайте ФНС. Способы платежа самые разные — расчётный счёт предпринимателя, карточка физлица, электронные кошельки и даже счёт мобильного телефона.

Формирование квитанции

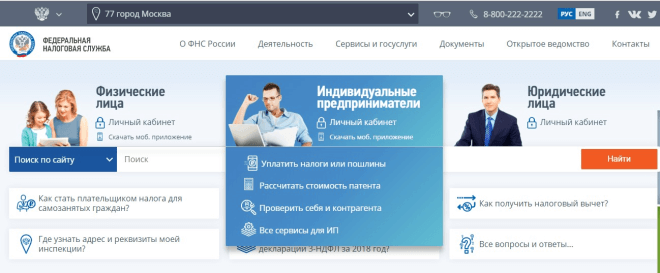

ФНС на своём официальном портале nalog.ru предлагает множество сервисов для частных лиц и бизнеса. Среди прочего предприниматель может создать квитанцию на оплату налогов или страховых взносов. Для этого на сайте налоговой службы нужно найти раздел, посвящённый ИП, а далее действовать в соответствии с нашей пошаговой инструкцией.

Шаг 1. Общие параметры

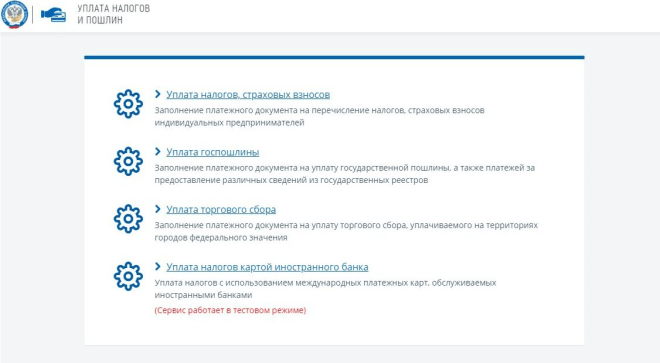

На сайте ФНС в блоке информации, предназначенной для предпринимателей, надо перейти по ссылке «Уплатить налоги или пошлины». Из предложенных сервисов нужен первый — «Уплата налогов, страховых взносов».

Далее нужно выбрать, за кого будет внесена сумма. Предприниматель может платить за себя сам, то есть перевести деньги с собственной карты или счёта. В этом случае выбирается «Уплата за себя». Но нередко отчисления производятся со счёта иного лица — такой вариант также законом не запрещён. Если за предпринимателя платит кто-то другой, нужно выбрать «Уплата за третье лицо».

Перед формированием квитанции необходимо согласиться на обработку сайтом налоговой службы персональных данных. Для этого следует включить «галочку» напротив этой опции и нажать кнопку «Продолжить».

В следующем окне необходимо выбрать, какие именно будут произведены платежи. Они делятся на 2 группы:

- Имущественные налоги и НДФЛ предпринимателя. Расчёт этих сумм и формирование квитанции производится ИФНС. Чтобы заплатить налоги онлайн, ИП нужно знать уникальный идентификационный номер (УИН) квитанции.

- Прочие налоги, которые предприниматель рассчитывает самостоятельно. В эту группу, например, входят отчисления по УСН и ЕНВД, а также пенсионные и медицинские взносы. Сформировать квитанцию ИП должен сам, заполнив все реквизиты.

Шаг 2. Внесение реквизитов

Прежде всего нужно выбрать вид расчётного документа:

- платёжный документ — подходит для оплаты как онлайн, так и через банк;

- платёжное поручение — только для перевода онлайн.

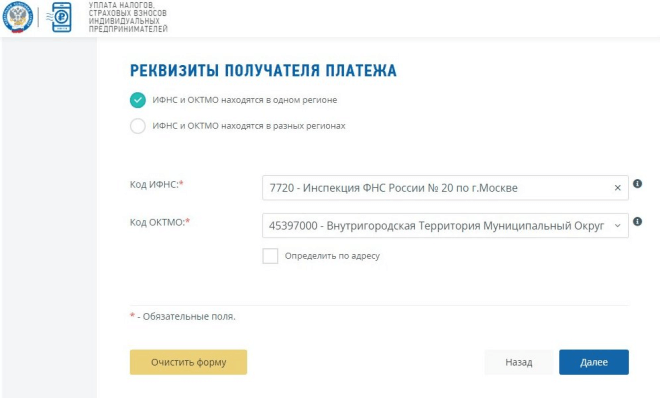

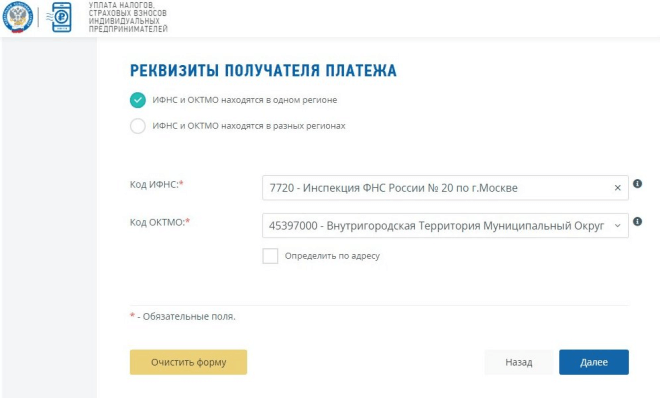

Затем из справочников выбираются реквизиты получателя: код ИФНС и ОКТМО. Последний может быть определён автоматически, если отметить эту опцию и внести адрес объекта. Его также необходимо выбрать из справочника. В этом же окне следует отметить, находятся ли ИФНС и ОКТМО в одном районе.

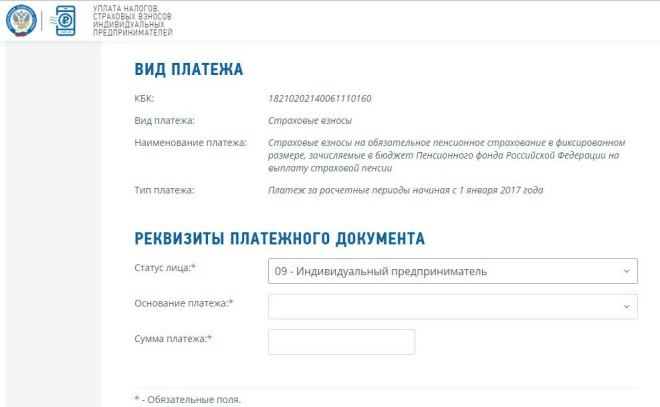

Пора переходить к заполнению реквизитов. Обязательным является код бюджетной классификации (КБК). Если он известен, его нужно вписать в соответствующее поле. Но если вы не знаете код, можно заполнить три остальных параметра — вид, наименование и тип платежа. В таком случае КБК будет определён автоматически.

На следующем экране указывается:

- статус лица — для индивидуального предпринимателя это код «09»;

- основание — «ТП» для оплаты за текущий год, «ЗД» — если задолженность гасится добровольно, «ТР» — перевод недоимки по требованию ИФНС и другие;

- налоговый период;

- сумма.

В последнем окне необходимо вписать фамилию, имя и отчество предпринимателя, его ИНН и адрес (путём выбора его элементов из списка). Тут же нужно отметить, совпадает ли адрес с реальным местом жительства.

Шаг 3. Уплата

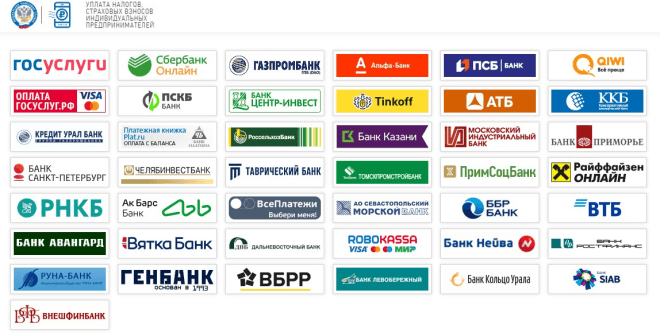

После внесения всех данных надо нажать кнопку «Уплатить», после чего вы увидите краткую информацию о предстоящем платеже. Ниже можно выбрать способ исполнения:

- Банковская карта.

- Сайт кредитной организации или платёжной системы.

- Формирование бумажной квитанции для оплаты офлайн.

При выборе пункта 2 сервис предложит множество вариантов, которыми можно оплатить обязательные страховые взносы и налоги ИП в режиме онлайн. Среди них интернет-сервисы разных банков, портал госуслуг, система QIWI и агрегатор платежей «Робокасса».

Далее нужно действовать в соответствии с выбранным методом оплаты. Если это карта, введите её данные в платёжную форму, как обычно. При выборе интернет-банкинга нужно авторизоваться в личном кабинете и перечислить деньги по сформированному документу.

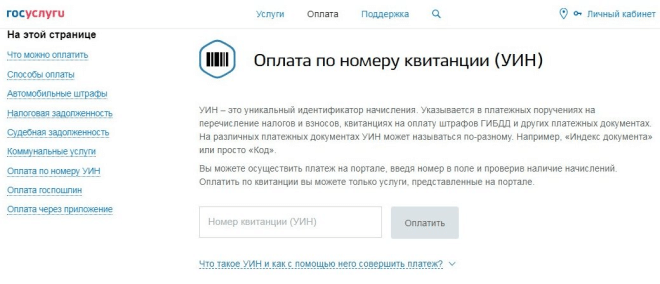

Платёж через портал госуслуг

Перечислить свои налоги можно через портал госуслуг, причём не имеет значения, зарегистрирован на нём предприниматель или нет. Однако если речь об отчислениях, которые он рассчитывает сам, сначала надо сформировать квитанцию по приведённой выше инструкции.

Преимущество сайта государственных услуг заключается в дополнительных способах оплаты. Это электронные кошельки Webmoney и ЭЛПЛАТ, а также платёж со счёта мобильного телефона. Кроме того, здесь есть возможность перечислить средства с банковской карты без комиссии.

Заплатить налоги через портал госуслуг можно двумя способами:

- после формирования квитанции выбрать в качестве метода оплаты сайт кредитной организации и кликнуть на иконку «Госуслуги»;

- скопировать на сайте ФНС УИН сформированной квитанции и найти её на портале gosuslugi.ru. Для этого нужно перейти на нём на вкладку «Оплата», выбрать раздел «Оплата по квитанции» и ввести УИН в поисковом поле.

Система покажет параметры платежа и предложит его оплатить. Перед этим она спросит у пользователя email – на него будет направлен электронный чек.

Минус оплаты без авторизации на портале госуслуг в том, что данные не сохраняются. Чтобы информация о платеже попала в историю операций, нужно войти в свою учётную запись (если она есть).

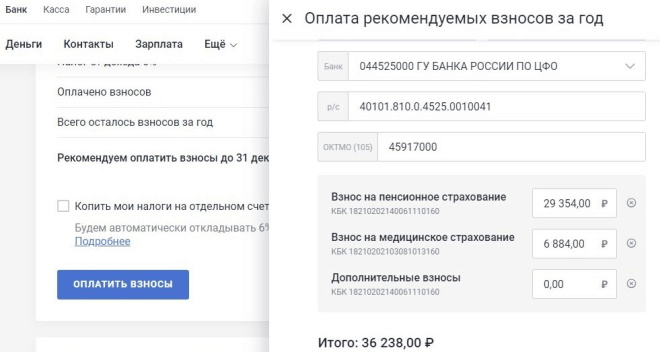

Оплата с расчётного счёта

Оплата налогов и взносов ИП онлайн также возможна непосредственно с расчётного счёта через интернет-банк. Такие услуги своим бизнес-клиентам сегодня предоставляют все кредитные организации.

Поручения на стандартные платежи формируются в упрощённом порядке. Как правило, не приходится вбивать подробные реквизиты получателя, КБК и иные параметры. Достаточно выбрать вид платежа и указать нужную сумму. Более того, нередко банки даже сами считают отчисления ИП, исходя из суммы выручки и применяемой системы налогообложения, а также напоминают, когда, куда и сколько нужно перечислить.

Однако такие услуги могут не входить в выбранный тариф обслуживания. Но есть другой способ — сформировать квитанцию на сайте ФНС, а в сервисе банка найти её по УИК и оплатить с расчётного счёта.

Если же такой вариант не подходит, то придётся сформировать поручение на оплату самостоятельно. Впрочем, сделать это в интернет-банке не составит большого труда, важно лишь верно указать все реквизиты:

- номер, вид документа и дату его составления;

- статус плательщика (ИП — «09»);

- сумму к переводу цифрами и прописью;

- данные предпринимателя (заполняются автоматически);

- параметры получателя — достаточно выбрать его из списка, и реквизиты будут подгружены из справочников;

- основание для оплаты;

- налоговый период.

Итак, оплатить налоги, а также взносы в ПФР и на медицину, которые за себя платит любой ИП, можно онлайн. Надёжный способ — сформировать квитанцию в специальном сервисе ФНС. Это сведёт к минимуму риск ошибок, ведь почти все параметры, включая адреса, КБК, номер счёта, загружаются автоматически из разных информационных систем и справочников.

Основная задача бизнеса – приносить прибыль своему владельцу. Все остальные цели могут быть сопутствующими, но без решения главной задачи они не имеют особого значения. Заработанные деньги можно направить на дальнейшее развитие бизнеса, но какую-то часть средств собственник забирает себе.

Обычно проблемы с выводом денег на свои нужды возникают у учредителей ООО. По закону владелец компании может получить их единственным способом – в виде дивидендов, с которых надо заплатить 13% НДФЛ. Кроме того, дивиденды распределяются в особом порядке, например, решение об их выплате можно принимать не чаще, чем раз в квартал.

Некоторые индивидуальные предприниматели, проводя аналогию с учредителями ООО, сомневаются – можно ли тратить деньги от бизнеса на личные цели? Да, можно. В этой статье мы подробно обсудили, как снять или перевести деньги с расчётного счёта на свой текущий счёт. Никаких дополнительных налогов платить при этом не надо.

А здесь расскажем немного о другом – можно ли тратить на личные нужды деньги с расчётного счёта напрямую, не переводя их на карту физлица.

Что такое расчётный счёт ИП

Расчётный счёт открывается банком специально для проведения хозяйственных операций. Все сделки, которые напрямую относятся к бизнесу, должны проходить через р/с.

Некоторые предприниматели считают, что могут работать без расчётного счёта и принимают оплату от клиентов и покупателей на личную карту или текущий счёт физлица. Однако в этом есть свои риски, не считая того, что банк может просто заблокировать карту или счёт, если на неё стабильно поступает выручка от бизнеса.

Не стоит допускать и другой крайности – принимать на расчётный счёт платежи, не связанные с предпринимательской деятельностью. Например, подарки от родственников или возвращённый долг. В этом случае у ИФНС возникнут вопросы – почему оборот по р/с не соответствует данным в налоговой декларации.

Итак, принимать на расчётный счёт надо только деньги, полученные от предпринимательской деятельности.

А теперь разберёмся, почему ИП может направлять эти средства на личные расходы.

Почему ИП может тратить деньги с расчётного счёта на себя

Основная разница между ИП и учредителем ООО заключается в том, что предприниматель ведёт бизнес без образования юридического лица. Поэтому все деньги, которые он получает от предпринимательской деятельности, принадлежат лично ему. А собственник имущества, на основании статьи 209 ГК РФ, вправе распоряжаться им на своё усмотрение. Разумеется, соблюдая установленные законы.

В одном из писем Минфин чётко указал на это: «Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели».

Означает ли это, что ИП может тратить деньги с р/с только после того, как заплатил все платежи в бюджет? Нет, отчитываться перед ИФНС по личным тратам или получать какое-то разрешение предприниматель не должен. У налоговой инспекции и без этого есть механизмы воздействия на должников, например, блокировка расчётного счёта. Поэтому надо соотносить свои желания с остатком денег на счёте и помнить о сроках уплаты налогов и взносов.

Как ИП потратить на себя деньги с расчётного счёта

Если индивидуальный предприниматель работает на режиме, который не требует учёта расходов, то вопроса, на что он тратит деньги с р/с, у ИФНС не возникает. Это такие системы налогообложения, как ПСН, ЕНВД, УСН Доходы.

Но на ОСНО, УСН Доходы минус расходы и ЕСХН в расчёт принимаются только расходы ИП, которые связаны с бизнесом и документально доказаны. Соответственно, в книгах налогового учёта и декларациях нельзя заявлять затраты, которые предприниматель понёс в личных целях.

Самый простой и удобный способ оплачивать с расчётного счёта личные покупки – это корпоративная или бизнес-карта. Такое предложение есть у большинства крупных банков, причём с выгодными тарифами. Бизнес-карта привязана прямо к расчётному счёту, поэтому в выписке вы увидите списание средств с соответствующим обоснованием и названием магазина, где вы расплатились.

А может ли ИП оформить платёжное поручение и перечислить деньги безналом за личную покупку? Да, но здесь есть определённые сложности. Если продавец работает на ЕНВД или ПСН, то покупка, например, холодильника для дома, может быть признана налоговой инспекцией оптовой сделкой. Это создаст дополнительные проблемы продавцу, поэтому он может отказаться от получения оплаты с р/с.

Кроме того, при оплате покупки с расчётного счёта трудно будет попасть под действие закона «О защите прав потребителя», который регулирует сделки только с обычными физлицами. В этом случае нужны дополнительные обоснования, например, письменное подтверждение доставки на дом.

На что ещё обращать внимание при оплате личных расходов ИП с расчётного счета? На банковскую комиссию, ведь тарифы переводов организациям или другим предпринимателям отличаются от переводов на свою карту физлица. Например, на тарифе «Лёгкий старт» от Сбербанка вы можете вывести на личную карту 150 000 рублей в месяц без комиссии. Если же оплата личной покупки проведена платёжным поручением, то банк возьмёт с вас деньги.

Советуем при выборе банка обратиться на бесплатную консультацию, где вам расскажут, как ИП проще и выгоднее тратить деньги на себя с учётом предполагаемого оборота по счёту.

Начинающему предпринимателю важно правильно принимать платежи. Нельзя просто взять деньги и положить в карман, никому об этом не сообщив, — за это накажут. Чтобы вы не нарушили закон, расскажем, куда и как правильно принимать деньги, чтобы не было проблем с налоговой.

Покупатели могут платить вам как угодно — ходить в банк с квитанцией или переводить со счета сим-карты. Для вас важно, куда и в каком виде вам поступают деньги — наличкой, на карту, электронный кошелек или счет.

Когда можно брать наличные и как это делать

Это могут все — и физические лица, и самозанятые, и ИП с юридическими лицами. Но есть пара нюансов.

Если работаете как физическое лицо, каждый год весной нужно заполнять декларацию 3-НДФЛ и платить по ней 13% от дохода. Но учтите, что регулярно работать как физлицо не получится — это уже незаконное предпринимательство. Так можно выполнять только какие-то разовые работы или, например, распоряжаться личным имуществом — сдавать квартиру, продавать вещи, бывшие в употреблении, подрабатывать на BlaBlaCar.

Если вы живете в Москве, Московской области,Татарстане, Калужской области или оказываете услуги людям оттуда, регистрируйтесь как самозанятый. Самозанятые работают легально, платят налоги, но экономят на взносах в страховые фонды. Если принимаете платежи как самозанятый, по каждому платежу нужно формировать чек в приложении «Мой налог», а потом раз в месяц платить налоги. Они начисляются так:

- 4% от суммы продаж физическим лицам;

- 6% от суммы продаж юридическим лицам.

У индивидуальных предпринимателей и юридических лиц все немного сложнее. Согласно 54-ФЗ, они могут принимать наличные только через онлайн-кассу вне зависимости от того, был ли заключен договор с покупателем.

У ИП дополнительное ограничение: по одному договору можно принять наличными не больше 100 000 ₽.

Онлайн-касса обязательно нужна ИП и компаниям, принимающим наличные. Но ИП без наемных работников получили отсрочку — им можно установить онлайн-кассу в 2021 году, а пока работать по договору.

Как принимать наличные. В офлайне все просто, по крайней мере, если вы самозанятый или физическое лицо. Открыли небольшой ларек, продаете торты на заказ, ремонтируете квартиры или распродаете хлам из гаража — просто берите деньги и платите потом налоги.

Если вы ИП или юридическое лицо, нужно:

- купить онлайн-кассу и фискальный накопитель к ней;

- подключиться к оператору фискальных данных, чтобы он передавал данные о продажах в ФНС;

- выдавать чеки при каждой покупке.

Если продаете и офлайн, и онлайн, подключите Яндекс.Кассу. Мы разработали специальное решение для тех, кто должен работать по 54-ФЗ. Поможем интегрировать наш сервис с онлайн-кассой, и ФНС будет получать данные обо всех продажах в сети.

Если хотите подключить ККТ (контрольно-кассовую технику) легко и быстро, используйте облачную онлайн-кассу. Зарегистрируйтесь, и сервис:

- предоставит кассовый аппарат в аренду;

- поможет подключиться к оператору фискальных данных;

- подготовит документы.

Если нет задержек в налоговой, подключение занимает три рабочих дня. Через три дня сможете принимать платежи по 54-ФЗ, а сервис поможет с настройкой формы для приема денег.

Чтобы принимать наличные онлайн, подключите Яндекс.Доставку. Покупатели будут отдавать деньги курьеру наличными, а он перечислит их вам на счет, карту или электронный кошелек.

А если я хочу принимать платежи на карту?

Если вы — физическое лицо или самозанятый, просто принимайте платежи и платите с них налоги.

Если вы работаете как индивидуальный предприниматель, все сложнее. Согласно письму ФНС, можно принимать деньги на личную карту, но потом их нужно снять в банкомате и положить на расчетный счет. Что будет, если не класть их на счет, непонятно. Можно сделать наоборот — принять оплату на расчетный счет, привязать к нему карту и оплачивать с нее личные покупки.

Юридическим лицам нельзя принимать платежи на карту. Они могут открыть корпоративную банковскую карту, но только для расходов. Например, выдавать карты командировочным из Москвы в Таганрог, чтобы они оплачивали себе жилье и еду.

Как принимать деньги на карту. В офлайне просто — даете клиенту номер карты, счета или телефона, к которому она привязана. Он переводит деньги через банкомат или интернет-банкинг.

В онлайне это можно делать так. Если вы ИП, по закону нужна онлайн-касса. А еще нужно как-то сообщить кассовому аппарату, что оплата прошла и пора выбивать чек, а заодно передать названия и цены товаров (или услуг), за которые вам заплатили. Подключите Яндекс.Кассу — она «подружит» онлайн-кассу с магазином, и вы будете получать деньги на карту.

Если вы самозанятый или работаете как физическое лицо, онлайн-касса не нужна. Просто подключите Яндекс.Кассу и вставьте форму для оплаты на сайт или отправляйте покупателям счета. Покупатели смогут оплачивать товары или услуги с сайта, через социальные сети или мессенджеры. Если сомневаетесь, стоит ли подключать Яндекс.Кассу, попробуйте сначала Платежку: настройте форму за 10 минут, и сможете принимать платежи на сайтах с карт или электронного кошелька Яндекс.Денег.

Покупатели будут платить как угодно — со счета сим-карты, через терминалы или системы денежных переводов. Также смогут отправлять деньги с карт Visa, Mastercard, Maestro, Мир, JCB и через интернет-банкинг. Вы будете получать деньги на карту.

А на электронные кошельки тоже можно?

Да. У самозанятых и физических лиц все как обычно — принимайте деньги и платите налоги. А электронные кошельки ИП и юридических лиц отличаются от обычных. Согласно 161-ФЗ, нужно зарегистрировать корпоративный электронный кошелек: указать сведения о предпринимателе или компании, привязать его к расчетному счету и сообщить об открытии в ФНС.

Как принимать деньги на электронный кошелек. В офлайне легко. Допустим, вы открыли салон красоты и решили порадовать клиентов самыми разнообразными способами приема оплаты. Распечатайте реквизиты кошелька и повесьте листок на стену или сделайте QR-код, который бы отправлял человека по ссылке на оплату в электронный кошелек.

Если работаете онлайн, снова поможет Яндекс.Касса. Покупатели смогут оплачивать покупки самыми разными способами, а сервис будет перечислять их на ваш кошелек. Также в Кассе можно выставлять счета: вы сами указываете сумму и наименование товара, отправляете счет покупателю, а он оплачивает его в один клик с карты или кошелька Яндекс.Денег.

ИП и юридические лица, принимающие оплату на электронный кошелек, тоже обязаны использовать онлайн-кассу.

Как принимать деньги на расчетный счет

У физических лиц и самозанятых есть только счет, к которому привязана карта. Его номер можно использовать для переводов, деньги поступят на карту.

Индивидуальные предприниматели и юридические лица могут принимать оплату сразу на расчетный счет. Для этого нужно будет заключить договор с контрагентом, выставить ему счет, подписать акт. Но есть один плюс — если работаете исключительно с безналичными платежами, онлайн-касса не нужна вообще: ни сейчас, ни потом.

Получить деньги на расчетный счет юридического лица просто. Вывести их оттуда на личные нужды сложнее — нужно будет выплатить себе зарплату. С зарплаты нужно заплатить более 30% в фонды и удержать 13% в качестве НДФЛ.

Можно выплатить деньги как дивиденды, если у вас акционерное общество. Но для этого придется проводить собрание акционеров и решать, кто и сколько получит. У ИП таких проблем нет — они просто тратят деньги с карты, привязанной к расчетному счету, или выводят наличку — это тоже разрешено.

Как принимать платежи на расчетный счет. В офлайне подпишите договор и отправьте покупателю счет на оплату. Поставляете партию из 10 000 игрушек — подписали договор, выставили счет, получили деньги и отправили заказ.

В онлайне подключитесь к Яндекс.Кассе. Покупатели будут оплачивать покупки прямо в виджете на сайте, в социальных сетях и мессенджерах и другими способами. Вы будете получать деньги прямо на расчетный счет. Если вам платят со счета, то больше ничего не нужно. Если платит физическое лицо или покупатель перечисляет деньги с карты, вносит их в кассу наличными, то нужна онлайн-касса.

Яндекс.Касса помогает принимать платежи в онлайне вообще любым способом. Покупатели могут платить наличными, балансом мобильного, картой и другими способами везде: например, на сайте, в Instagram или Telegram. В Instagram можно выставить покупателю счет, в Telegram — принять платеж прямо в приложении. Деньги будут поступать вам на карту, электронный кошелек или счет. Поможем работать по 54-ФЗ и предоставим удобный личный кабинет с информацией обо всех платежах.

Что выгоднее и как платить меньше налогов

Все индивидуально и зависит от того, как вы оформлены и какую форму налогообложения выбрали:

- физические лица платят 13% с полученного дохода, других вариантов нет;

- самозанятые платят 4% с продаж физическим лицам и 6% с продаж юридическим лицам;

- индивидуальные предприниматели платят от 6% в зависимости от формы налогообложения, перечисляют взносы за работников и удерживают НДФЛ с их зарплаты;

- юридические лица тоже платят от 6% и оплачивают взносы, удерживают НДФЛ.

Меньше всего ставка у самозанятых. Но если ваш доход больше 2,4 млн ₽ в год, нужно выбрать другую форму деятельности. ИП и юридические лица тоже могут платить 6%, если выберут УСН — упрощенную форму налогообложения.

Нужно считать все в каждом конкретном случае.

Например, при доходе 240 000 ₽ в год физическое лицо заплатит 31 200 ₽. А индивидуальному предпринимателю на УСН без работников придется заплатить 6% налога — 14 400 ₽ — и 36 238 ₽ обязательных взносов. Получается, он заплатит в бюджет в общей сложности 50 638 ₽. А если работает онлайн, ему нужно будет еще отдать процент с каждого платежа агрегатору. Самозанятый же заплатит всего 9 600 ₽, если продает только физическим лицам.

Выбрать с первого раза правильные формы бизнеса и налогообложения сложно. Поэтому мы создали конструктор бизнеса. В рамках сервиса:

- помогаем выбрать самую выгодную форму ведения бизнеса и налогообложения;

- готовим документы для регистрации, отправляем их в налоговую;

- привозим готовые документы на дом с курьером в удобное для вас время;

- помогаем открыть расчетный счет.

С нами можно открыть компанию, не выходя из дома. Поможем не только зарегистрировать бизнес, но и настроить форму для приема платежей, подключить ее к сайту, запустить контекстную рекламу.

Повторим: как принимать платежи бизнесу

Наличные могут принимать все. Самозанятые отчитываются по ним чеком, физические лица — декларацией 3-НДФЛ, а индивидуальные предприниматели и компании проводят оплату через онлайн-кассу. Но ИП не могут принимать более 100 000 ₽ по одному договору.

Переводы на карту доступны самозанятым и физическим лицам: самозанятые выписывают чек, физические лица заполняют декларацию. ИП могут открыть карту, привязанную к расчетному счету, и тоже получать на нее деньги, проводя каждый платеж через онлайн-кассу.

Электронные деньги тоже доступны всем. Но ИП и юридические лица по 161-ФЗ должны регистрировать корпоративный кошелек. Отчитываться о таких платежах нужно как обычно: самозанятым — чеками, физическим лицам — декларацией. ИП и юрлица проводят платежи через онлайн-кассу.

Платежи на расчетный счет доступны ИП и юридическим лицам. Если принимать только безналичный расчет, онлайн-касса не нужна.